Новые выпуски облигаций АФК Система 2Р4 (фикс) и 2Р5 (флоатер). Стоит ли участвовать?

Наверняка многим инвесторам данная компания хорошо известна, но пройти мимо вступления никак нельзя:

АФК «Система» - публичная инвестиционная компания с диверсифицированным портфелем активов в таких отраслях как телекоммуникации, лесопромышленность, сельское хозяйство, медицинские услуги, розничная торговля, туризм, фармацевтика, девелопмент, IT, энергетика и др.

📍 Параметры выпуска Система 002Р-04:

• Рейтинг: АА- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 10 млрд.₽

• Срок обращения: 4 года

• Купон: не выше 17,00% годовых (YTM не выше 18,39%% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: по 12,5% от номинальной стоимости в дату выплаты 27, 30, 33, 36, 39, 42, 45, 48 купонов.

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 24 сентября

• Начало торгов: 26 сентября

Параметры выпуска Система 002Р-05:

• Рейтинг: АА- (АКРА, прогноз «Негативный»)

• Номинал: 1000Р

• Объем двух выпусков: 10 млрд.₽

• Срок обращения: 2 года

• Купон: КС+350 б.п.

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата книги: 24 сентября

• Начало торгов: 26 сентября

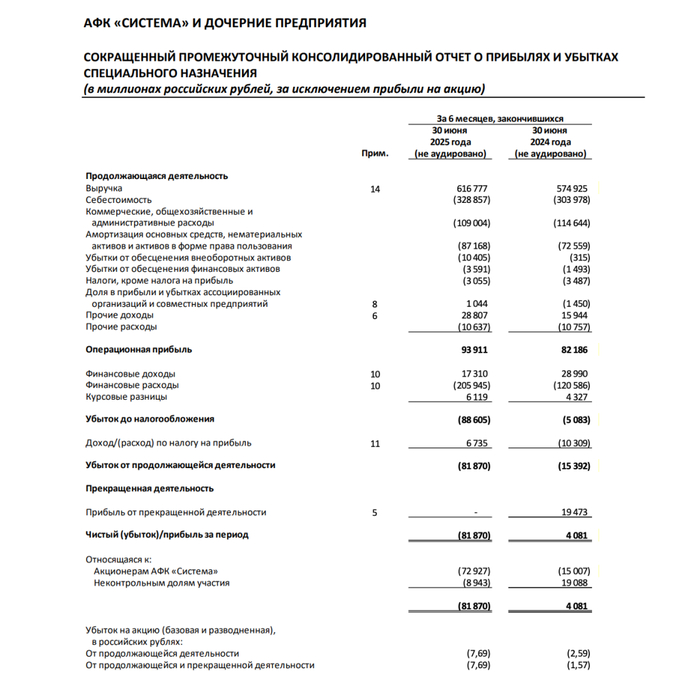

📍 Финансовые результаты за 6 месяцев 2025 года:

• Выручка: 321,1 млрд руб., рост на 6,3% год к году;

• Показатель скорр. OIBDA: 94,5 млрд руб., рост на 3,2% год к году;

• Маржинальность EBITDA: 29,4% — на уровне прошлого квартала;

• Чистый убыток в доле АФК «Система» — 50,2 млрд руб. (прибыль 2,9 млрд руб. во II квартале 2024 года).

Основная причина убытка — огромный долг, обслуживание которого обошлось группе в 162 млрд руб. за полгода.

Жесткая ДКП продолжает истощать холдинг. Процентные расходы поглощают операционную прибыль, а рефинансирование долга в условиях высоких ставок выглядит крайне сложным.

При улучшении настроений на рынке Система может вывести на IPO ряд своих «дочек». Среди возможных претендентов: Cosmos hotel group, Медси и Биннофарм Групп. Вот только подобный сценарий осуществим только при резком снижении ключевой ставки.

В обращении на Московской бирже имеются порядка 32 выпусков, что лишний раз показывается насколько компании не просто обслуживать долговые обязательства.

Все длинные выпуски с офертой, что не позволяет на длительный срок зафиксировать высокую доходность. В качестве исключения можно выделить последнее размещение:

• АФК Система 002P-02 $RU000A10BPZ1 Доходность: 17,48%. Купон: 22,75%. Текущая купонная доходность: 20,50% на 1 год 7 месяцев, ежемесячно

• АФК Система 002P-03 $RU000A10BY94 Доходность: 17,47%. Купон: 21,50%. Текущая купонная доходность: 19,85% на 1 год 6 месяцев, ежемесячно

📍 Что готов нам предложить рынок долга:

• Брусника 002Р-04 $RU000A10C8F3 (22,34%) А- на 2 года 11 месяцев

• ВУШ 001P-04 $RU000A10BS76 (20,63%) А- на 2 года 9 месяцев

• ГЛОРАКС оббП04 $RU000A10B9Q9 (19,68%) ВВВ на 2 года 5 месяцев

• Делимобиль 1Р-03 $RU000A106UW3 (24,80%) А на 1 год 11месяцев

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (19,17%) А на 1 год 10 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (18,28%) А- на 1 год 10 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (19,22%) А- на 1 год 7 месяцев

Из флоатеров выделили бы:

• Группа Позитив 001Р-01 $RU000A109098 (АА) Текущая цена: 995Р Купон: КС+1,7% на 1 года 8 месяцев, ежемесячно

• Балтийский лизинг БО-П11 $RU000A108P46 (АА-) Текущая цена: 968Р Купон: КС+2,3% на 1 года 7 месяцев, ежемесячно

• ПАО «КАМАЗ» БО-П14 $RU000A10ASW4 (АА-) Текущая цена: 1022Р Купон: КС+3,4% на 1 года 3 месяца, ежемесячно

Что по итогу: Особой инвестиционной привлекательности в новом выпуске АФК Системы при всех известных проблемах, я не вижу. На долговом рынке можно найти предложения куда интереснее и с большей премией за риск, поэтому прохожу мимо.

✅️ Если пост оказался полезным, подписывайтесь на канал, ставьте лайки — это лучшая мотивация для меня делать подобные посты.

'Не является инвестиционной рекомендацией