Падение рынка акций продолжается! Будет ли отскок?

На этой неделе продолжается падение рынка акций, которое, по сути, началось после решения ЦБ снизить ставку с 18% до 17%, что несколько разочаровало инвесторов, так как рынок надеялся все же на более существенное снижение ставки. Однако все произошло в рамках моих прогнозов, которые давал за день до заседания: ЦБ снизил ставку на 1 п.п., на чем индекс ММВБ ускорил падение в сторону уровня 2800 и на этой неделе уже даже смог его пробить до 2780 пунктов, после чего немного отскочил. Давайте посмотрим, какие теперь возможны дальнейшие движения рынка акций в ближайшие дни.

В целом, за последний месяц рынку удалось скомпенсировать весь рост, который он продемонстрировал в начале августа на новостях, позитивные ожидания по которым не оправдались. Поэтому он и упал, собственно.

Однако технически все было выполнено довольно точно. После прорыва уровня 2800 вверх, рост индекса ускорился в сторону уровня 3000, о чем в начале августа предупреждал в своем обзоре. Достигнув мою основную техническую цель роста 3000-3025, индекс развернулся обратно вниз в сторону линии глобального аптренда, а также уровня 2800, о необходимости возврата к которым писал последний месяц.

И пару недель назад индексу удалось пробить аптренд, что говорило о формировании глобального разворота рынка акций вниз. Поэтому я продолжил шортить фьючерс на индекс, который ранее брал еще от 3000 пунктов и зафиксировал его через несколько дней около 2880.

Закрепление индекса под глобальным аптрендом технически говорит о намерении рынка продолжить падение, но в ожидании снижения ставки ЦБ индекс перешел в боковик возле уровня 2900, который несколько осложнил техническую картину, ведь, чтобы быть уверенным в падении рынка, теперь индексу нужно было снова закрепиться под 2900. В расчете на это я удерживал шорт по фьючерсу на индекс, прогнозируя снижение ставки до 17% и ускорение падения рынка акций на этом фоне в сторону 2800, о чем подробно рассказал на своем канале.

Это в итоге и произошло! После решения ЦБ снизить ставку большинство популярных акций упали на 3-5%, а индекс вернулся к уровню 2800, который теперь, на мой взгляд, является рубежом, разделяющим растущий и падающий рынки. Поэтому так важно сейчас следить за динамикой индекса возле этого уровня. Полагаю, что закрепление цены под ним может привести к развитию довольно большого падения в сторону области 2500-2600 пунктов.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

Учитывая, что глобальный аптренд удержать не удалось, вероятность такого перехода значительно повысилась и станет довольно высокой после закрепления цены под 2800 и линией старого нисходящего тренда, возле которой индекс сейчас и движется.

Технически возможность продолжения роста теперь упущена, поскольку был пробит глобальный аптренд. В этом случае, как уже писал ранее, наиболее позитивным возможным сценарием на ближайшую неделю является боковик в области 2800-2900. И пока в своей торговой стратегии рассчитываю на него, поэтому пока зафиксировал прибыль по шорту фьючерса на уровне 2800.

Как писал ранее, не думаю, что под уровнем 2800 удастся закрепиться сразу. Полагаю, сначала мы можем увидеть отскок и движение в боковике 2800-2900, а уже после если уровень 2800 будет снова пробит, то падение рынка значительно ускорится. А пока надеюсь увидеть отскок хотя бы к 2860. Если индекс снова упадет под 2800 и закрепится под этим уровнем, то, видимо, снова буду возвращаться в шорт, но хотелось бы все-таки это сделать выше, после отскока ближе к 2900.

И в целом, если смотреть по наиболее весомым акциям в индексе, это возможно, поскольку многие бумаги упали к сильным поддержкам, от которых может развиться отскок. Например, по Сбербанку от уровня ₽300 к ₽310, по Газпрому от уровня ₽122 к ₽128 или Лукойлу от ₽6300 к ₽6500 (на прошлой неделе как раз прогнозировал падение к уровню ₽6300).

Также стоит помнить, что сегодня проходит экспирация сентябрьских фьючерсных контрактов, поэтому движения рынка могут быть запутанными, и, скорее всего, будет наблюдаться боковик возле уровня 2800. И уже по его итогу завтра, думаю, можно будет понять, удастся ли индексу все-таки отскочить.

Однако глобально все же больше похоже, что рынок постепенно переходит к новой большой волне снижения, о чем можно будет говорить в случае закрепления индекса под 2800. И это не удивительно, ведь негативных новостей становится всё больше. Есть вполне реальный риск повышения налогов, что снова ударит по прибыли компаний. И пространство для снижения ставки остается совсем небольшое, на что как раз намекал в пятницу ЦБ.

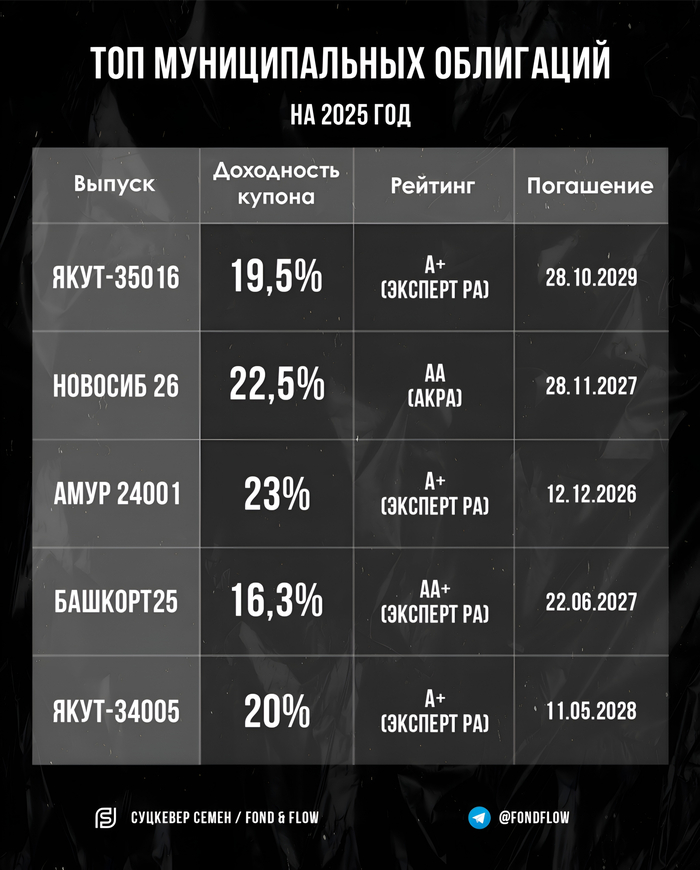

Поэтому, как и раньше, не считаю выгодным и тем более надежным надолго оставаться в длинных позициях по акциям. Облигации пока еще все равно выглядят более привлекательно, хотя и у них уже основной потенциал роста исчерпан, так как рынок отыгрывал снижение ставки заранее, и те же ОФЗ, судя по индексу RGBI, большую часть роста уже сделали и теперь переходят к коррекции, о чем мы скоро поговорим в отдельном обзоре.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, наблюдаем за уровнем 2800. Если индекс сможет удержаться выше него, то, скорее всего, он сможет и развить отскок хотя бы к 2860. В случае же закрепления под 2800, падение может усилиться в сторону 2600, причем преимущественно на Сбербанке и Лукойле. Так что стоит внимательно следить в них за уровнями ₽300 и ₽6300 соответственно.

Спасибо, что дочитали. Всем удачи и профита!