Как Азия уживается с Трамп-угрозой. Кто в теме, тот понял

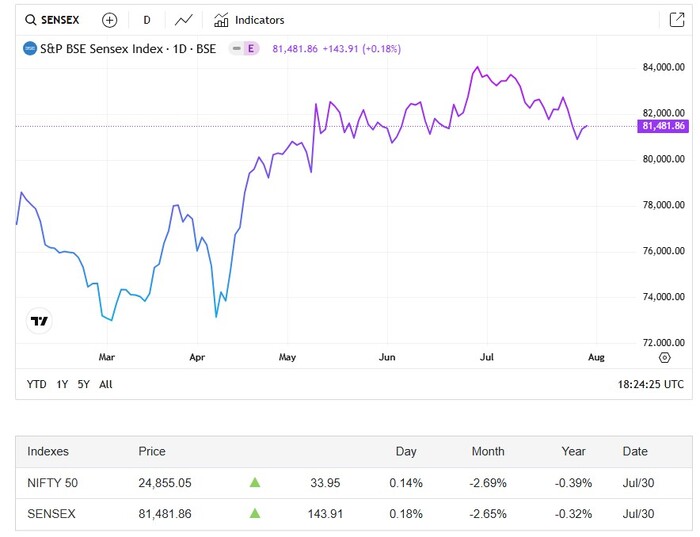

Индийский индекс BSE Sensex закрылся в среду ростом примерно на 0,2% до 81 481,9, немного поднимаясь второй день подряд, несмотря на осторожность в отношении предстоящего решения ФРС и сохраняющуюся неопределенность в отношении отложенного торгового соглашения со США.

Дежурный аналитик Mind Money Игорь Юров: «На секторальном фронте лидерами роста были промышленные, коммунальные и энергетические компании, в то время как акции автомобильных и финансовых компаний столкнулись с давлением распродаж. Бумаги Larsen & Toubro подскочили более чем на 4% после того, как инфраструктурный гигант сообщил о росте консолидированной чистой прибыли на 29,8%, обусловленном сильным ростом зарубежных заказов. NTPC выросла на 1,3%, сообщив о 12%-ном росте консолидированной чистой прибыли в первом квартале. Акции Tata Motors упали более чем на 3% на фоне опасений инвесторов, что план поглощения итальянской Iveco стоимостью 4,5 млрд долларов может негативно отразиться на балансе компании. В целом же Индия готовится к почти неизбежному повышению пошлин США на 20–25% на некоторые экспортные товары в преддверии 1 августа».

Тем временем индийская рупия продолжила снижение до 87,7 за доллар США, что стало самым низким показателем с момента достижения рекордно низкого уровня в 88 в феврале на фоне ухудшения перспектив торговли с США и «голубиного» прогноза Резервного банка Индии.

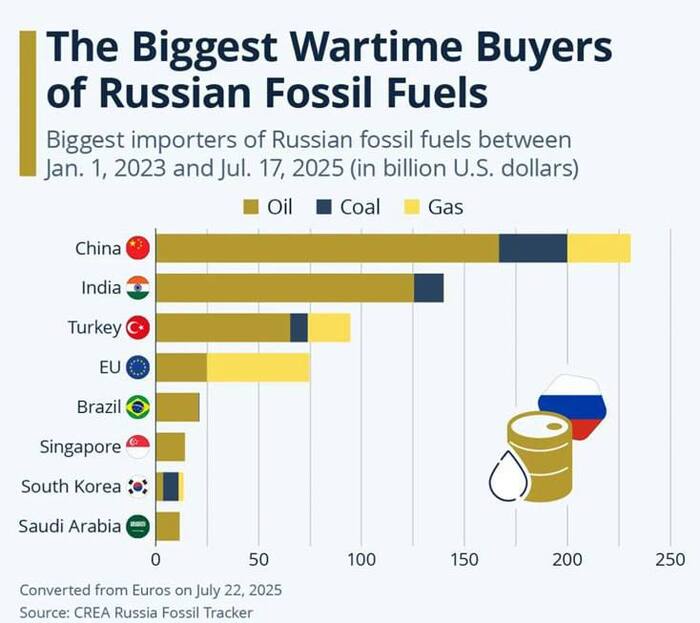

Лишний раз повторим, что Трамп пригрозил ввести 25% пошлины в отношении Индии с пятницы, поскольку страна воздержалась от заключения соглашения с американскими коллегами. Трамп также заявил, что санкции для отдельных отраслей будут значительно выше в связи с продолжающимся сотрудничеством Индии с российскими нефтяными компаниями и их реэкспортом.

Игорь Юров: «Между тем, потребительская инфляция достигла шестилетнего минимума в 2,1%, что значительно ниже рыночных ожиданий, и теперь тестируется нижняя граница допустимого уровня инфляции Резервного банка Индии в 2%. В связи с этим рынки ожидают, что Резервный банк Индии продолжит снижать свою ключевую ставку в этом году».

Кстати, доходность индийских 10-летних G-Sec выросла до 6,36% с месячного минимума в 6,3%, достигнутого 21 июля, поскольку растущая торговая напряженность с США и последующее падение рупии вынудили иностранных инвесторов сократить свои активы.

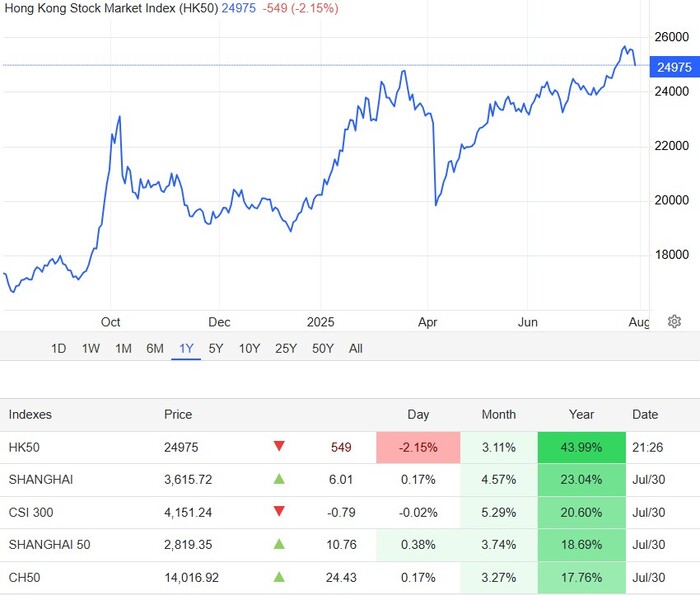

Похожие "непонятки" давят и на биржи соседнего Китая. Shanghai Composite вырос на 0,17%, закрывшись на отметке 3616, в то время как Shenzhen Component упал на 0,77% до 11203 , при этом акции материкового Китая показали смешанную динамику, поскольку переговоры между США и Китаем в Стокгольме завершились во вторник без продления текущего перемирия.

Hang Seng потерял 347 пунктов, или 1,4%, закрывшись на отметке 25 177, продолжив потери предыдущей сессии на фоне широкомасштабного снижения.

Mind Money: Лояльность, доблесть, неподкупность!