Привет, инвесторы! Мосбиржа показала народный портфель октября, и в нем снова есть изменения, а значит можно и нужно посмотреть, что же произошло, кто вошел в десятку с двух ног, кто вылетел как пушечное ядро и как в целом изменились доли акций.

Куда перетекают деньги частников, кто из «народных любимцев» реально достоин внимания, что может быть полезного для моего портфеля? Ведь народный портфель — это своего рода бенчмарк для инвесторов. Но такой ли он эталонный?

👋 Кто я такой?

Меня зовут Лекс, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

⚖️ Что мне подходит?

Критерии у меня простые, что может пригодиться, а что нет. Акция должна быть дивидендной, бизнес должен быть стабильным. Нет выплат? Высокие риски? Токсичность? Сразу «мимо», досвидания, ауфидерзеен, гудбай. Смотрим! В скобках — что было месяцем ранее.

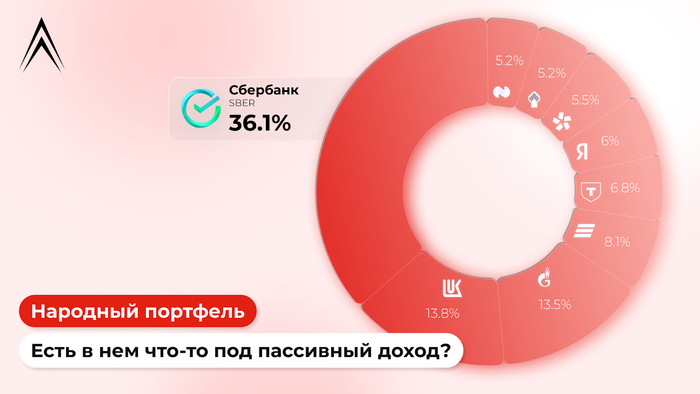

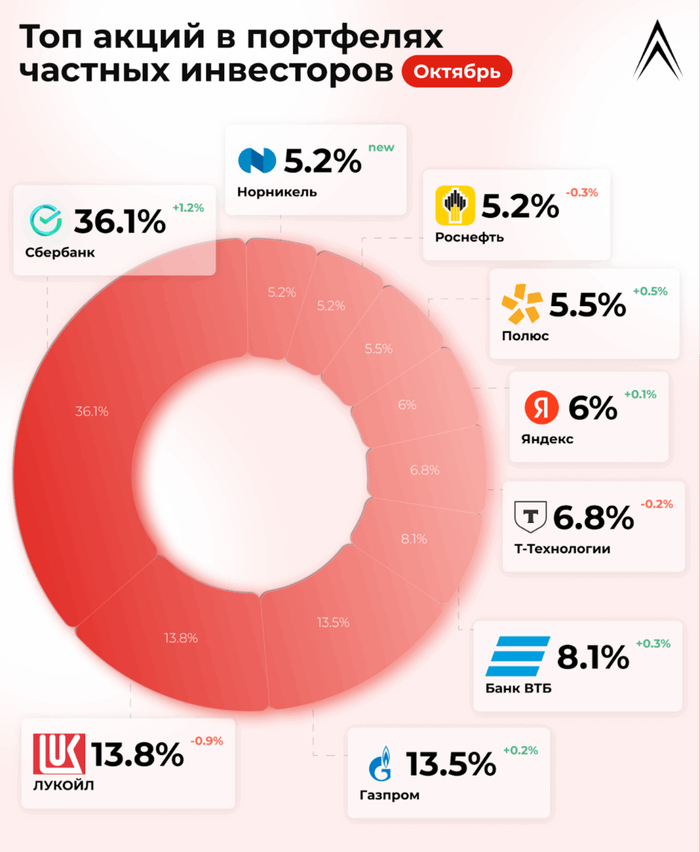

💼 Народный портфель октября

Сбербанк (ао и ап) — 36,1% (было 34,9%) в сумме. Интерес к Сберу проснулся благодаря рыночной просадке и несмотря на то, что до дивидендов еще далеко. У меня в портфеле имеется ✅. Последний отчет показал рост прибыли — отлично! Писал разбор по нему.

ЛУКОЙЛ — 13,8 (было 14,7%). Многие инвесторы испугались санкций и скинули акции. Ну и дивиденды пока не объявили. А вдруг их не будет? Я в это не верю (или не хочу верить). В моем портфеле есть ✅. Также есть разбор по нему.

Газпром — 13,5 (было 13,3%). Доля почти не изменилась, санкций больше не стало. Крайне токсичная бумага с мажоритарием, которому нет дела до миноритариев и нет дела до капитализации. Аргумент, что Газпром может вырасти, не убеждает ⛔️. Он растет лишь для того, чтобы потом всех снова разочаровать.

Банк ВТБ — 8,1% (было 7,8%). Снова доля выросла, логики тут не вижу. Этот синий банк даже хуже Газпрома. Загоняют же как-то людей в эту мерзость 🤮.

Т-Технологии — 6,8% (было 7%). Отличный банк, даже платит дивиденды, но пока они довольно маленькие. Доля немного снизилась. Этот банк у меня в виш-листе, но пока не беру.

Яндекс — 6% (было 5,9%). Доля немного выросла. Яндекс стал платить дивиденды, и это радует. Но они маленькие, и это уже не радует. Пока в виш-листе, но не в портфеле.

Полюс — 5,5% (было 5%). Объявил низкие дивиденды, разочаровав многих инвесторов. Но не меня, так как у меня в портфеле Полюса нет 😁.

Роснефть — 5,2% (было 5,5%). Напару с ЛУКОЙЛом попала под санкции (но ситуация не такая плохая), так что тоже лишилась определенной доли «народности».

Норникель — 5,2% (новый). Крайне интересная дивидендная акций (в прошлом). В данный момент я не готов ее брать под туманную перспективу в туманном будущем. ЧД/EBITDA растет из года в год, сейчас уже около 2x.

Кто выпал из народного портфеля?

ИКС 5. Снова вылетел из десятки, а ведь совсем недавно компания попала в индекс голубых фишек, инвесторы ждут хороших дивидендов, которые уже анонсированы. Я тоже жду. И X5 у меня в портфеле есть ✅.

Что в итоге

Самое важное для меня изменение — это не попадание Норникеля в топ и даже не выпадение из него X5. На десятое место претендуют многие компании, даже на 8 и 9. Норникель очень уважаю, но под дивиденды его брать рано. Ему нужно пройти долгий путь восстановления.

А вот то, что так сильно упала доля ЛУКОЙЛа! И продолжающий набирать долю ВТБ! Ну это писец какой-то! Ну как так-то, друзья… У инвесторов очень короткая память, все уже забыли про то, как ВТБ всех кидал, и толпа снова идет, верит. Неважно, какие там финансовые показатели, важно, что корпоративное управление ниже плинтуса.

У ЛУКОЙЛа ситуация сложная, но в нем я уверен. Многие испугались и продали, но многие продолжают наш с ним совместный путь. Его догоняет Газпром. Давненько он не был на втором месте… Неужели хочет вернуть его себе?

Под наблюдением у меня из этого списка Т-Технологии, Яндекс, Роснефть и немного Норникель. Точно пройду мимо Газпрома, ВТБ и Полюса. Сбер и ЛУКОЙЛ красавчики, продолжают возглавлять топ, хоть ЛУКОЙЛ и немного сдал.

P.S. Народный портфель — классный бенчмарк, но слепо копировать его в свой портфель — не мой стиль (да и вам не советую). У каждого своя стратегия. У меня — пассивный доход! Так что отбираю тех, кто платит и уважает миноров.

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.