Результат стратегии: +4,75% за месяц. Детальный разбор облигационного портфеля

Продолжаю серию разборов публичных стратегий. Сегодня — детальный взгляд на облигационный портфель, который я активно наращивал в течение прошлого месяца.

Напомню, что первая сделка была совершена 19.05.2025 года. С тех пор портфель заметно вырос. Этот результат — прямое доказательство, что мы попали в нужный момент для создания облигационной стратегии.

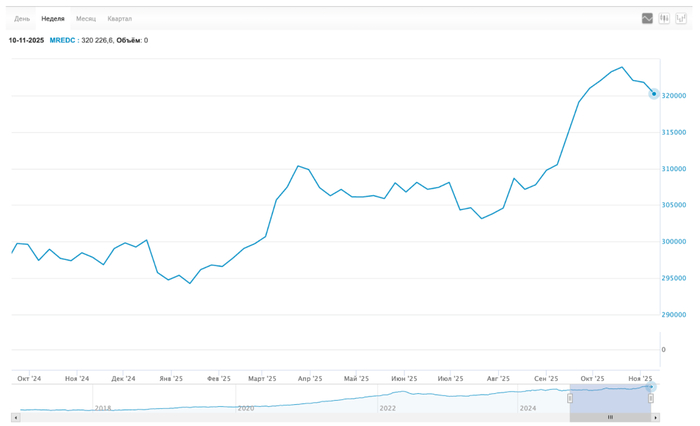

📍 Динамика значений по сравнению с Индексом МосБиржи полной доходности MCFTRR:

• За последний месяц: +4,75%

• За все время: +11,92%

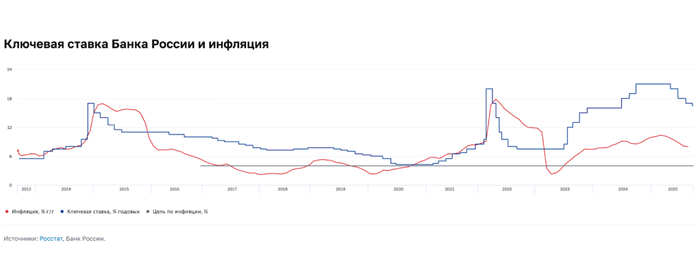

Изначально инвестиционный портфель пополнялся облигациями взятыми с первичного рынка, так как по ним можно было зафиксировать более высокую доходность. Сейчас же после перехода к циклу снижения КС таких вариантов стало на порядок меньше.

📍 Инвестиционный портфель диверсифицирован для разных сценариев на рынке:

• Корпоративные облигации: как основа для дохода.

• Валютные инструменты: служат хеджированием геополитических рисков.

• Длинные ОФЗ: для игры на рост котировок в ожидании смягчения денежно-кредитной политики.

• Фонды акций: обеспечивают участие в росте крупнейших компаний, определяющих динамику индекса МосБиржи.

📍 На данный момент в портфеле 22 облигации и 3 фонда:

Вместо перечисления всех бумаг, предлагаю ознакомиться со структурой портфеля на приложенном скриншоте — он наглядно показывает распределение долей. Более полезным будет разбор сделок за последний месяц: расскажу, что было куплено и почему:

• Селигдар 001Р-07 $RU000A10D3X6 (А+) Флоатер. Купон: КС+4,5% на 1 год 10 месяцев, ежемесячно

Флоатеры в нынешнее время с пересмотром налоговой базы снова актуальны. С начала года инфляция перестанет замедляться прежними темпами, а значит оснований для ЦБ пересматривать ставку в пользу резкого снижения сводится практически к нулю.

• Полностью продал облигации Монополия 001Р-03 $RU000A10ARS4 зафиксировав профит +304 ₽.

Анализ финансовой отчетности АО «Монополия» свидетельствует о высоком риске дефолта, особенно по облигациям с погашением в начале 2026 года. Не вижу смысла рисковать своими средствами, строя предположения о способности компании расплатиться по долгам. Буду просто наблюдать за развитием событий.

📍 Мысли по рынку:

Индекс RGBI демонстрирует активный рост на фоне снижения инфляции. По мере приближения к заседанию ЦБ (19 декабря) рынок облигаций будет спекулятивно переоцениваться в ожидании снижения ключевой ставки более чем на 0,5 п.п.

В отличие от облигаций, акции испытывают сильное давление из-за санкций в нефтяном секторе и заморозки мирных переговоров по Украине.

В рамках моей стратегии покупка отдельных акций не планируется — вместо этого я использую фонды акций, которые лучше соответствуют консервативному подходу. Поэтому на падениях индекса МосБиржи я увеличиваю долю этих фондов в портфеле.

Также по мере снижения ключевой ставки облигации станут менее привлекательными. Как только их доходность сравняется с дивидендной, капитал начнет перетекать в акции, ускоряя рост рынка.

📍 Чтобы заранее занять позицию в этой динамике, все полученные купоны направляю на покупку фондов акций:

• $TMOS - Крупнейшие компании РФ

• $TITR - Российские Технологии

• $TLCB - Локальные валютные облигации

Статистика за все время:

• Текущая стоимость портфеля: 296 759,74 ₽

• Ежегодный купонный доход - 39 255,30 ₽

• Ежемесячный купонный доход - 3 271,27 ₽

Общая доля фондов в структуре портфеля: c 3,9% увеличил до 8,6%

Стратегия, которая работает сама. Не требует постоянного внимания к рынку, но при этом обеспечивает надежную диверсификацию и прогнозируемую доходность.

📍 В планах на следующий месяц: по мере снижения индекса МосБиржи продолжать увеличивать долю в фондах на акции. Планирую, что к концу года их вес в портфеле достигнет 15%.

Будет интересно узнать, какой стратегии на фондовом рынке вы сейчас придерживаетесь. Расскажите в комментариях, что покупаете и почему.

✅️ Еще больше аналитики и полезной информации можно найти в нашем телеграм канале

'Не является инвестиционной рекомендацией