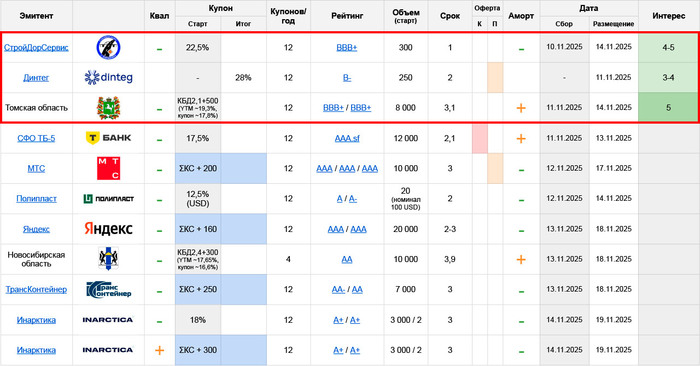

Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 1/3)

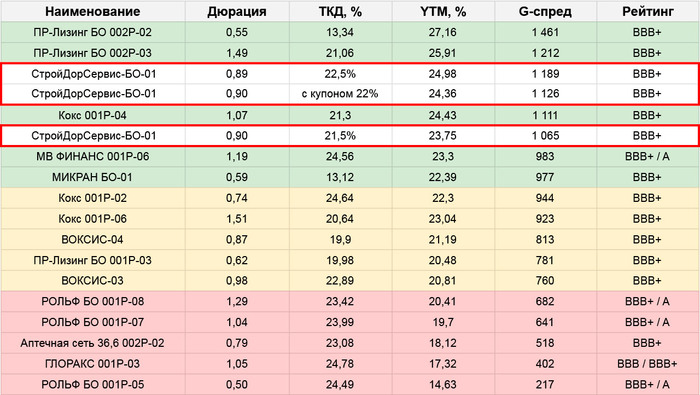

🚧 СтройДорСервис: BBB+, купон до 22,5% ежемес. (YTM до 24,98%), 1 год, 300 млн.

Дебют. Компания занимается строительством, ремонтом и содержанием автомобильных дорог а Хабаровском и Приморском крае, а также ЕАО. Работает на госконтрактах

Полку ГЧП-эмитеннтов прибыло. Я не уверен, что для этой категории есть смысл смотреть в промежуточную отчетность (т.к. существенная часть финансовых движений здесь проходит в 4 квартале, а у нас есть только РСБУ за 9 месяцев, при этом конкретно по СДС много денег за прошлый год пришло с задержкой, в 1 квартале 2025, что тоже чуть осложняет анализ)

И не уверен, что РСБУ в их случае в достаточной мере показателен, т.к. в группе есть еще 2 дочки, и есть неформальные связи через основного акционера, по которым гоняются займы и поручительства

То, что есть – выглядит вполне приемлемо на свой рейтинг и более того, вполне тянет на нижнюю часть A-грейда. Но мы помним, что дополнительные риски ГЧП лежат, помимо финансовой, еще и в административной / политической / юридической плоскостях

⚠️ И один из таких рисков уже реализовался: Прокуратура посчитала один из госконтрактов СДС незаконным, компания проиграла суд во всех инстанциях и обязана будет вернуть ~1,35 млрд. государственных денег

Возможно, с отсрочкой – такое заявление уже подано. И сумма в масштабе СДС крупная, но не смертельная. И прочих долгов у компании почти нет. А далее есть шанс вернуть таки деньги назад через новую цепочку судов (поскольку сами работы по контракту выполнены и приняты заказчиком). Но тем не менее, этот момент может очень даже негативно сказаться и на судьбе выпуска, и на самой компании

Премия к рейтинговой группе в выпуске есть и довольно высокая. Достаточно ли ее за сектор и за нависающее взыскание – считаю, что да (строго субъективно. Однозначного мнения тут, конечно, быть не может). Кроме того, выпуск короткий, 1 год, и это тоже ограничит спекулятивный потенциал даже в хорошем сценарии. Но пока – склоняюсь поучаствовать

🪙 Динтег: B-, купон 28% ежемес. (YTM до 31,89%), 2 года, 250 млн.

Родной брат свежего дебютанта Векуса, и тоже дебют. С рейтингом пониже и купоном повыше. Кто нашел для себя аргументы вписаться в Векус – считаю, что и сюда вполне можно

Стоит только учитывать, что речь идет де-факто об одной компании: диверсификации по двум эмитентам здесь нет, и доли в портфеле на них стоит делать соответствующими. Мои аргументы были такими. Плюс рынок сейчас выглядит чуть получше, поэтому спекулятивно – буду пробовать

🇷🇺 Томская область: BBB+, купон до ~17,8% ежемес. (YTM до ~19,3%), 3,1 года, 8 млрд.

Не самый сильный эмитент, зато из моей любимой категории бумаг. Для более глубокого взгляда – можно поковыряться в ННД, отношении долга к доходам, структурной доле дешевых бюджетных кредитов, и т.п. – как я это делал в прошлом разборе.

Но большого практического смысла в этом не вижу (немного все же поковырялся, динамика разноплановая, однако особых проблем не увидел, снижения рейтинга не ожидал бы)

Продолжаю считать субфедов отдельной и более высокой категорией надежности, а кредитный рейтинг в их случае – только одним из факторов для чисто математического расчета интереса по доходности

И в данном случае интерес высокий: со стартовым ориентиром нам дают большую премию и ко всей группе субфедов сравнимой дюрации (включая бессменного лидера группы Ульяну, которая идет в диапазоне YTM~17-18%), и к своему ближайшему выпуску 34074 RU000A10BW70 (торгуется с YTM~17,4%). Тут однозначно участвую, вопрос только в отсечке по финальному купону – варианты, как всегда, посчитаю перед сбором

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest(пишу про облигации и акции РФ, ЦФА)