4 лучших корпоративных флоатера от аналитиков Сбера

Пора ли отказываться от флоатеров и сбрасывать их со счетов? Например, аналитики SberCIB предлагают не расслабляться, ведь совершенно не факт, что ключевая ставка активно будет снижаться. На следующий год прогноз по ключу неоднозначный, а скорее неопределённый, а по надёжным флоатерам рекомендации вполне определённые.

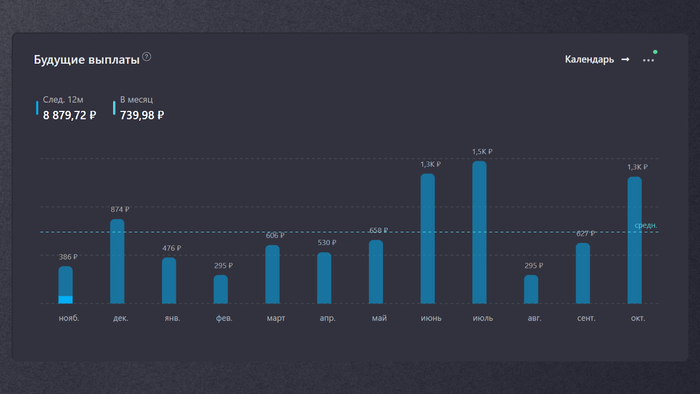

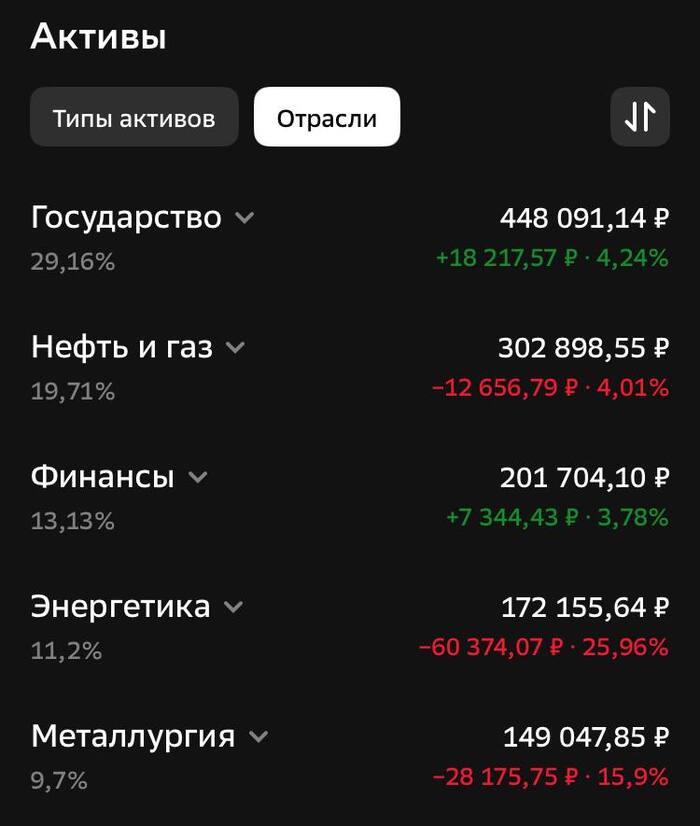

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход. Облигаций в моём портфеле уже на 3+ млн рублей, и к выбору выпусков я подхожу ответственно. Покупаю как на размещениях, так и на вторичном рынке.

🔥 Чтобы не пропустить новые классные подборки и обзоры свежих выпусков облигаций, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов и много другого крутого контента.

Читайте также:

⚙️ Параметры: очень надёжные варианты с рейтингом от AA и выше, с купоном больше ключевой ставки или RUONIA.

Газпром Капитал 07, AAA

ISIN: RU000A106375

Погашение: 05.04.2028

Купон: RUONIA + 1,3%

Цена: 99,29%

Купонов в год: 4

Оферта: нет

Амортизация: нет

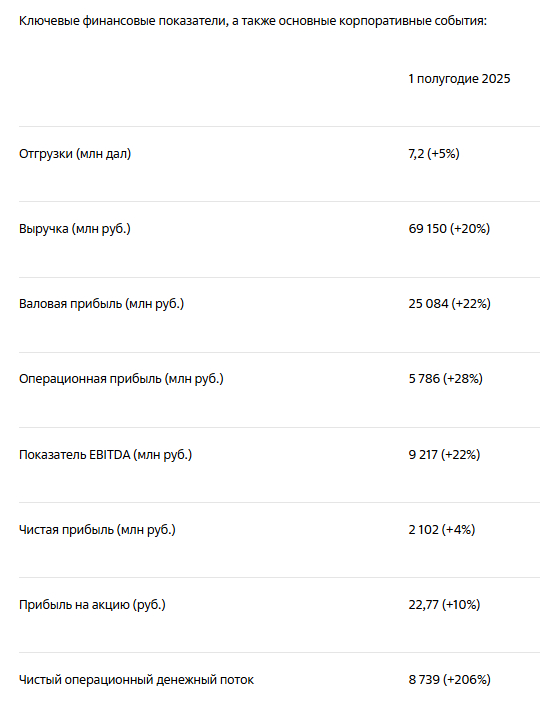

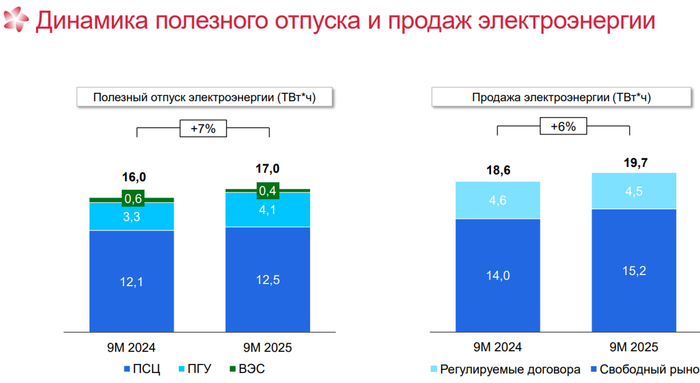

Компания с проблемными акциями, но с надёжными облигациями, пытающаяся перекроить бизнес в другую сторону. На конец 1П2025 показатель Чистый долг/EBITDA в районе 2.

Металлоинвест 001Р-06, AA+

ISIN: RU000A1079S6

Погашение: 23.11.2027

Купон: КС + 1,2%

Цена: 99,01%

Купонов в год: 4

Оферта: нет

Амортизация: нет

Один из крупнейших производителей металлургической продукции с гигантскими запасами руды. Чистый долг/EBITDA около 2,3.

МТС 002P-05, AAA

ISIN: RU000A1083W0

Погашение: 23.09.2027

Купон: КС + 1,3%

Цена: 99,24%

Купонов в год: 4

Оферта: нет

Амортизация: нет

Цифровой мобильный гигант с показателем Чистый долг/EBITDA около 2,9. При этом платит дивиденды и купоны. Удивительный бизнес.

Трансконтейнер ПО2Р-01, AA

ISIN: RU000A109E71

Погашение: 20.08.2027

Купон: КС + 1,75%

Цена: 99,98%

Купонов в год: 12

Оферта: нет

Амортизация: нет

Ведущий оператор контейнерных железнодорожных перевозок, на 1П2025 Чистый долг/EBITDA около 2,3.

Что сказать? Претензий к выбору никаких нет, все выпуски надёжные и с доходностью выше ключевой ставки. Окажутся ли флоатеры доходнее фиксов? Вряд ли кто-то сможет ответить с точностью 100%. Лично у меня доля флоатеров небольшая, фиксов намного больше. А у вас как?

🔥 Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.