Яндекс отчитался за III кв. 2025 г. — фин. показатели продолжают улучшаться. Главный сегмент прирос на цифры инфляции, почему?

Яндекс отчитался за III квартал 2025 г. Финансовые результаты эмитента продолжают улучшаться, компания провела ресегментацию (выделила из сегмента бизнес юнитов прибыльные/убыточные направления, добавив их в старые сегменты и создав новые, также объединив др. сегменты):

💬 Выручка: III кв. 366,1₽ млрд (+32% г/г), 9 м. 1₽ трлн (+33% г/г)

💬 Скоррект. EBITDA: III кв. 78,1₽ млрд (+43% г/г), 9 м. 193₽ млрд (+38% г/г)

💬 Скоррект. чистая прибыль: III кв. 44,7₽ млрд (+78% г/г), 9 м. 87,9₽ млрд (+26% г/г)

📱 Сегмент поисковые сервисы/ИИ (был изменён сюда добавили убыточный сегмент — сервисы/объявления, также включили прибыльные устройства и Алису из бизнес юнитов) остаётся основным добытчиком прибыли для компании, EBITDA — 63₽ млрд (+9% г/г). Рентабельность скоррект. показателя EBITDA снизилась до 45,5% (-0,2 п.п. г/г). По сути рост случился на инфляционные цифры, добавление новых сегментов не прошло бесследно.

📱 Сегмент городские сервисы (райдтех, электронная коммерция и доставка). По EBITDA: направление райдтеха (такси, самокаты и каршеринг) тянет всех наверх — 28,6₽ млрд (+41% г/г), а вот электронная коммерция (маркет, лавка и еда) — -6,6₽ млрд (-54% г/г) и доставка убыточны уже на протяжении долгого периода — -3,1₽ млрд (+87% г/г). Стоит признать, что убытки в электронной коммерции снизились относительно прошлого квартала и года.

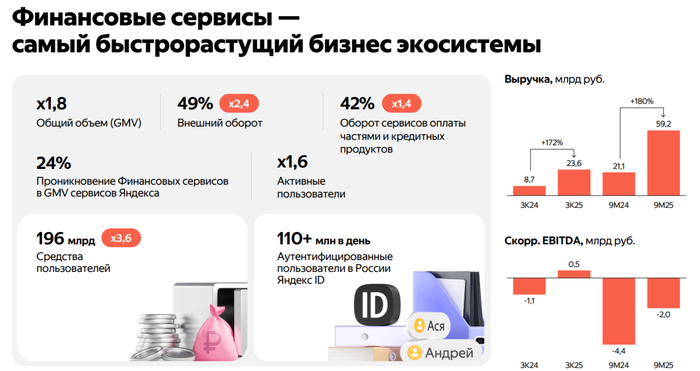

📱 Новый сегмент персональные сервисы (Яндекс Банк, Плюс/развлекательные сервисы и Свои Плюсы/другие сервисы). По EBITDA: Яндекс Банк — 0,5₽ млрд (годом ранее -1,1₽ млрд), Плюс/развлекательные сервисы — 3,3₽ млрд (+177% г/г) и Свои Плюсы/другие сервисы — -0,4₽ млрд (годом ранее +0,1₽ млрд). Учитывая, что до этого сегмент плюс/развлекательные сервисы был больше года прибыльным, а ЯБ самый быстрорастущий бизнес, то за новый сегмент нет беспокойства.

📱 Новый сегмент Б2Б Тех (Яндекс Облако и 360), EBITDA: 2,2₽ млрд (+110% г/г), рост связан с увеличением числа крупных клиентов (монополия во всей красе).

📱 Новый сегмент Автономные технологии (робото-такси-доставщики, автономные грузовики, разработка), EBITDA: -4,2₽ млрд (+100% г/г), из-за развития и инвестиций сегмент убыточен (в общем понятно кто тянул на дно в сегменте прочие бизнес юниты).

📱 Сегмент прочие сервисы и инициативы (образовательные проекты и общ. расходы штаб квартиры) — EBITDA: -4,2₽ млрд (-35% г/г). С сегмента забрали прибыльные проекты (ЯБ, Яндекс Облако, Алису), но не забыли и убыточный (Автономные технологии). С учётом того, что сегмент имеет выделенные расходы, то его убыточность понятна (плюс инвестиции на образовательные проекты). Но убытки сокращаются из-за оптимизации общекорпоративных расходов.

📱 Чистая прибыль за III кв. 2025 г. составила 34,6₽ млрд (+355% г/г), её корректируют на вознаграждение на основе акций сотрудникам (+10,3₽ млрд), и курсовых разниц (-0,3₽ млрд). Расходы по вознаграждению сотрудников сокращаются, как от квартала к кварталу (II кв. — 11,5₽ млрд), так и от года к году (9 м. — 38,3₽ млрд, -48% г/г). Удивляет то, что компания за I п. 2025 г. в виде дивидендов выплатила ~30,4₽ млрд (на вознаграждение потратили больше), а ещё у компании долговых инструментов на 65₽ млрд (сокращение долговой нагрузки не витает в воздухе?).

📱 OCF увеличился до 54,6₽ млрд (+2,4% г/г), слова благодарности Яндекс Банку (клиентские депозиты 38,6₽ млрд vs. 12,5₽ млрд годом ранее), CAPEX 39,7₽ млрд (+4,5% г/г), как итог FCF составил 9,8₽ млрд (-16,2% г/г). Компания в долг дивиденды не платила (FCF за 9 м. — 35,9₽ млрд).

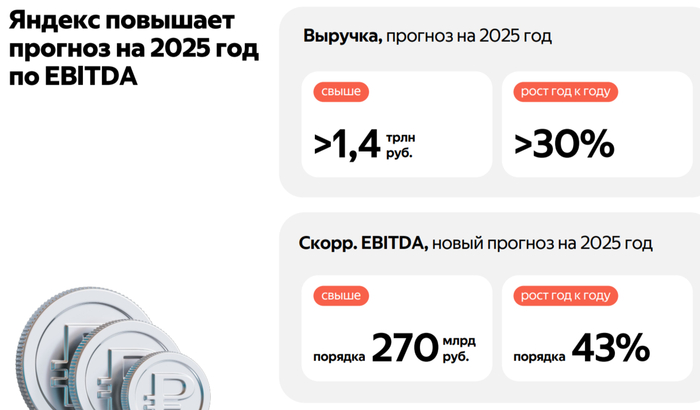

📌 Менеджмент повысил свой прогноз скоррект. EBITDA за 2025 г., она составит не менее 270₽ млрд, проблема в том, что большая часть уйдёт на вознаграждения, инвестиции и обслуживание долга (долг составляет 255,9₽ млрд, % расходы увеличились в 2 раза — 47,5₽ млрд), поэтому ожидать повышенных дивидендов в будущем не стоит.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor