Дивидендный календарь на ноябрь: боль для любителей пассивного дохода

Привет, инвесторы! Совсем печальным на этот раз выдался ноябрь для любителей пассивного дохода и дивидендов в частности. Это прям не месяц, а наказание какое-то, когда открываешь календарь и думаешь: «И это всё?..». Я до последнего момента ждал и надеялся, что кто-нибудь еще появится в списке — но нет. Тем не менее, не вешать нос!

👋 Кто я, дивидендный маньяк?

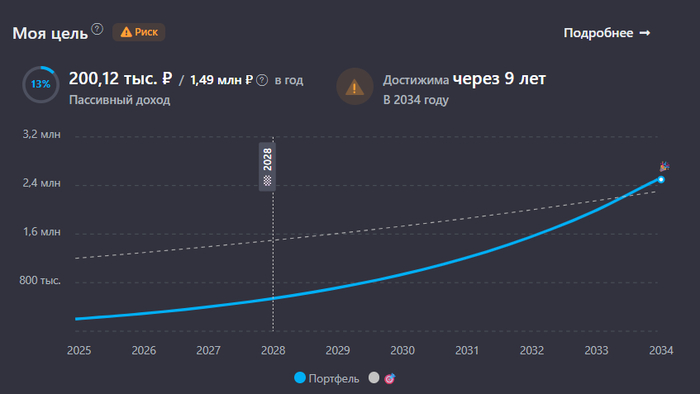

Меня зовут Лекс, и я веду канал Пассивный доход.

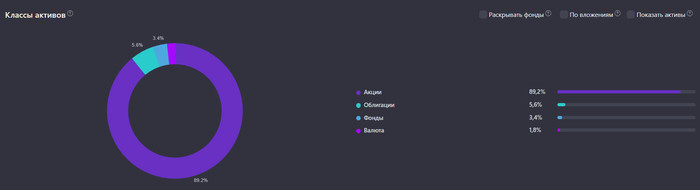

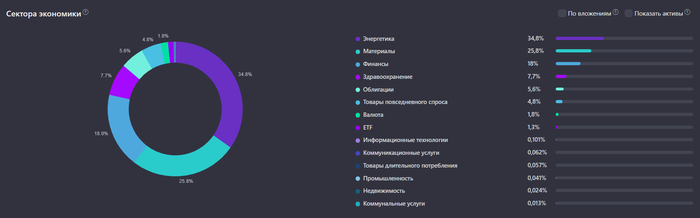

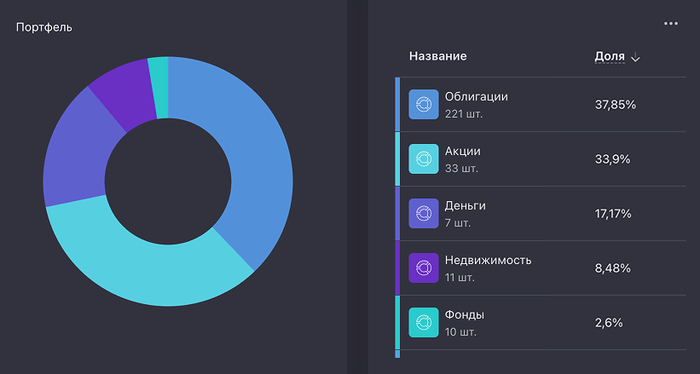

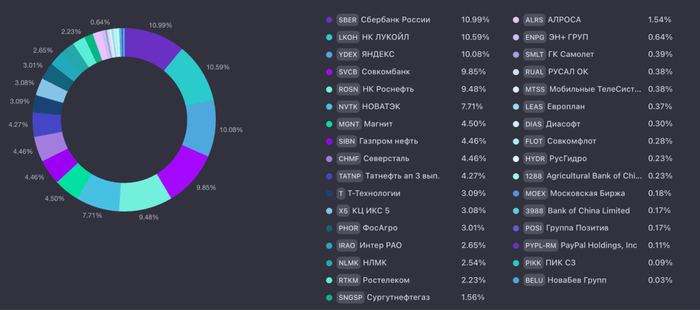

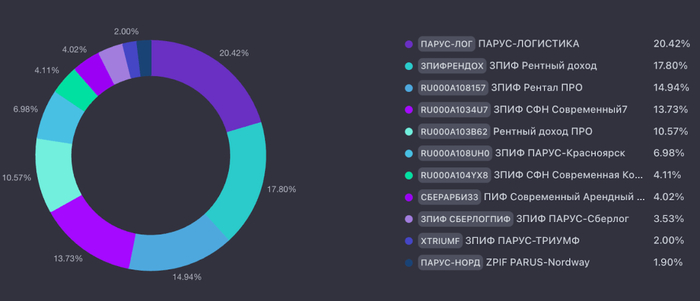

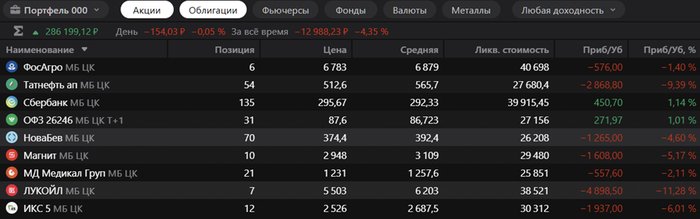

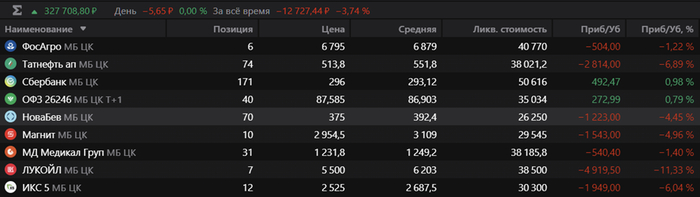

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

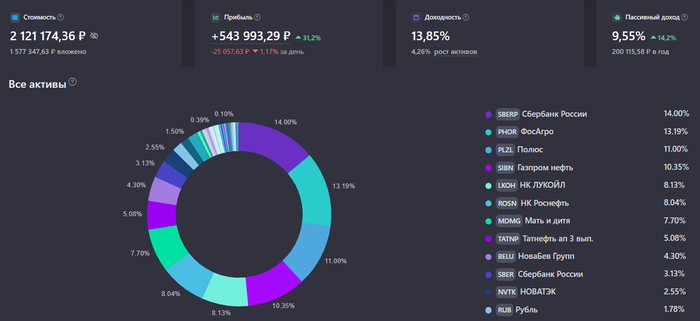

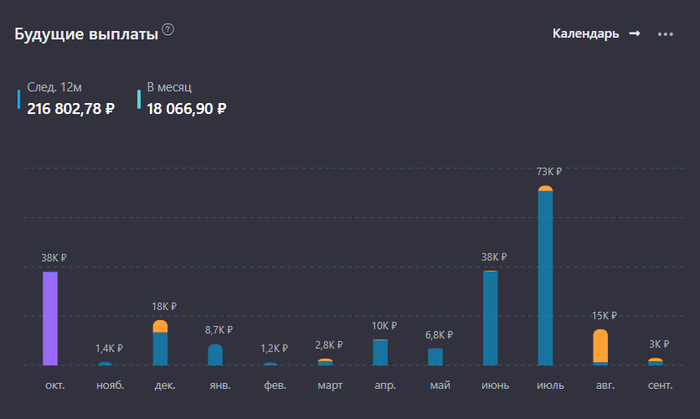

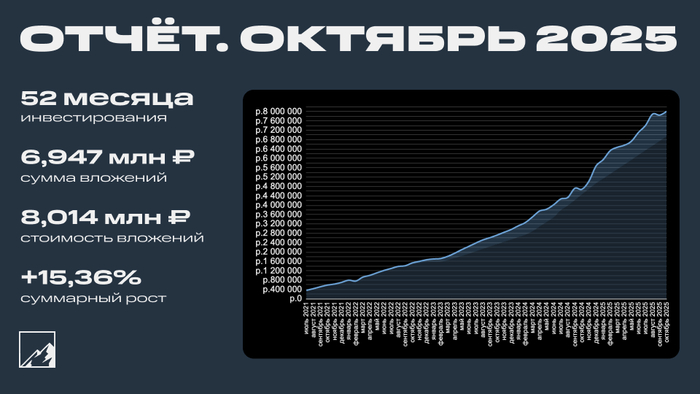

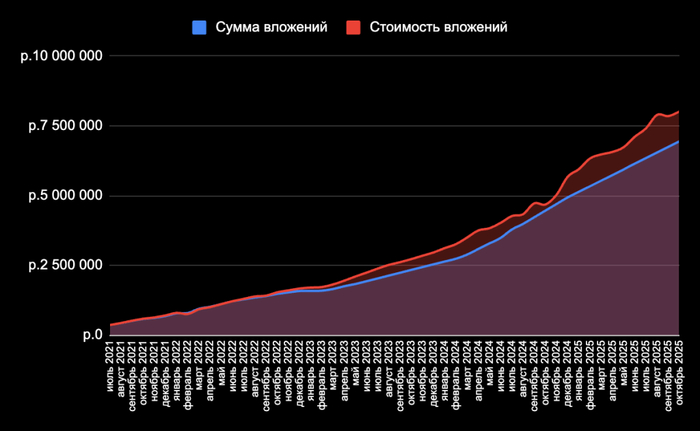

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Сектор «Дивидендная пауза» на барабане

Сезон выплат за полугодие заканчивается, впереди сезон выплат за 9 месяцев, так что в ноябре остаются лишь опоздуны или торопыги.

В октябре я успел получить дивиденды от Татнефти, ФосАгро, БСПб и Белуги, а падение рынка позволяет купить акции еще дешевле. Дивидендная пауза продлится недолго.

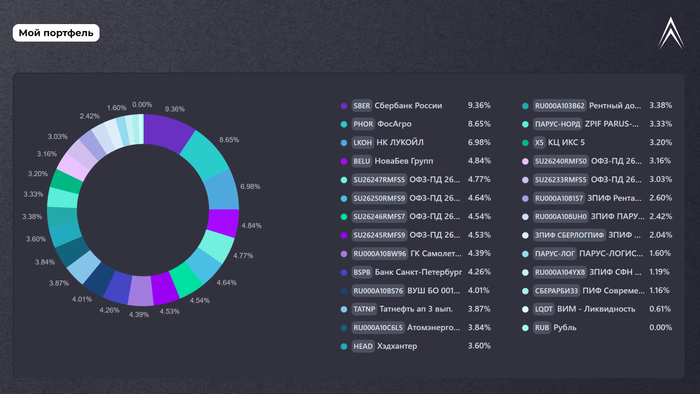

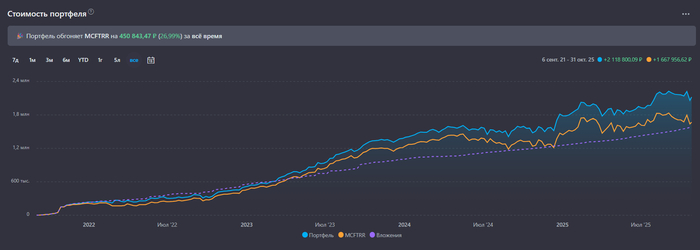

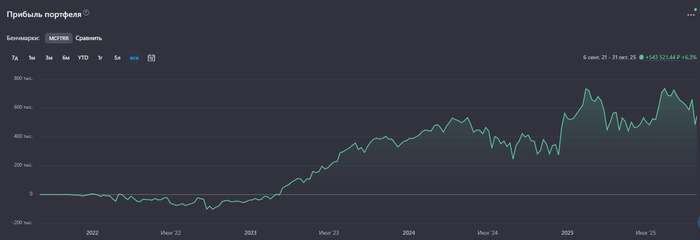

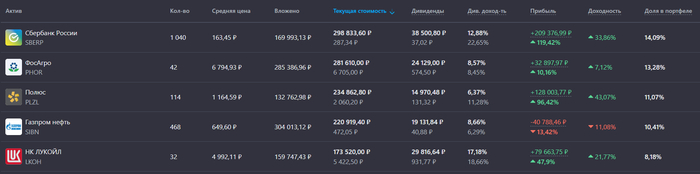

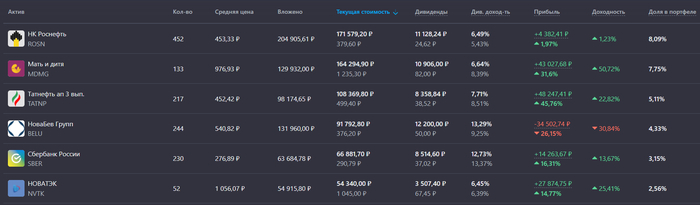

Мой портфель

Сейчас мой портфель выглядит так:

Главное правило остается прежним: в моем портфеле место только тем, кто платит. Кто не платит — тот идет мимо кассы.

ОГК-2! И это все, что у нас есть.

Со второй попытки акционеры ОГК-2 согласовали выплату дивидендов за 2024 год! Это самые слоупоки из всех. Весной, если не ошибаюсь, они не согласовали рекомендацию, но в итоге решили: «ладно уж, держите ваши копейки». Ребята, если вас пытали, моргните!

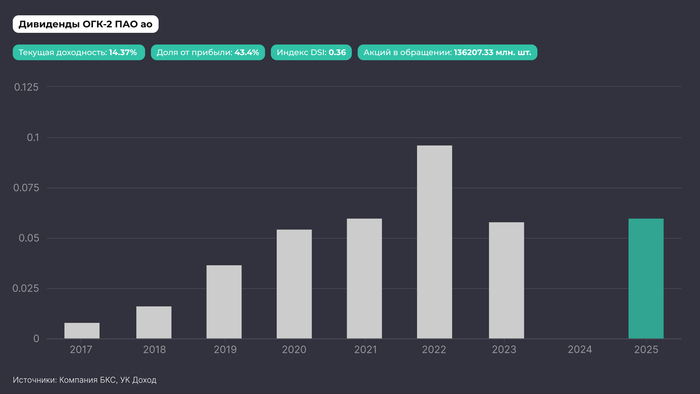

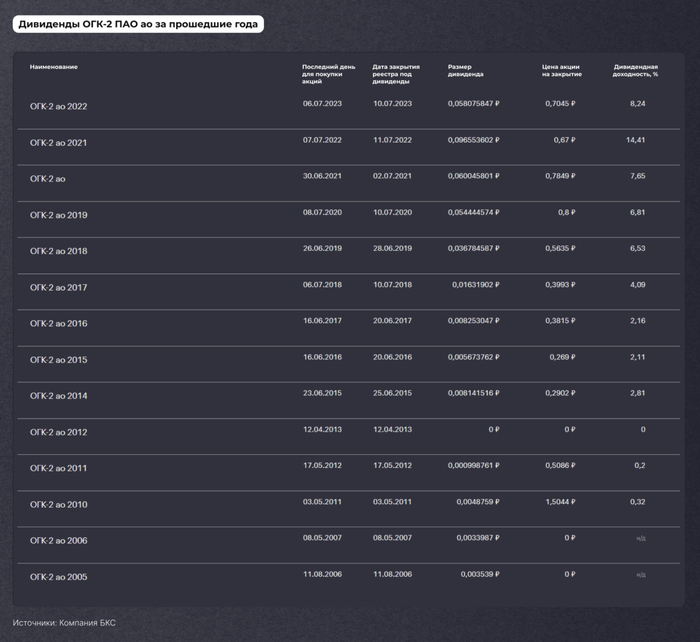

Дивиденд: 0,0598 ₽ на акцию, дивдоходность 14,3% — отлично!

Дивидендная политика ОГК-2, принятая осенью 2022 года, предусматривает выплату дивидендов в целевом размере не менее 50% от чистой прибыли по МСФО либо РСБУ, скорректированной на курсовые разницы, обесценение активов и прочее.

В 2024 году выплат дивидендов не было, но с 2017 по 2023 год компания платила регулярно — и даже с ростом.

Кто такие эти ОГК-2?

ОГК-2 (Оптовая генерирующая компания № 2) — энергетическая компания, созданная в результате реформы РАО «ЕЭС России». На 2025 год это крупнейшая российская компания тепловой генерации с установленной мощностью 16,3 ГВт. Основные виды деятельности: производство и продажа электрической и тепловой энергии. Компания контролирует и эксплуатирует 12 электростанций, в том числе Ставропольскую ГРЭС, Троицкую ГРЭС, Серовскую ГРЭС, Адлерскую ТЭС, Свободненскую ТЭС и другие. Является дочерним предприятием ПАО «Газпром».

Я пока что не рассматривал энергетиков, поэтому полноценного мнения о том, стоит ли их добавлять в портфель, у меня нет. Но что говорит отчетность именно ОГК-2?

Но! Тут начинается магия. Во-первых, ОГК-2 не публикует консолидированную финансовую отчетность, подготовленную в соответствии с МСФО! Во-вторых, ОГК-2 не публикует отчетность по РСБУ!

Вы как хотите, а я против. Возможно, присмотрюсь к другим энергетикам, но как можно покупать их акции в полной темноте? «Тушите свет» какой-то настоящий…

Заключение

На ноябрь — один дивидендный эмитент и море тишины. ОГК-2 у меня нет и покупать его я не собираюсь. Буду думать о покупках акций, которые заплатят в декабре, их будет значительно больше. Ну и облигации, ЗПИФы тоже буду покупать — они платят стабильно и без нервов. Так что держим курс на пассивный доход и терпение, потому что рынок, как и зима, приходит всегда неожиданно.

Не переключайтесь, скоро снова увидимся! Желаю вам зелёного портфеля и дивидендов не только летом!

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.

Мои ссылки: публичный портфель | телеграм-канал | Смартлаб | Дзен