Сезонные тенденции и вероятности на вторник 09.12.2025

Здравствуйте Уважаемые трейдеры! С Вами снова Александр Борских. Подготовил для Вас свежую информацию.

Очередные сезонные тенденции на вторник 09 декабря 2025 по основным мажорам финансовых рынков.

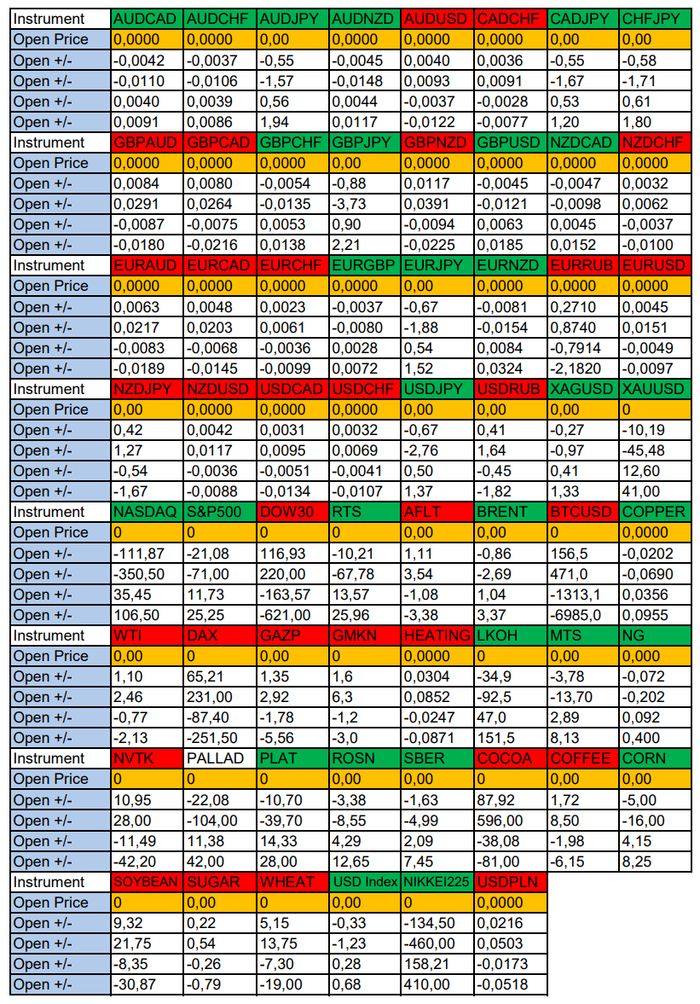

Весь перечень анализируемых активов указан ниже в общем количестве 62 инструмента. Здесь Вы найдете активы рынка Форекс, популярные активы Московской биржи, не менее популярные активы Чикагской биржи СМЕ и мажор криптовалютного сегмента - Биткоин, за которым следуют все альткоины.

Первый блок информации с зонами лимитных покупок и продаж. Данная информация включает в себя не только статистический показатель волатильности каждого актива, но и ближайшие опционные страйки с учетом премий за риск (Для верных расчетов рекомендуется просмотреть теоретическое видео в свободном доступе - Как использовать блок сезонности).

А теперь сам блок информации №1:

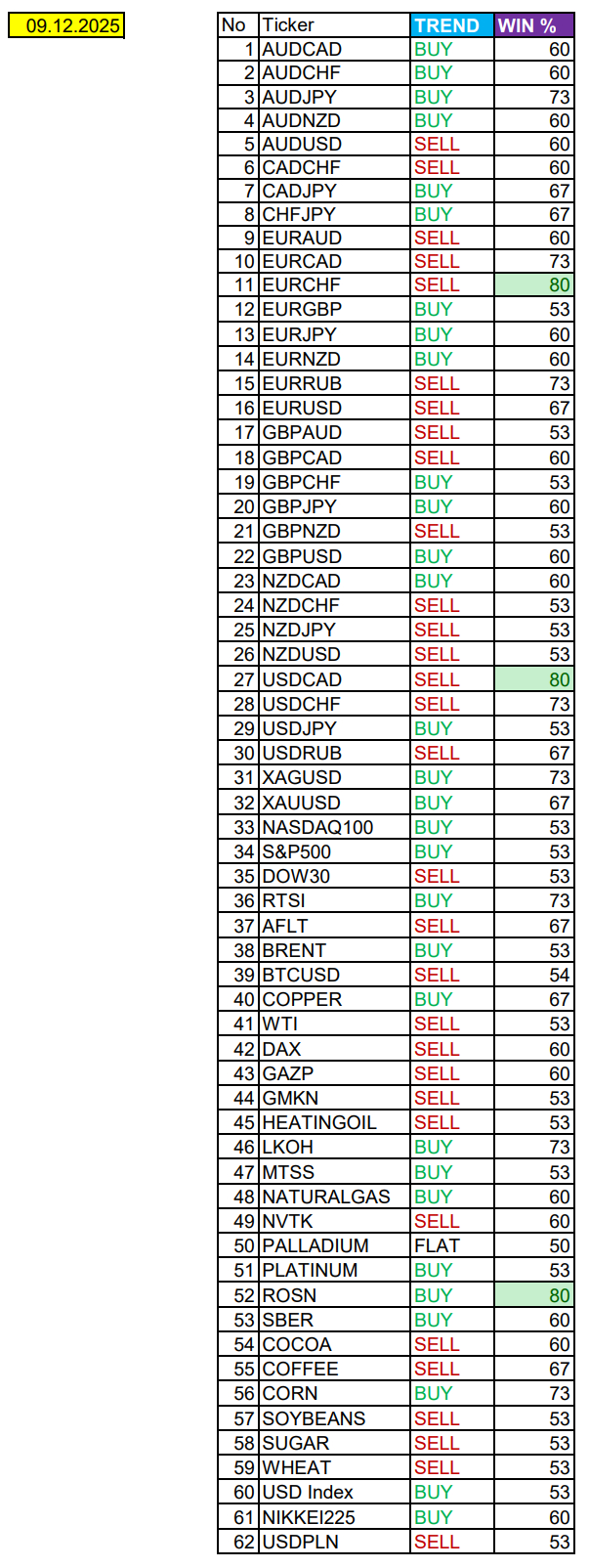

Второй блок информации с направленным вектором движения и вероятностями (внимательно обращаем внимание на цену открытия каждого актива. Обязательно для верных расчетов берем только цену открытия спотового актива). Как использовать вероятности в отношении цены открытия спотового актива - смотрим видео в открытом доступе (Как использовать блок сезонности). Данная информация с вероятностями поможет определить какова вероятность закрытия дня в отношении цены открытия этого же дня.

А теперь сам блок информации №2:

А теперь примеры построения блоков лимитных позиций и уточнение по сезонности с вероятностями отработки каждого актива по основным мажорам. По остальным активам, просмотрев теоретическое видео (Как использовать блок сезонности) - сможете построить лимитные блоки покупок и продаж самостоятельно. Ниже для примера продемонстрирую на сегодняшний день три основных мажора: Евро (EURUSD), Золото (XAUUSD), индекс НАСДАК (NASDAQ).

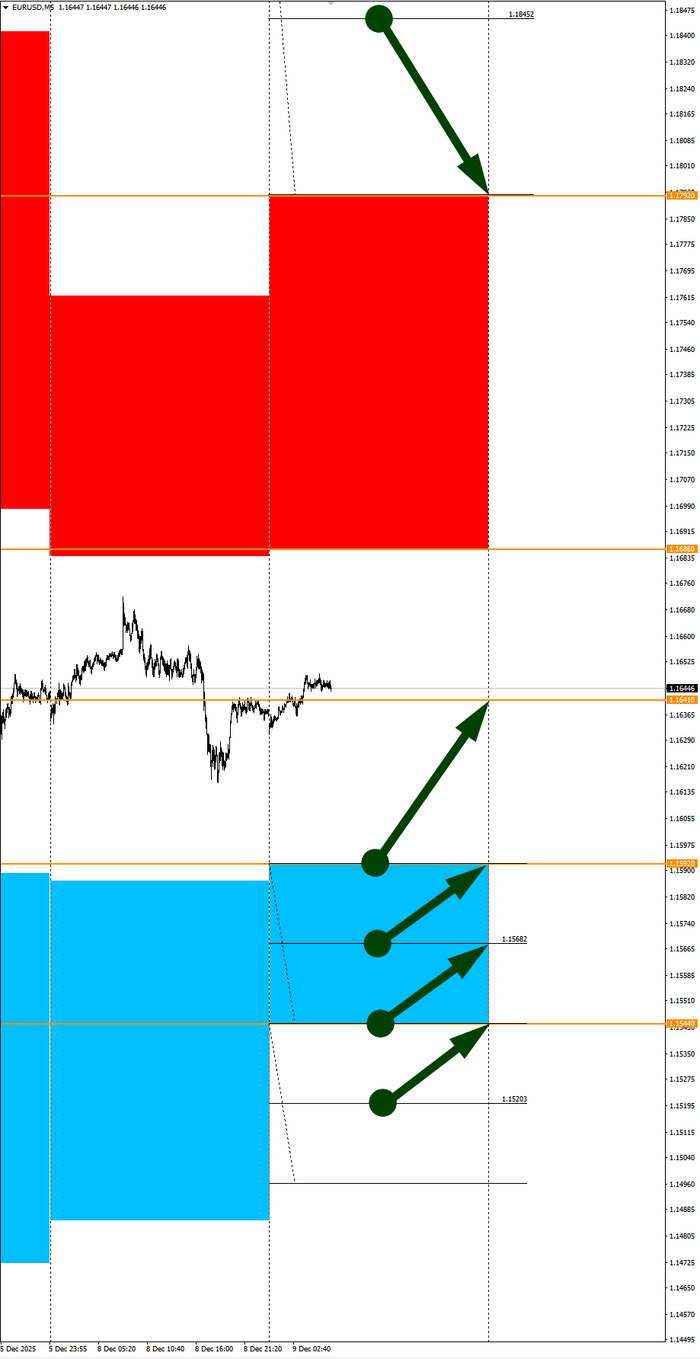

EURUSD

По Евро сегодня вероятность 67% к закрытию дня закрыть день ниже цены открытия дня 1,1641

Зона покупок 1,1592-1,1544 с целью 1,1641. Покупки в приоритете пока фон доллара США слабый

Зона продаж 1,1686-1,1792. Но новые продажи ожидаем от уровня 1,18452 и выше с целью 1,1792. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий!

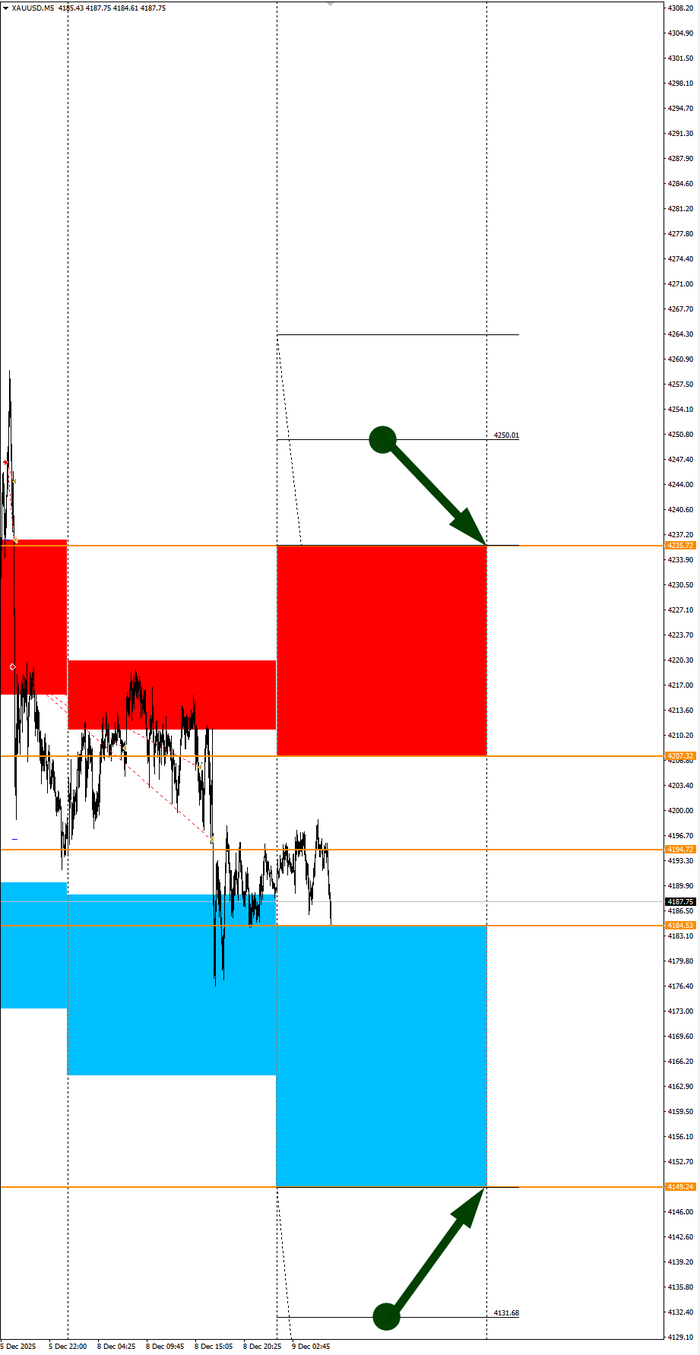

XAUUSD

По Золоту сегодня вероятность 67% к закрытию дня закрыть день выше цены открытия дня 4194,72

Зона покупок 4184,53-4149,24. Но новые покупки ожидаем от уровня 4131,68 и ниже с целью 4149,24. В покупках сокращаем торговый объем раза в 4, т.к. баланс

Зона продаж 4207,32-4235,72. Но новые продажи ожидаем от уровня 4250,01 и выше с целью 4235,72. В продажах сокращаем торговый объем раза в 4, т.к. баланс

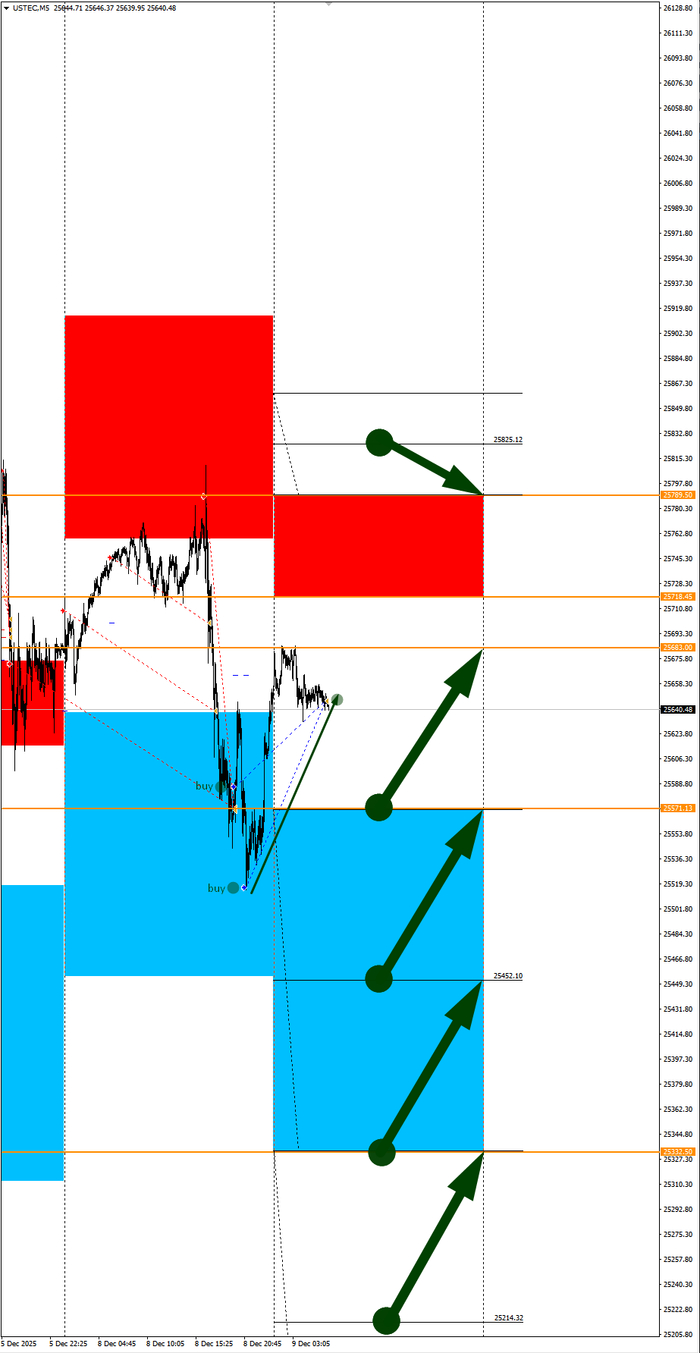

NASDAQ

По индексу сегодня вероятность 53% к закрытию дня закрыть день выше цены открытия дня 25683,00

Зона покупок 25571,13-25332,50 с целью 25683,00. Покупки в приоритете пока фон доллара США слабый

Зона продаж 25718,45-25789,50. Но новые продажи ожидаем от уровня 25825,12 и выше с целью 25789,50. В продажах сокращаем торговый объем раза в 4, т.к. тренд восходящий!

А теперь новостная лента ожиданий аналитических агентств и разбор отдельных показателей на сегодняшний день, чего ожидать на основных торговых сессиях. Также укажем фон доллара США, сильный на текущий момент или же слабый. От фона доллара США будет зависеть направленное движение самой пары.

НОВОСТИ сегодня:

Фон доллара США слабый

10:00 МСК - ожидания частичного укрепления EUR

18:00 - ожидания ослабления доллара США USD (возможна задержка данных)

Важные события текущей недели:

Среда - % ставка Канады. Запасы сырой нефти. ИПЦ РФ. % ставка США. Заседание ФРС США

Четверг - % ставка Швейцарии. Резервы ЦБ РФ. Данные рынка труда США

Пятница - ВВП Британии. ИПЦ Германии. ВВП РФ. CFTC стар. данные

Всем желаю профитов и отличного настроения на весь день!