Привет, инвесторы! Мосбиржа показала народный портфель ноября, и в нем не просто изменения, а какая-то жесткая жесть произошла. Слов нет, одни эмоции! Ладно, пора посмотреть, что же произошло, кто вошел в десятку с двух ног, кого выбили пинком под зад и как в целом изменились доли акций. Я аж завис минут на пять, просто смотря на цифры и пытаясь понять: что это было?

Но эмоции эмоциями, давайте разбираться, куда перетекают деньги частников, а кто из «народных любимцев» реально достоин внимания. Ну и самое главное — что из этого добра годится для пассивного дохода? Ведь народный портфель — это своего рода бенчмарк для инвесторов. Но такой ли он эталонный?

👋 Кто я такой?

Меня зовут Лекс, и я веду канал Пассивный доход.

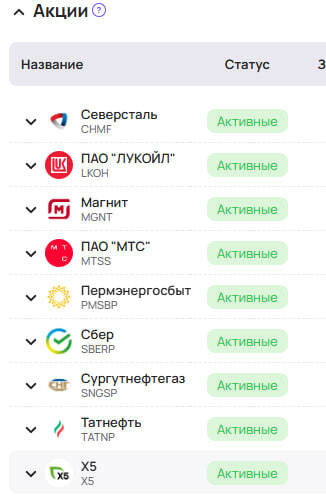

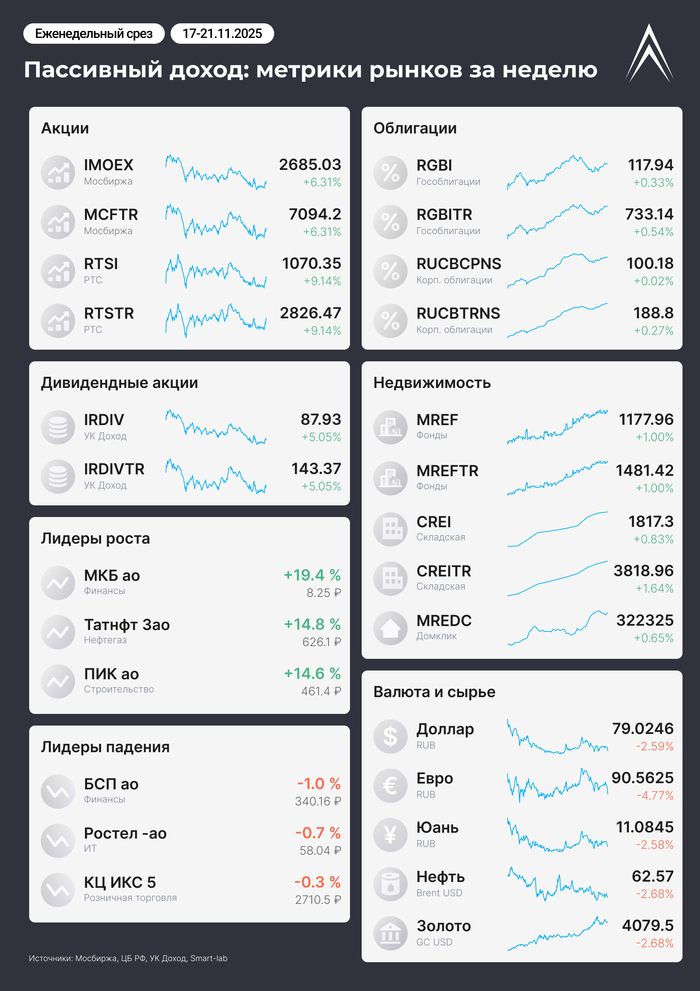

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

⚖️ Что мне подходит?

Критерии у меня простые, что может пригодиться, а что нет. Акция должна быть дивидендной, бизнес должен быть стабильным. Нет выплат? Высокие риски? Токсичность? Сразу «мимо», досвидания, ауфидерзеен, гудбай. Поехали смотреть состав. В скобках — доли месяц назад.

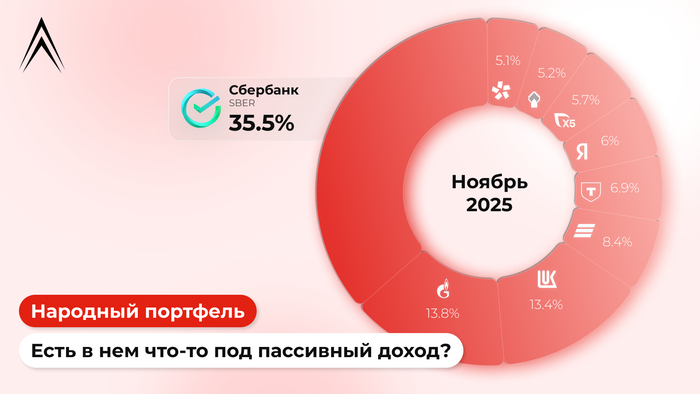

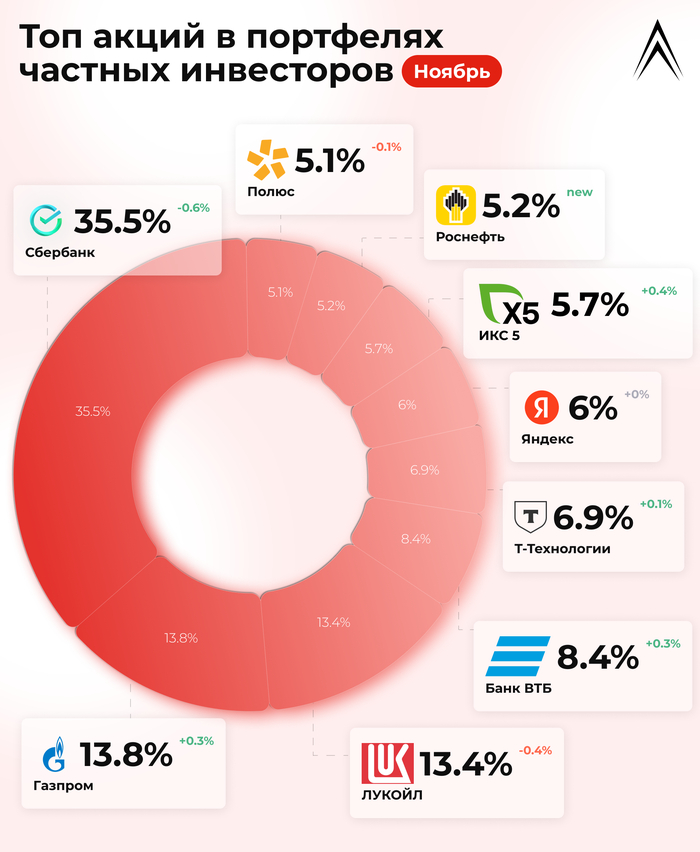

💼 Народный портфель ноября

Сбербанк (ао и ап) — 35.5% (было 36.1%) в сумме. Интерес к Сберу слегка уменьшился, есть легкая просадка, но до дивидендов далеко. У меня в портфеле имеется ✅. Последний отчет показал рост прибыли — отлично! Писал разбор по нему.

Газпром — 13.8 (было 13.5%). Переместился с 3 место на 2, обойдя ЛУКОЙЛ. Народ, что происходит? Крайне токсичная бумага с мажоритарием, которому нет дела до миноритариев и нет дела до капитализации. Аргумент, что Газпром может вырасти, не убеждает ⛔️. Он растет лишь для того, чтобы потом всех снова разочаровать. Вердикт прежний: нам не по пути.

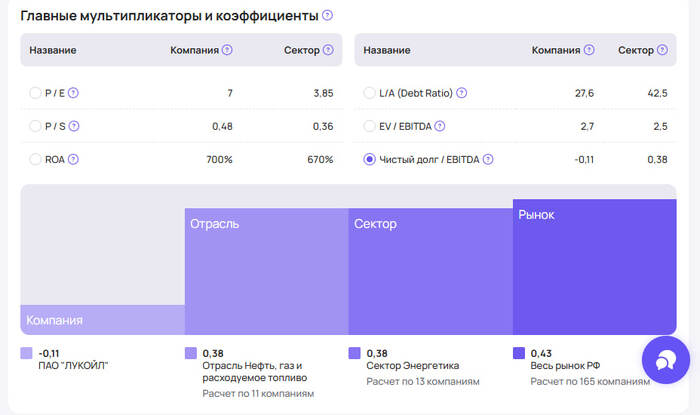

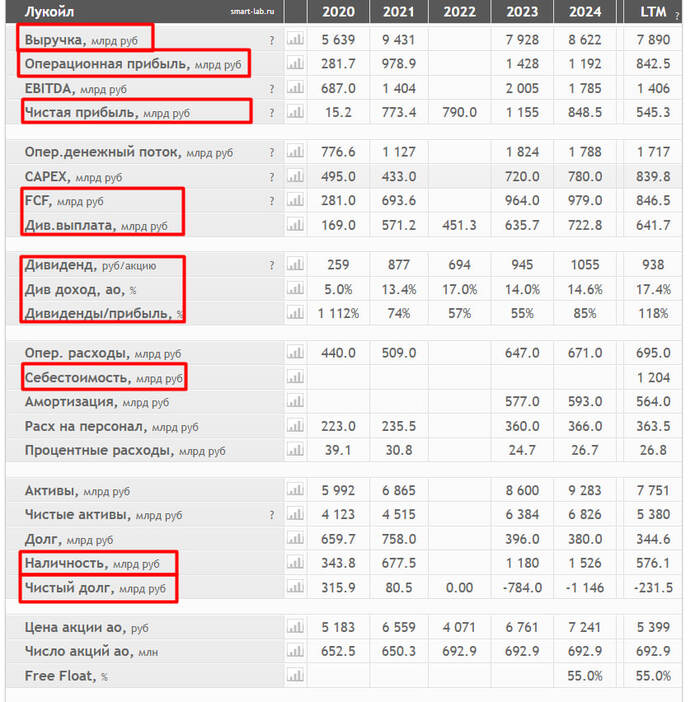

ЛУКОЙЛ — 13.4 (было 13.8%). Многие инвесторы испугались санкций и скинули акции, из-за чего доля просела. Но компания всё равно объявила дивиденды на январь — вот за это я её люблю. В моем портфеле есть ✅. Также есть разбор по нему.

Банк ВТБ — 8.4% (было 8.1%). Вот это вообще феномен. Снова доля выросла, логики тут не вижу. Этот синий банк даже хуже Газпрома. Загоняют же как-то людей в эту мерзость 🤮. Вердикт: мимо, сильно мимо.

Т-Технологии — 6.9% (было 6.8%). Отличный банк, даже платит дивиденды, но пока они довольно маленькие. Доля немного снизилась. Этот банк у меня в виш-листе, но пока не беру, наблюдаю.

Яндекс — 6% (было 6%). Доля стабильна. Яндекс стал платить дивиденды, и это радует. Но они маленькие, и это уже не радует. Пока в виш-листе, но не в портфеле.

ИКС 5 — 5.7% (было 5.3%). Доля растёт — и заслуженно. Объявлены дивиденды на января. Я тоже их жду. И X5 у меня в портфеле есть ✅. И разбор тоже есть.

Полюс — 5.1% (было 5.2%). Объявил низкие дивиденды, разочаровав многих инвесторов. Но не меня, так как у меня в портфеле Полюса нет 😁, так как корпоративное управление вызывает вопросы, и давно.

Роснефть — 5.2% (новый). Вернулась в десятку. Напару с ЛУКОЙЛом попала под санкции, но ситуация не такая плохая, хоть компания и продолжает лишаться определенной доли «народности».

Кто выпал из народного портфеля?

Норникель. Пришел, немного потусовался и вышел. Крайне интересная дивидендная акций (в прошлом). В данный момент я не готов ее брать под туманную перспективу в туманном будущем. ЧД/EBITDA растет из года в год, сейчас уже около 2x.

Итоги — вот где жесть

Самое важное для меня изменение — это то, что мой любимый ЛУКОЙЛ уступил место Газпрому. Как же жесток этот мир! Но ничего, я только рад буду за всех миноров Газпрома, если он вырастет и будет стабильно платить дивиденды. Пока я их не жду от слова совсем.

У ЛУКОЙЛа ситуация сложная, но в нем я уверен. Многие испугались и продали, но многие продолжают наш с ним совместный путь. Его обогнал Газпром, и вот с ним нам не по пути.

Еще одна жесть — меня удивляет любовь народа к ВТБ. Народное IPO ничему не научило, народная допка тоже. И, кажется, ничего не научит.

Под наблюдением у меня из этого списка Т-Технологии, Яндекс, Роснефть. Точно пройду мимо Газпрома, ВТБ и Полюса. А вот Сбер, ЛУКОЙЛ и X5 — красавчики, лежат в моем портфеле и готовы делиться денежками.

P.S. Народный портфель — классный бенчмарк. Но слепо копировать его, это как идти в поход за незнакомцем, который уверенно свернул не туда. Так что слепо копировать его в свой портфель — не мой стиль (да и вам не советую). У каждого своя стратегия. У меня — пассивный доход! И отбираю только тех, кто платит и уважает миноров.

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.