Что я понял за 4 года создания Собственного Пенсионного Фонда

4 года по пути FIRE: от энтузиазма к безразличию, или на что может рассчитывать обычный работяга из провинции, стремящийся к финансовой независимости в России.

Введение

В 2021 году, будучи студентом универа, я поставил перед собой цель — сформировать собственный мини-пенсионный фонд, способный покрывать базовые, повседневные расходы моей семьи.

Начитавшись умных статей и исследований пришел к выводу, что размер Собственного Пенсионного Фонда (СПФ) должен быть эквивалентен 25 годовым (300 месячным) расходам моей семьи, а лучшее место для формирования капитала — Фондовый Рынок.

К достижению цели по размеру капитала был добавлен дедлайн: создать СПФ до 40 лет — это и есть одна из ключевых особенностей FIRE (Financial Independence, Retire Early), стать финансово независимым как можно раньше.

Но и это не все, помимо целевой суммы и срока ее накопления, я добавил третье, на мой взгляд самое важное условие — не снижать качество жизни в настоящем, другими словами, удерживать разумный баланс между созданием СПФ и "жизнью сейчас".

Характеристики персонажа:

🥕 Возраст - 26 лет;

🥕 Семья - 2 человека (муж и жена);

🥕 Место жительства - Ярославская область;

🥕 Работа в найме, ЗП выше медианной по региону;

🥕 Живем в съемной квартире, есть своя машина;

🥕 Работать над созданием капитала начал в 2021, однако и до этого была привычка откладывать часть средств из доходов.

Структура финансовых ресурсов

Все денежные средства семьи я подразделяю на отдельные блоки и подблоки, каждый из которых имеет свое предназначение. Так, в настоящее время финансы моей семьи структурированы следующим образом:

1. Собственный Пенсионный Фонд (СПФ) — место где создается основной капитал, необходимый для достижения Финансовой Независимости. Отсюда деньги не изымаются. Площадка для аккумуляции денежных средств — фондовый рынок.

Целевой размер — от 300 месячных расходов.

---

2. Фонд Тактических Расходов (ФТР) — место хранения средств, для повседневных, кратко-среднесрочных расходов, а также для форс-мажорных ситуаций.

Целевой размер — 7 месячных расходов.

---

ФТР, в свою очередь, состоит из двух подблоков:

1) Финансовая Подушка Безопасности (ФПБ) — на случай непредвиденных ситуаций.

Целевой размер — 6 месячных расходов.

2) Фонд Повседневных Расходов (ФПР) — сумма для повседневных трат.

Целевой размер — 1 месячный расход.

---

Особенностью ФТР и, соответственно, входящих в нее ФПБ и ФПР является то, что вся денежная масса этих фондов хранится в одних и тех же финансовых инструментах — депозитах, с приемлемым сроком размещения до 6 месяцев.

Как правило это накопительных счета, откуда можно в любой момент снять деньги, краткосрочные вклады и их аналоги под хороший процент, в зависимости от значения ключевой ставки.

3. Кредитный Фонд (КФ) — сумма, эквивалентная общему кредитному лимиту по всем кредитным картам нашей семьи. Не является частью сбережений.

Текущий размер — 1 165 000₽

Данный фонд предназначен для зарабатывания "денег из воздуха" с помощью стузинга, а также для некоторых покупок с кэшбэком. Инструмент требует дисциплины и внимательности, за отсутствие которых может серьезно наказать.

---

ИТАК, как видно из диаграммы распределения денежных средств, на сбережения приходится 76,6% от всех финансовых ресурсов. При этом размер ФТР более чем в 2 раза превышает целевые значения.

И это не случайно, вместо того, чтобы отправить эти деньги на биржу у меня есть идея о создании нового, полупассивного источника дохода, который в перспективе может значительно увеличить общую сумму заработка и, как следствие, сбережений, отчисляемых в СПФ.

Собственный Пенсионный Фонд

СПФ также можно разделить на 3 основных блока:

1. Иностранные акции

2. Российские акции

3. Облигации

Посмотрим на результаты каждого блока по отдельности и в конце подведем общие итоги. Но сначала небольшой отчет о недавних покупках в нашем мини-фонде.

Есть ощущение, что совершил мало покупок за этот период, ведь Индекс Мосбиржи был долгое время на уровне 2 550 п.п., а это, на минуточку, самые низкие показатели в 25 году, еще не вечер конечно, но все же.

Значит буду наращивать темп инвестирования в декабре, ведь выполнение целей на 2025 год никто не отменял. Переходим к составу СПФ.

Иностранная часть

Одновременно самая доходная и самая печальная часть нашего пенсионного фонда. 20 иностранных компаний общей стоимостью 460 тыс. руб. представляют собой заблокированные активы нашего портфеля и составляют 21,5% от его стоимости.

Год назад замороженная часть занимала 41,6%, вес уменьшился практически в 2 раза, в первую очередь благодаря регулярным пополнениям в "живые части СПФ", во вторую очередь благодаря укреплению курса рубля.

В настоящее время есть возможность продать 1/5 часть от заблокированных активов с дисконтом ~ 58%, однако такой расклад меня не устраивает, поэтому пока сижу и смотрю на красивые циферки, как бы своих, но и как бы не совсем денег.

Российская часть

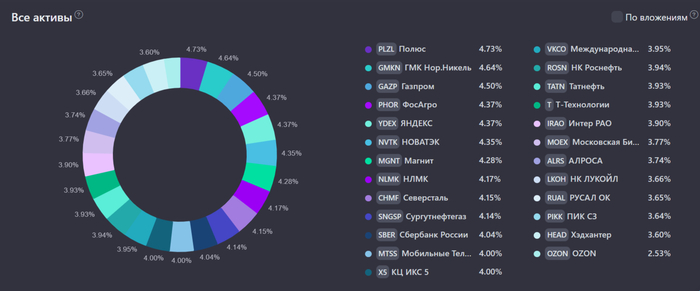

Костяк Собственного Пенсионного Фонда представляют 25 российских компаний из Индекса Мосбиржи, с целевым весом 4% каждая. Данная стратегия инвестирования называется равновзвешенной, ее придерживаюсь уже больше 3 лет.

Я не занимаюсь фундаментальным анализом компаний, не изучаю подробно их отчеты, не мониторю 24/7 все новости, которые касаются моих активов, потому что я не финансовый аналитик или какой-то там эксперт, я обычный работяга, у которого есть основная работа несвязанная с миром финансов, человек, который просто хочет защитить деньги своей семьи от обесценивания.

Поэтому я формирую капитал, посредством инвестирования в компании из верхней части главного биржевого индекса страны, распределяя деньги между ними поровну. Согласен, что это не самый простой способ создания СПФ, но я считаю такой подход для себя подходящим.

На инфографике выше показаны текущие веса российских компаний, отклонений в рамках допустимой дельты 1% нет, за исключением Озона, который сменил юрисдикцию в прошлом месяце. Соответственно это претендент №1 на приобретения в декабре.

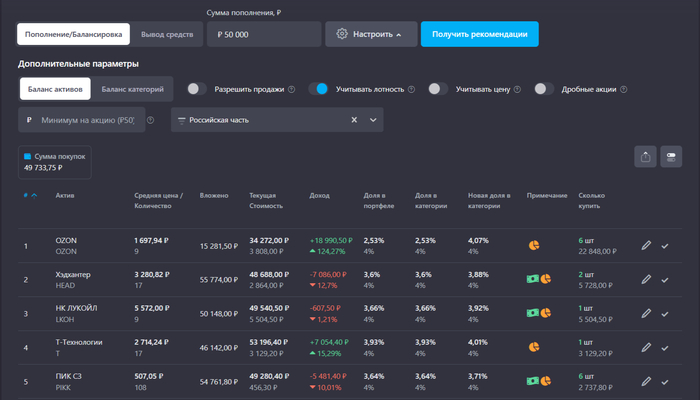

Так или иначе, все покупки я буду осуществлять с помощью раздела "Рекомендации" в моем сервисе учета инвестиций, вот так это выглядит:

Необходимо выставить целевые веса, указать сумму пополнения и выбрать параметры балансировки. Что и сколько нужно купить — рассчитает сервис.

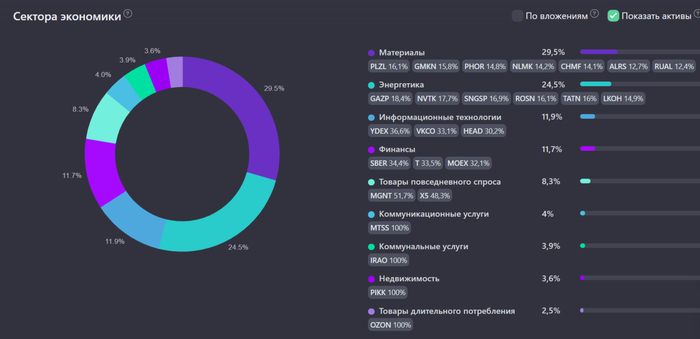

Диверсификация по секторам выглядит следующим образом:

1) Материалы: факт 29,5% / цель 28% - расхождение 1,5%

2) Энергетика: факт 24,5% / цель 24% - расхождение 0,5%

3) Информационные технологии: факт 11,9% / цель 12% - расхождение 0,1%

4) Финансы: факт 11,8% / цель 12% - расхождение 0,2%

5) Товары повседневного спроса: факт 8,3% / цель 8% - расхождение 0,3%

6) Коммунальные услуги: факт 3,9% / цель 4% - расхождение 0,1%

7) Недвижимость: факт 3,6% / цель 4% - расхождение 0,4%

8) Товары длительного потребления: факт 2,5% / цель 4% - расхождение 1,5%

9) Коммуникационные услуги: факт 4% / цель 4% - расхождение 0%

На мой взгляд достаточно неплохая диверсификация, для нашего, в основном сырьевого рынка, немного выровнять "Материалы" и "Товары для длительного потребления", и тогда целевые веса будут близко к идеальным.

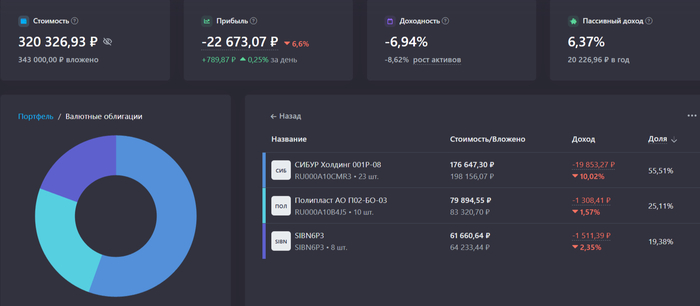

Облигации

Новый блок в нашем мини-фонде, в настоящее время представлен замещающими облигациями в $ и занимает 14,9% СПФ. Основная цель валютных облигаций — защита от девальвации рубля.

Я достаточно неудачно вошел в этот актив, прикупив на сентябрьском ослаблении рубля ценные бумаги Сибура на 190 тыс. руб., тем самым став членом секты "Свидетелей девальвации рубля".

Но как говорят неудачники люди — опыт не бывает отрицательным. В будущем планирую добавить еще валютные облигации, привязанные к юаню.

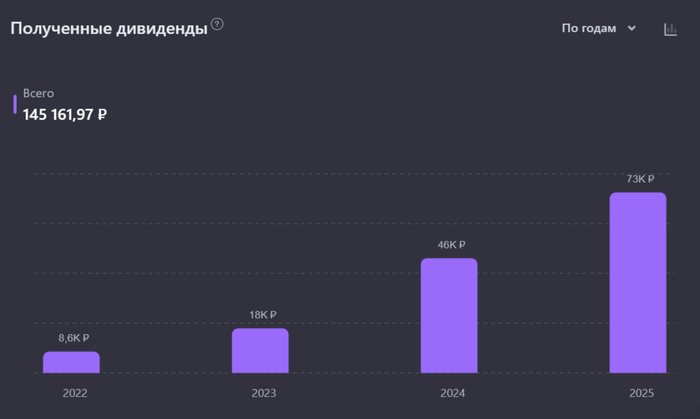

Дивиденды и купоны

Так называемый пассивный доход биржевой части активов или проще говоря — выплаты Собственного Пенсионного Фонда.

В 2022-2024 выплаты были представлены исключительно дивидендами российских компаний и щепоткой иностранных (1,75$), однако с августа 2025 в портфеле появился новый источник пассивных выплат — облигации.

Пассивный доход с начала года:

1) Дивиденды — 66 971₽

2) Купоны — 5 588₽

Год к году размер выплат увеличивается на десятки тысяч рублей. Так, в следующие 12 месяцев прогнозируются выплаты в более чем 100 тыс. руб. и это без учета новых пополнений портфеля.

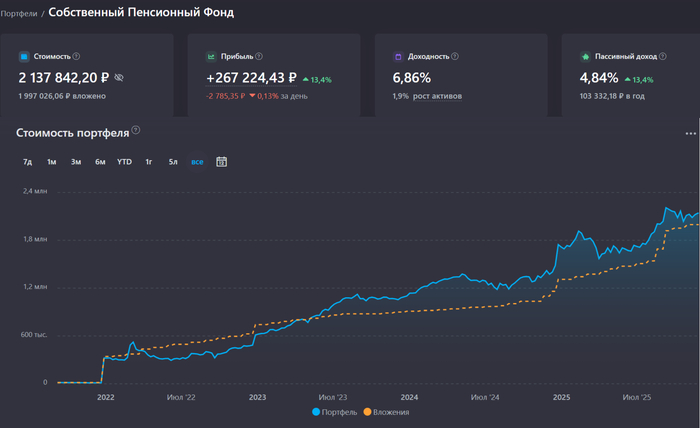

Итоги

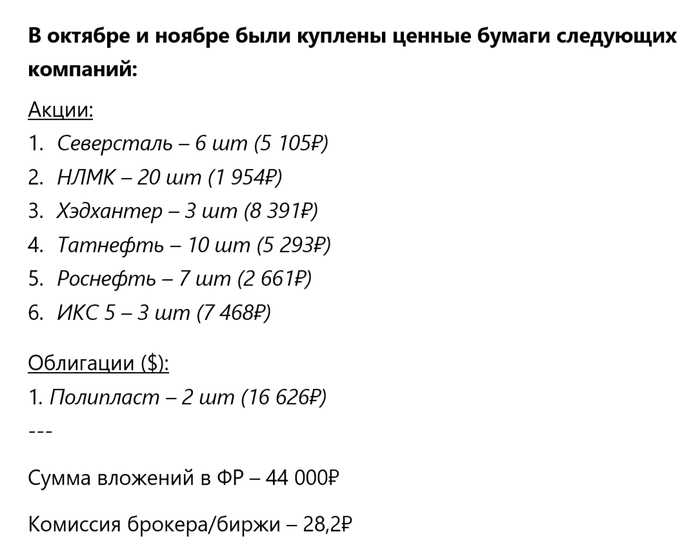

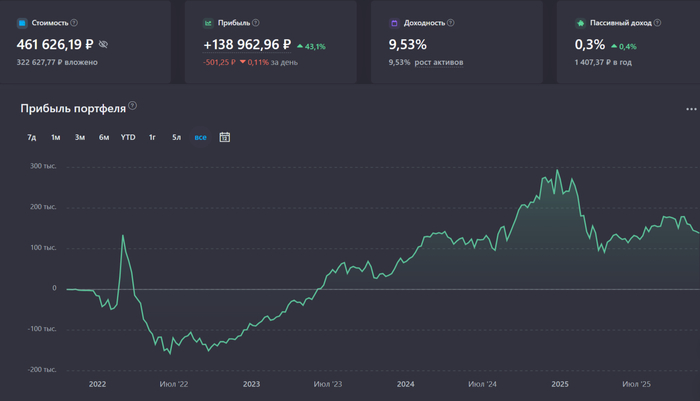

Стоимость Собственного Пенсионного Фонда закрепилась на уровне более 2 млн ₽, во многом благодаря активным пополнениям в 2025 году, так как доходность ИМБ с начала года отрицательная.

За текущий год вложено 687 тыс. руб. на два ИИСа:

ИИС-3 (мой) — 344к

ИИС-3 (супруги) — 343к

В планах добить свой ИИС до 400к в этом году, второй ИИС будет пополняться по ситуации.

Всего же за все время создания СПФ инвестировано 1 997 000₽, то есть в среднем за месяц в пенсионные сбережения откладывается 40 755₽.

Доходность СПФ в настоящее время 6,86%, что меньше на 2% официальной инфляции за этот период — 8,86% (личную инфляцию посчитаю с результатами расходов за декабрь), то есть на сегодняшний момент деньги в реальном выражении обесцениваются на 2% год к году.

Однако, становится все сложнее игнорировать сумму находящуюся в Фонде Тактических Расходов. Данный фонд уже становится соразмерным с СПФ и в настоящее время имеет вес в 78% от нашего пенсионного фонда.

Так вот, уже 4 года эти деньги находятся на НС и вкладах со ставкой около ключа, если грубо усреднить, то доходность этой части за все время будет около 13-14%, что прилично добавляет доходности к общей сумме сбережений (вместе с СПФ).

Этот факт позволяет с уверенностью сказать, что официальную инфляцию на рубеже в 4 года удается побеждать, использую разные типы активов в структуре сбережений.

Что же касается результата в "грязных зеленых бумажках", то здесь доходность портфеля приближается к историческим максимумам, еще немного и 30к баксов в кармане, ну почти.

Ну а пока:

Результаты СПФ – 4 Года

1. Общая сумма вложений: 1 997 000₽

2. Стоимость портфеля: 2 137 842₽

3. Суммарная прибыль в ₽: 267 224₽

4. Суммарная прибыль в %: 13,4%

5. Общая сумма комиссий: 1 689,27₽

6. Время с момента начала инвестирования: 49 мес

7. Сумма, внесенная на ИИСы в 2025: 344 000₽ и 343 000₽

8. Дивиденды и купоны за 3 года: 145 162₽

РЕЗУЛЬТАТЫ ПРЕДЫДУЩИХ ЛЕТ

СПФ 1 год: https://t.me/CaptainDiary/66

СПФ 2 года: https://t.me/CaptainDiary/145

СПФ 3 года: https://t.me/CaptainDiary/185

Что я понял за 4 года создания СПФ?

1) Самая лучшая стратегия инвестирования — та, при которой ты спокойно спишь ночью.

Инвестиции не должны становится головной болью или предметом переживаний. Я считаю это один из ключевых критериев, который необходимо учитывать при составлении портфеля.

2) Ключевой фактор роста капитала — пополнения.

Нет смысла сильно радоваться высокой доходности портфеля, если его объем менее 1 млн ₽, тем более если у вас долгосрочные и большие цели.

Необходимо увеличивать доход и разумно относиться к расходам, чтобы отправлять больше денег в сбережения.

3) Не сравнивай свои результаты с другими.

Хочешь расстроиться? - сравни доходность своего портфеля с результатами другого человека или бенчмарка, обязательно найдется тот, кто лучше тебя на том же периоде времени.

На мой взгляд единственный правильный ориентир — это личная инфляция каждого, только в сравнении с ней вы можете сказать получается ли у вас сохранять покупательскую способность сбережений или нет.

4) Трать меньше времени на инвестиции.

На мой взгляд одним из критериев хорошей инвестиционной стратегии является минимальное количество времени, которое ей нужно уделять.

Инвестиции должны быть похожи на простые действия, которые вы совершаете с определенной периодичностью, словно полезная привычка.

5) Не суетись!

Никогда не принимай поспешные решения, без взвешенной оценки ситуации, особенно если эти решения выходят за рамки твоей выбранной стратегии инвестирования.

Не указал бы этот пункт (если бы не суетливая покупка валютных облигаций почти на 200к), так как уже давно это знаю, но в рамках работы над ошибками оставлю его здесь.

6) Инвестиции не должны идти в ущерб вашей жизни.

Написал этот пункт для людей, которые готовы ради поставленных целей пойти на снижение уровня жизни или отказаться от части благ, которыми бы хотели воспользоваться.

Еще никогда тотальная экономия и скупердяйство никого не сделали счастливыми, напротив они лишь вызывали проблемы с физическим и ментальным здоровьем.

7) Напишите в комментарии, что почерпнули вы из своего опыта, возможно я про что-то забыл.

---

Спасибо за внимание! Если было немного интересно поставь "❤" — это лучшая поддержка и мотивация для автора!!

С уважением, Captain — провожу интересные исследования и рассказываю о том, как создаю Собственный Пенсионный Фонд.

Разбор: Индекс ММВБ, Самолет, Серебро и Какао

🔸В $IMOEXF клин, пока вышли вниз, поэтому можно предположить движение к уровням 2700-2680-2660 и отскок от одного из них к 2800. Отката может и не быть вовсе, можем сразу попереть выше, но я пока за локальный откат.

🔸 $SMLT 1Д Разогнали уже сильно, хотелось бы увидеть локальный откат к уровням 980 и 960, оттуда брать частями. Думаю взять часть с текущих, но буду готов докупать равными частями по уровням ниже. Хотя отката может и не быть 🤷🏻♂️ Пока ожидаю рост к 1050-1100-1150

🔸$SVZ5 $SVZ6 1ч Слежу за синей трендовой, от нее можем отскочить на закрытие гэпа 63.8. В случае пробоя трендовой буду присматриваться к шорту, пока что предполагаю шорт от 60, но еще рановато говорить.

Разбор акций Мать и дитя и НЛМК

🔸$MDMG 1Д 📉

Хотелось бы увидеть откат к красной трендовой. На графике клин. Попробую шорт в случае пробоя 1360 и буду ожидать движение к значениям 1300-1250-1200 (мб 1160) Сразу я не лезу, жду. При этом в случае пробития 1420 может пойти выше, но куда-без понятия 🤷🏻♂️

🔸 $NLMK 1Д

Подумываю взять немного с текущих и добрать в районе 105-104, пока предполагаю движение к 110-115-118-120. Отмена, если пробьет 102.5

НЕ ИИР! У каждого своя голова на плечах! Я лишь делюсь своим мнением, основываясь на графике. Больше разборов в канале)

Синергия, Белуга, Новабев - одно и тоже

Александр Мечетин, основатель Beluga Group, — фигура, конечно, уникальная.

Он родился в Находке и получил диплом в 1997 году, когда ему было всего 22.

Казалось бы, парень опоздал на раздачу пирога: к этому моменту приватизация в России уже завершилась, а гиганты советской индустрии давно обрели своих хозяев-олигархов.

Обычному вчерашнему студенту ловить там было абсолютно нечего.

Но Мечетин еще в универе, изучая экономическую теорию, усвоил железобетонное правило: любой кризис — это окно возможностей, когда активы стоят копейки.

И проверка теории реальностью не заставила себя ждать.

Грянул дефолт 1998 года.

Рубль рухнул, народ в панике, а группа молодых ребят во главе с Мечетиным увидела в этом свой «золотой билет».

Они заняли у родственников 30 тысяч долларов - по тем временам сумма весомая, и начали скупать акции местных предприятий.

Ребята ставили пункты скупки у заводских проходных, давали объявления в газеты и пылесосили все подряд: мясокомбинаты, молокозаводы, все, что дышало.

Первым их серьезным трофеем стал завод по производству крабовых палочек, который был на грани банкротства.

Как только актив перешел к ним в руки, они тут же заложили его банку и взяли кредит под безумные 75% годовых.

На этот кэш выкупили еще два молокозавода и мясокомбинат.

Их компания «Синергия» работала по чисто спекулятивной модели: купить за копейки, причесать, наладить процессы и продать профильному инвестору уже за рыночный прайс.

Самой жирной сделкой того периода стала перепродажа цементного завода в Еврейской АО фонду Baring Vostok — на этом они подняли первый серьезный капитал.

Но к 2002 году Мечетин понял: халява кончилась.

Все, что можно было перепродать на Дальнем Востоке, уже перепродано.

Нужно было строить бизнес. И он сделал ставку на водку.

Логика была железной: маржа там выше, чем в колбасе, а федерального лидера на рынке тупо нет.

В молочке уже царил «Вимм-Биль-Данн», в мясе — «Черкизово», а водочный рынок был лоскутным одеялом из региональных игроков.

И тогда начался их «крестовый поход» на запад.

С 2003 по 2007 год никому не известная фирма из Находки начала агрессивно скупать ликеро-водочные заводы по всей стране.

Сначала мелкие — в Перми и Нижнем, потом гигантов вроде Архангельского «Алвиза» или Мариинского завода в Сибири.

Добрались даже до Подмосковья, купив завод в закрытом военном городе Краснознаменске.

По оценкам экспертов, они вбухали в эту экспансию более 100 миллионов долларов.

Но самый эпичный момент — это история покупки бренда «Белуга».

Сам Мариинский завод они купили, но права на марку принадлежали другим ребятам.

Те заломили цену в 10 миллионов долларов.

Чтобы вы понимали контекст: тогда самой дорогой водкой у Мечетина был «Русский лед» по 140 рублей, а за бренды такие деньги вообще никто не платил в Росии.

Тот же Олег Тиньков присматривался к «Белуге», но, узнав ценник, просто вышел из переговоров.

А Мечетин рискнул. Он видел, как эта водка продается, и чувствовал потенциал. В 2007 году он выложил эти десять лямов.

И не прогадал.

Сейчас «Белуга» это синоним люкса.

Мечетин уверен: создать элитный бренд с нуля невозможно, это магия.

Проще купить то, что уже начало взлетать, и масштабировать.

Ассоциативный ряд «Белуга - икра - Россия - дорого» сработал идеально.

В том же 2007-м «Синергия» вышла на IPO, подняв 190 миллионов долларов за 19% акций.

Сегодня этот бизнес переименовался уже дважды, известен как Новабэв и он владеет большой сетью ритейл магазинов по продаже алкоголя - Винлаб.

Эмитент во всю готовит IPO Винлаба, которое мы увидим уже в следующем году.

За обложку в стиле Кандинского спасибо умнейшим из Гугла.

Телеграмм - https://t.me/+dWMpF97mZIFiNGJi

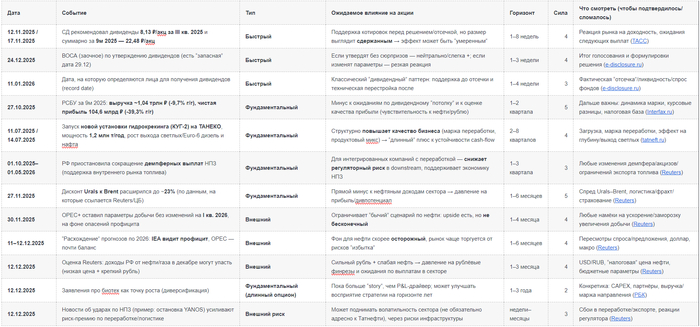

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Сделал обещанную таблицу “Событие → влияние → горизонт → сила драйвера” (с разделением на быстрые и фундаментальные), плюс короткий итог по привлекательности.

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Легенда: Тип = Быстрый (движение на новости/сроки) или Фундаментальный (отчётность/маржа/регуляторика).

Сила: 1–5 (5 — максимально значимо для цены).

Драйверы “быстрые” vs “фундаментальные”

Быстрые (торговые) драйверы ближайших недель

24.12.2025 — решение по дивидендам (главный ближайший триггер). e-disclosure.ru+1

Подход к 11.01.2026 (record date) — чисто рыночная “дивидендная механика”. e-disclosure.ru

Фундаментальные (то, что реально меняет “справедливую цену”)

Нефть/Urals и рубль: дисконт Urals и FX сейчас — главные источники давления на прибыль/дивпотенциал. Reuters+1

Переработка (ТАНЕКО, гидрокрекинг) — ключевой плюс качества бизнеса, но раскрывается не за неделю. tatneft.ru+1

Демпфер — стабилизатор для downstream до мая 2026. Reuters

Вывод по привлекательности “драйверов роста/падения”

Сейчас у Татнефти одновременно:

Сильные “внутренние” драйверы качества (переработка + управляемая дивполитика),

но внешний фон (Urals-дисконт + крепкий рубль + неопределённость по нефти-2026) выглядит более тяжёлым, чем в “комфортные” годы.

Практически это значит:

На коротком горизонте бумага больше будет реагировать на дивидендные решения и движение нефть/рубль. e-disclosure.ru+1

На среднем горизонте — привлекательность зависит от того, начнёт ли внешний фон “отпускать” (сужение дисконта Urals/ослабление рубля) и насколько ощутимо переработка поддержит маржу. Reuters+1

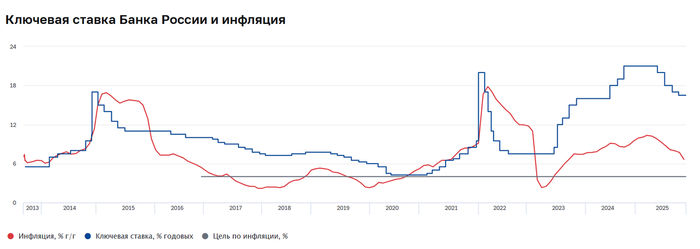

Дивиденды, IPO БАЗИС, паника на рынке ВДО, размещения облигаций, данные по инфляции и другие новости в обзоре главных событий недели

Индекс Мосбиржи растет, продолжается зимний дивидендный сезон, компании активно размещают новые выпуски облигаций, на рынке высокодоходных облигаций случилась паника, вышли новые данные по инфляции: об этом и многом другом читайте в выпуске главных событий за неделю.

Индекс Мосбиржи, дивиденды, IPO

1. Индекс Мосбиржи продолжил рост и за неделю вырос с 2711 до 2739 пунктов на фоне возможного улучшения геополитической ситуации. В моменте индекс поднимался до отметки 2780 пунктов.

2. Рекомендаций дивидендов не было. Зимний дивидендный сезон продолжается: дивидендная отсечка была у Акрона, Кармани, ЦИАНа, Мордовэнергосбыта, Европлана и Займера была на этой неделе, на очереди 19 компаний в декабре и январе. Собрал топ-10 дивидендов декабря и января в один пост.

3. Состоялось IPO компании БАЗИС по верхней границе ценового диапазона: 109 р. за акцию. Торги акциями начались 10 декабря и завершились в пятницу на отметке 105,8 р. за акцию. Ожидаемо чуда не произошло. Интересно кто продавал акции по 97 р. в первый день торгов.

Индекс гособлигаций RGBITR и новые размещения

1. Индекс гособлигаций RGBITR вырос с 739 до 744 пунктов. Максимальная доходность длинных ОФЗ составляет 14,6%, коротких с погашением через год осталась на уровне 14%.

2. Прошел сбор заявок на участие в размещении облигаций: Тальвен (22%), Совкомбанк лизинг БО-П17 и П18 (16% и 2,9%), АБЗ-1 2Р5 (КС+5%), Селигдар 1Р8 и 1Р9 (18% и КС+4,5%), КЛВЗ Кристалл 1Р04 (23,4%), Новосибирская область 34028 (КС+1,9%), Элтера БО-01 (21%), Миррико 1Р6 (22,5%), ВТБ Лизинг 1Р-МБ-04 (16,5%).

3. Скоро ждем следующие выпуски: Башкортостан 24017, СибАвто 1Р7, Томская область 34076, Центр-К БО-01, Алроса 2Р1, Россети Волга 1Р1, Самарская область 34016, Сегежа 3Р8R и 3P9R, ФПК 2Р-01, Атомэнергопром 10, АПРИ 2Р-12. Обзоры на самые интересные выпуски будут, не пропустите.

4. На рынке высокодоходных облигаций случилась паника. Компания Монополия так не вышла из техдефолта (не погашен выпуск), но купоны выплачивает. Глядя на Монополию участники рынка стали продавать облигации потенциально закредитованных компаний с плохими показателями (например Уральскую сталь, у которой погашение выпуска 25 декабря). А еще М.Видео и ТГК-14 получили снижение рейтинга. Что делать в данной ситуации - написал тут.

5. Могут быть интересны:

- накопительные счета (новое);

- вклады; - фонды денежного рынка;

- флоатеры; - корпоративные облигации компаний с рейтингом ААА,

- корпоративные облигации с рейтингом АА- и выше (новое).

Инфляция

С 2 по 8 декабря 2025 года инфляция составила 0,05% против 0,04% неделей ранее. Инфляция в годовом выражении снизилась с 6,61 до 6,34%. С начала года цены увеличились на 5,31%. Но радоваться рано: на подходе повышение НДС с 1 января. А на следующей неделе заседание ЦБ по ключевой ставке. Основной прогноз - снижение ключевой ставки до 16%.

Что еще?

С 2026 года в стране появится семейная выплата — мера поддержки для россиян с двумя и более детьми.

Яндекс разрабатывает собственный электромобиль UMO 5.

Брокер Инвестпалата проведет обмен заблокированных иностранных бумаг на российские.

За 11 месяцев 2025 г. частные инвесторы вложили в ценные бумаги более 2,1 трлн р. против 1,3 трлн р. годом ранее.

Число пользователей домашнего интернета в России в 3 квартале 2025 г. увеличилось на 500 тыс.

Минфин расширил условия дальневосточной и арктической ипотеки, в частности отменяется возрастное ограничение.

Подписывайтесь на мой телеграм-канал про финансы и личный опыте инвестирования.