Покупаю дивидендные акции в пенсионный портфель - Декабрь 2025

Вот и наступил первый месяц зимы. На этот раз, и по календарю и за окном. По крайней мере, у нас уже выпал первый снег. Он хотел было растаять, но ударил настоящий морозец. Хочется сидеть дома в тепле, и налив горячего чаю заняться инвестициям.

Декабрь 2025 года - 108 сто восьмой месяц (9-й год) моего регулярного ежемесячного инвестирования на российском фондовом рынке. Практически с самого начала своего инвестирования, я веду мой скромный блог и рассказываю о своих мыслях и всем что делаю.

Если вы присоединились к каналу совсем недавно, и видите

записки сумасшедшеготрадиционный месячный отчёт о покупках акций впервые, может также прочесть небольшой рассказ обо мне и, немного более подробно узнать о чём этот канал.Если попытаться рассказать ещё более коротко, то каждый месяц, я инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму - 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 40, и впереди осталось 2 года).

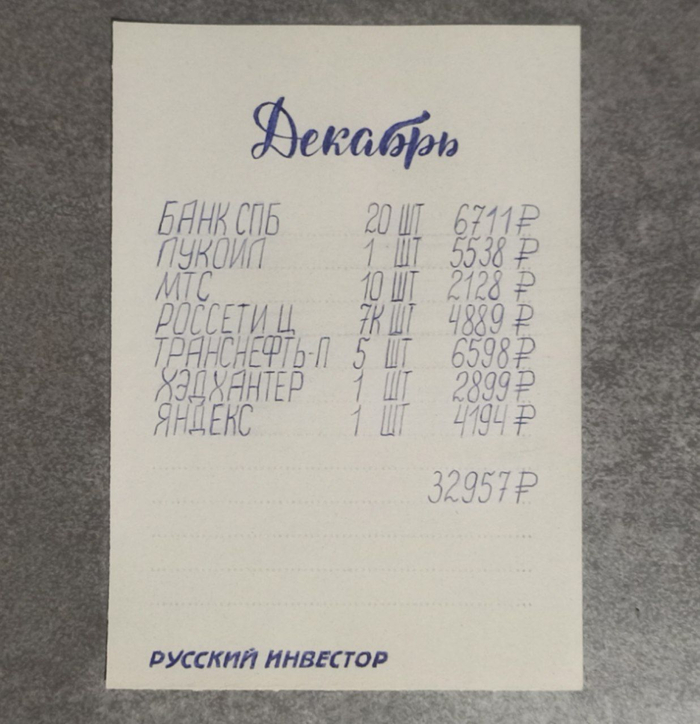

Пополняю свой индивидуальный инвестиционный счёт на сумму в 33334, на которые приобретаю акции компаний, кажущихся в данный момент оптимальными (с учетом уже имеющиеся в портфеле активов). В этот раз получился этот, довольно небольшой, список:

Банк СПБ 20 шт

Лукойл 1 шт

МТС 10 шт

Россети-Ц 7к шт

Транснефть-п 5 шт

Хэдхантер 1 шт

Яндекс 1 шт

Вновь приобрел акции семи компаний. Выбирать становится все тяжелее, потому что даже такие стабильные гиганты как Лукойл, уже не внушают прежнего доверия. Тем не менее, стараюсь из всех "зол" российских акций, выбрать наименьшие (риски). Исключение, пожалуй, только МТС, который я уже зарекался больше не покупать (тут пан или пропал).

Всего приобретены акции 7 компаний на сумму 32957 рублей, и на этом, инвестиционный план на 2025 год (раздела фондовый рынок) выполнен полностью. Впереди ещё весь декабрь, а я уже все сделал и молодец! Хорошее решение было - покупать акции именно в первых числах месяца. В текущем году ИИС пополнен на 400000 рублей, а всего за 108 месяцев инвестирования, на индивидуальный инвестиционный счёт внесено 3400000 рублей. В моменте, капитализация портфеля составляет 4818706 рублей (прибавил пару сотен тысяч, в сравнении с прошлым месяцем).

В ближайшее время, покажу обновленный состав портфеля. Все дивиденды реинвестированы. С большой долей вероятности, вернусь к инвестициям уже в следующем году.

Благодарю всех за внимание к моему скромному блогу и долгосрочным инвестициям на российском фондовом рынке. Всех обнял! Новый год уже скоро! ❄️

п.с. традиционно попробую ответить на все ваши вопросы касаемо моего инвестирования (и не только), в комментариях к публикации.

01.12.2025 Станислав Райт — Русский Инвестор

На пути к F.I.R.E. - как я "прожёг" октябрь!

Результаты октября 2025 года!

Доброго времени суток!!! Ушел безвозвратно (именно так) очередной месяц жизни каждого😏, подведем итоги!

Структура пассивного (нетрудового) дохода:

- доход от сдачи коммерческой недвижимости составляет 21%;

- доход от депозитов – 19%;

- доход от купонов – 50%;

- доход от дивидендов – 10%.

Нетрудовой денежный доход ПЕРЕКРЫВАЕТ ежемесячные траты на 66%.

Прирост инвестиционного капитала (в абсолютных значениях) – положительный. (но снижение фондового рынка в сентябре и последующий «боковик» сказались на размере, поскольку было внеплановое пополнение, хотя, по-прежнему, считаю, что всё придет в норму и рынок ещё покажет «хаи»).

Норма сбережений - 70%.

Соотношение акций/облигаций - 33/67.

Достижение FIRE-number (300 месячных расходов, пересчитывается ежегодно, исходя из размера средних ежемесячных трат за год) - 69% (осталось 1/3 пути).

Что сделано в октябре:

- осуществил плановое и внеплановое пополнение брокерского счета, в рамках стратегии приобрел акции «голубых фишек;

- выплаченные дивиденды (крайние в этом году, наверное) вернул в рынок, приобрёл акции тех эмитентов, кто выплатил;

- купоны реинвестировал в рынок ОФЗ, приобрел ОФЗ 26221, 26230, 26245, добавив 17,4 тыс.рублей в год на следующие 10 лет. Опять отмечу, кто-то скажет, что это «ниочём», но внимательный читатель знает, что я ежемесячно увеличиваю сумму следующих годовых выплат. Как итог, ТОЛЬКО реинвестирование купонов увеличило размер выплат на 12% больше, чем в октябре прошлого года, а общий доход от купонов за 10 мес. превышает аналогичный прошлогодний период на 15%, что ниже размера моей личной инфляции расходов. Меня устраивает😎;

- частично вывел деньги из платформы Джетленд и перевел на счет «На случай резкого падения фондового рынка» для осуществления закупки акций;

✔ выгрузил ежемесячные отчеты брокеров;

✔ благотворительность.

Планы на ноябрь:

- осуществить плановое пополнение брокерского счета, приобрести акции «голубых фишек;

- отслеживаю индекс ММВБ. В случае его снижения в интервал 2400-2300 п.п., планирую осуществить внеплановое пополнение, также купив акции «голубых фишек». Будем посмотреть👀.

- купоны реинвестировать в рынок ОФЗ. В настоящее время доходности ОФЗ меня в принципе устраивают, но на 2026 год нужно продумать стратегию «Куда направлять купоны с облигаций»🤔.

- частично вывести деньги из платформы Джетленд и перевести на счет «На случай резкого падения фондового рынка» для осуществления закупки акций. Возможно, необходимая сумма сформируется и можно будет пополнить вклад в «желтом» банке. В настоящее время наполнение опции «Сейф» этой платформы происходит весьма медленно;

- планируется поездка в Питер, также на 2-3 дня;

- выгрузить ежемесячные отчеты брокеров и осуществить благотворительность.

И да. Самое затратное в ноябре - заплатить налоги на доходы😑.

Наверное подумали, а где же реклама ТГ-канала? Её не будет, но он есть)

Ну и вновь традиционное окончание всех постов с подведениями итогов!

Мои действия на 90% одинаковы каждый месяц, но я, как и прежде, продолжаю системно и методично двигаться в сторону инвестиционной пенсии!

P.S. Вот так! Вроде как очередной ежемесячный пост, а фактически уже ДЕСЯТЫЙ очередной пост в этом году о пополнениях фондового рынка, реинвестирования купонов и дивидендов. И так я делаю уже СЕДЬМОЙ год.

P.P.S. И это может делать каждый: и учитель, и строитель, любой❗ Отговорки не принимаются - всё зависит исключительно от желания, терпения, настойчивости и целеустремленности.

Ответ на пост «Вам не нужен такой FIRE: накопил денег на пассивный доход, и заработал депрессию с алкоголизмом»1

Молодец, пишешь хорошо. А вот то что ты сам свою жизнь запустил и сам себе беды делаешь это твоя беда. можно и к психологу походить можно и совершенно рандомно принудительно завести себе хобби или заставить себя изучать что то новое. заставить себя ходить на курсы общаться с людьми просто для движухи себя. Так же как люди ходят в спортзал

Есть люди гораздо меньшими доходами которые берут и путешествуют занимаются творчеством те же самые буковки складывают складно ходят гуляют снимают видео может быть находят кого то и кого то спонсируют .

Только не надо делать так попытался сделать Остап Бендер положить все деньги в чемодан и отправить в министерство финансов.не надо так делать. А себя ещё не поздно найти ..

Желаю тебе заняться собой и расти над собой

Вам не нужен такой FIRE: накопил денег на пассивный доход, и заработал депрессию с алкоголизмом1

Все что напишу ниже — исключительно мой личный опыт, опыт рядового российского инвестора, без специального экономического образования, который с детства мечтал обрести финансовую независимость из книжек Кийосаки, Наполеона Хилла и прочих цыган. И который ее добился.

Уже несколько лет я живу только на процент от капитала, никаких других источников дохода нет. И это разрушило мою жизнь. По правде сказать, жизнь никогда не была настолько унылой как последние годы. Да что там, это не жизнь — это тюрьма с пожизненным, в которой тебе гарантированно неплохое питание до смерти и больше ничего.

Школа, студенчество — друзья, первые успехи и неудачи, вызовы и преодоления.

Работа, первые успехи в бизнесе — радость от успешных проектов, взлетевшая вверх самооценка, ощущение что все двери открыты и нет предела росту.

и выход на раннюю пенсию, F.I.R.E. — я живу на 2% от капитала в год, все деловые компетенции утеряны, окружение и друзья — почти обнулились, самооценка на нуле, амбиции ограничиваются индексацией расходов на инфляцию. И ощущение, что я никогда не был настолько несчастлив.

Привет, меня зовут Павел Комаровский, а то, что вы прочитали выше (и прочитаете ниже) – это гостевая статья от Алексея (автора отличного блога BuyTheDip, который я давно и с удовольствием читаю). Мне история Алексея показалась очень интересной в своей искренности – спасибо ему за то, что разрешил поделиться ей «без купюр» здесь. В общем, не перепутайте, пожалуйста: несмотря на то, что повествование ведется в первом лице – речь тут везде идет именно об Алексее, не обо мне. =)

Как так вообще вышло?

Бедное детство, как у большинства родом из 90х, и панический страх бедности, быстро выработали у меня привычку откладывать заначку. Со временем заначка росла и ее уже могло хватить на полгода жизни, а потом и на год. Но страх не ушел.

Вскоре я начал покупать однушки, одну, потом другую, третью… Но страх не ушел.

В 22 года мне внезапно поставили диагноз — редкая форма глаукомы и прогноз — зрение сохранится в лучшем случае на протяжении следующих 15 лет при своевременном лечении, и считанные годы без него.

План был ясен как день — у меня впереди максимум 15 лет, чтобы собрать портфель таких размеров чтобы я не стал обузой для своей семьи, а семья не нуждалась в деньгах.

И я начал копить еще сильнее. Пока другие покупали бмв и лексусы, я покупал бушную хонду за 3х месячный доход. Пока другие строили дома — я покупал панельку в эконом районе. Пока другие покупали брендовые шмотки, я одевался в круг за 2-3 тыс рублей. Но меня это не беспокоило — награда в виде финансовой свободы была важнее.

Фондовый рынок

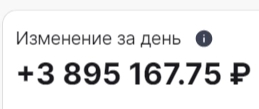

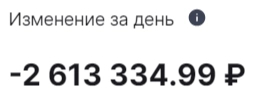

В 2017 году под влиянием Олега Клоченка и других популяризаторов ранней пенсии, я решил что однушки и депозиты для лохов, и я начал копить на фондовом рынке. Сначала понемногу, сильно переживая за тысячи рублей волатильности в день, но со временем ты привыкаешь и незаметно для себя обнаруживаешь что дневная волатильность вполне может быть плюс минус квартира.

Та самая толерантность к риску, которую считают на калькуляторе дипломированные финансовые советники за большие деньги, оказывается тренируется. Да, я стал чемпионом по толерантности к риску, в узком кругу мы стали хвастаться у кого больше убыток за день. Но страх не ушел.

Что то из недавних скриншотов которые нашел:

Когда мы занимались бизнесом — мы хвастались прибылью, а став инвесторами — начали хвастаться убытками.

Настоящим риском оказалась не волатильность, не среднеквадратичное отклонение, которое считают управляющие фондами, настоящий риск — не получить долгосрочную доходность выше инфляция, просрать капитал, а по пути просрать и жизнь на эти попытки.

Я был консервативен, так как не мог позволить себе обнулиться, как это делают бравые герои автоследования, у которых любые потери капитала, все равно компенсируются доходом от управления.

Я не мог себе позволить потерять капитал, поэтому:

Никогда не держал долю акций выше 65%.

Широко диверсифицировался и внутри класса активов, и по разным рынкам. Благодаря этому я собрал флеш рояль из фейлов. Когда ты широко диверсифицирован — у тебя постоянно творится какая то дичь в портфеле. Ты не снижаешь риски, ты увеличиваешь их количество до максимума.

У меня была большая доля зарубежных инвестиций на американском брокере

Был и пассивный портфель из фондов Finex, которые успешно обнулились в 2022.

У меня было много валюты, просто в виде кеша в ячейке и виде облигационных фондов, ведь как мы знаем, рубль всегда дешевеет. Он был 80р за доллар в 2014 и он стал 80р за доллар в 2025.

У меня были фонды недвижимости и квартиры.

Диверсификация — возможность поучаствовать во всех кидках, обнулениях, банкротствах, и заморозках. Пользуйтесь :)

—

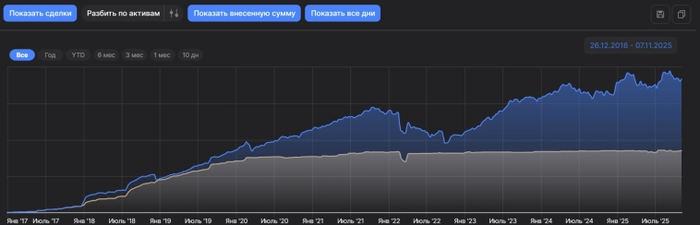

И вот он результат с 2017 года. Здесь всё — и неработающая котлета валюты, и банкротства, и обнуления всех финексов. Я не выбирал для красоты лучший период и лучший класс активов, я просто посчитал доходность на ВСЕ что я скопил, чтобы не обманывать себя.

Это доходность в годовых на ВЕСЬ капитал, который посчитан по формуле XIRR в сервисе интелинвест, которым я пользуюсь с самого начала.

Вот она — реальная доходность реального инвестора, без обмана, ради продажи курсов и автоследования, без подгонки периодов, без пересоздания модельных портфелей на дне рынка, чтобы потом рисовать красивые цифры, без демонстрации только успешных активов. Это доходность со всеми поведенческими ошибками, свойственными обычному человеку, а не теоретику-аналитику-балаболу.

И от этого я откусываю 2% в год на жизнь. И кажется, даже 2% это too much.

Как прожечь свою жизнь, слушая аналитиков.

Я потратил тысячи часов на прослушивание и чтение бесконечной бай\селл-сайд аналитики. Иван Данилов (Кримсон дайджест), Аленка Капитал, Тактики (Олег Клоченок), The Wallstreet Pro (Черемушкин), Мозговик, NZT, РБК, аналитика брокеров, и десятки других.

Мой единственный вывод за почти 10 лет, потраченных на это — чтение аналитики это самое ТУПОЕ, что Вы можете делать, лучше сходить в казино или напиться, даже так время будет потрачено лучше.

Второй совет — если все таки хотите кого то читать — читайте не то что аналитики пишут сейчас, читайте все с лагом в год другой, чтобы сразу сравнить эту болтологию с реальностью. Некоторых из этих имен я оценивал ретроспективно — там просто чудовищные убытки по портфелю, сформированному на основе их рекомендаций в прошлом, на любой дистанции. Что не мешает им зарабатывать десятки миллионов в месяц на продаже этой писанины.

Черт с ними с результатами, но что не так с самой концепцией жизни на капитал?

Вот основные проблемы:

Профессиональная деградация

Не работая, не преодолевая ежедневные трудности в работе, Вы медленно ит гарантированно теряете компетенцию, теряете навыки и профессиональные, и коммуникативные. И чем дальше, тем сложнее вернутся. Уже сейчас, мои бывшие коллеги выросли в разы, а я даже не понимаю, за что браться, так как все изменилось.

Изоляция

Работа или бизнес — это коллектив, это всегда постоянные взаимодействия с людьми, это обмен опытом. Но без работы, все новые связи отпадают, а старые медленно но верно разрушаются. О чем говорить с бывшими коллегами, если ты больше не участвуешь в гонке?

Сбитые летчики никому не интересны.

Самооценка

Медленно и верно и она начнет разрушаться. Старые успехи уже никому не интересны, да уже и сам перестаешь верить в свои старые победы. А новых нет.

В инвестициях, ты никогда не можешь понять, какая роль в росте портфеля — твой вклад, а какая — удача или просто фаза рынка. Даже удвоение портфеля как в 23м году ты не повесишь себе на грудь. Зато все потери — они точно будут ощущаться как свои личные неудачи.

И да, никакая компенсация через уделение времени семье, или занятием хобби в свободное время, не даст удовлетворения. Семье нужен пример как каждый день решать проблемы, и возвращаться героем, а не ваше время проведенное дома, благодаря FIRE и умение отсчитать 2% от капитала в год.

Самоидентификация

Да, на вопрос людей “а чем ты занимаешься?” я больше не могу ответить ничего внятного. Не могу на него ответить и сам себе.

Полная зависимость от капитала

Благодаря потере профессиональных качеств и любых активных источников дохода, зависимость от капитала возрастает до максимума. И это влияет на решения, усиливает страх ошибки.

Большинство публичных инвесторов с большим капиталом — имеют активный и высокий доход от деятельности — блогов, продаже аналитики, бусти, автоследований. Честно говоря, их жизнь не изменится даже если они полностью обнулятся. И это позволяет им принимать более смелые решения, которые не сможет принять инвестор, живущий только с капитала.

И страх потерять капитал и снова стать бедным, только уже без шансов на повторные карьерные успехи — будет только расти.

К чему все это привело меня и может привести тех, кто идет тем же путем?

На пути к ранней пенсии я заработал деньги, друзей, признание, уверенность в себе.

На самой пенсии я заработал:

Тревожно депрессивное расстройство

Постоянные проблемы со здоровьем. Кто то наивно думал что стрессы от потерь наподобие 24.02.2022 пройдут бесследно?

Бессонницу

Проблемы с алкоголем

Потерю большинства друзей и окружения

Ходьба по психотерапевтам, пачка рецептов на антидепрессанты, бесконечные врачи — это точно тот FIRE на который я рассчитывал вначале?)

Вместо вывода

Ранняя пенсия в чистом виде, в котором о ней рассказывали первые западные блоггеры популяризаторы — полное говно, забудьте про этот бред. Это добровольная инвалидизация, самовыпиливание из общества. Все вариации, вроде Бариста-FIRE такая же чушь.

Откладывать и копить на будущее, когда настанет нетрудоспособность отличная идея. Но не надо выталкивать себя в эту нетрудоспособность раньше времени.

Как говорил мне один из психологов, “Мужик должен чем то трахать этот мир”.

Вот и трахайте, пока есть чем. А FIRE — пусть останется красивой сказкой.

====

Раньше я писал в ТГ — https://t.me/buythedipru

И тут — https://buythedip.ru/

И может быть когда нибудь начну снова.

Послесловие от Павла: история Алексея всколыхнула довольно активные обсуждения в тусовке русскоязычных инвестблогеров. Собрал ссылки на самые интересные реакции у себя на канале.

Покупаю дивидендные акции в пенсионный портфель - Ноябрь 2025

Не знаю как у вас, но у меня ощущение, что год пролетел очень быстро! И пусть ещё только начало ноября, и впереди ещё декабрь, почти всё что можно, было уже сделано. Погода уже не шепчет (...хотя), и намного больше времени приходится проводить дома. Никогда не любил осень, но чем старше становишься, тем она кажется красивее, хоть и вызывает легкую грусть.

Ноябрь 2025 года - 107 сто седьмой месяц (9-й год) моего регулярного ежемесячного инвестирования на фондовом рынке. Почти с самого начала инвестирования, я веду этот скромный блог и рассказываю о своих успехах и неудачах.

Если вы присоединились к каналу совсем недавно, и видите записки сумасшедшего традиционный месячный отчёт о покупках акций впервые, может также прочесть небольшой рассказ обо мне и, немного более подробно узнать о чём этот канал.

Если попытаться рассказать ещё более коротко, то каждый месяц, я инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму - 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 40, и впереди осталось чуть более 2 лет).

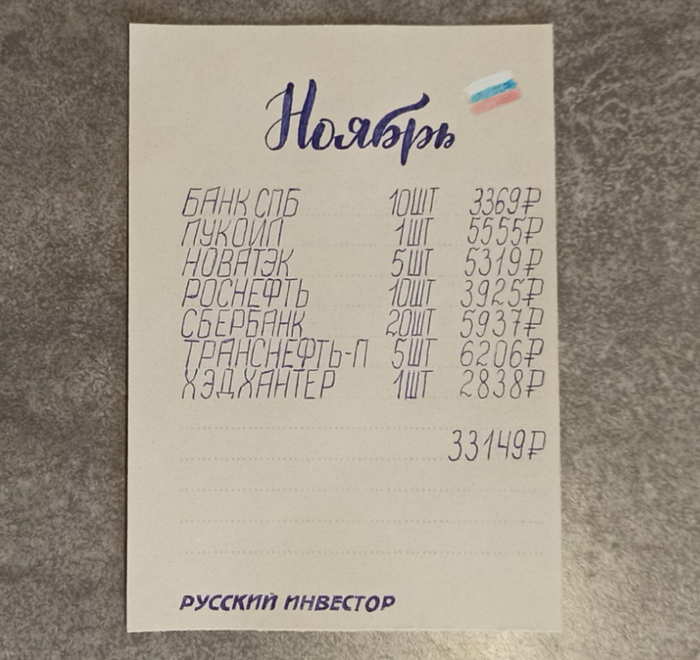

Традиционно перевожу сумму в 33333 рубля, на свой индивидуальный инвестиционный счёт, выбираю и приобретаю акции, кажущихся оптимальными, компаний (разумеется с оглядкой на уже имеющиеся в портфеле активы). На этот раз у меня получился этот, довольно небольшой, список:

Банк СПБ 10 шт

ЛУКОИЛ 1 шт

Новатэк 5 шт

Роснефть 10 шт

Сбербанк 20 шт

Транснефть-п 5 шт

Хэдхантер 1 шт

На этот раз приобрел акции семи компаний. Все компании простые и понятные, на мой взгляд довольно стабильные (на сколько это возможно в эпоху перемен). В теории, все они могут дать дивиденды, некоторые даже весьма приличные (если доверять аналитикам ...а им доверять нельзя)). Хоть и небольшой, но потенциал роста тоже имеется. Но сейчас такое время, что нужно очень активно идти вперед, чтобы хотя бы оставаться на месте.

Всего приобретены акции 7 компаний на сумму 33149 рублей, и на этом, инвестиционный план на 11 месяцев 2025 года (в части фондового рынка) полностью выполнен. Остался всего 1 месяц и план на очередной год будет закрыт. В текущем году ИИС уже пополнен на 366666 рублей, а всего за 107 месяцев инвестирования, на индивидуальный инвестиционный счёт внесено 3366666 рублей. В моменте, капитализация портфеля составляет 4596902 рубля (ещё немного упал, в сравнении с прошлым месяцем).

В ближайшее время, покажу обновленный состав портфеля.

Также у меня скопились последние дивиденды и я планирую их реинвестировать (пассивно-агрессивно )) в то, на что сегодня не хватило средств. Также скоро покажу.

Всех очень сильно благодарю за внимание к моему скромному блогу и долгосрочным инвестициям на российском фондовом рынке. Даже не предполагал, что столько людей ждут мой инвестбюллетень, иначе бы так не задержался. 🙌

п.с. попробую ответить на все ваши вопросы касаемо моего инвестирования, в комментариях к публикации.

03.11.2025 Станислав Райт — Русский Инвестор

Отказали в досрочной пенсии

Добрый день, уважаемые Пикабушники! Возможно, кто-то сталкивался с такой проблемой и подскажет, как нам действовать в данной ситуации!

Собственно, в чем суть проблемы:

Пару лет назад свекровь подавала документы на досрочную пенсию, так как она мама троих детей. Ей её одобрили, насчитали и вроде всё хорошо, 6 ноября ей исполняется 57 лет, но на прошлой неделе, накануне начала выплаты пенсии на Госуслуги ей приходит письмо с отказом в досрочной пенсии на основании того, что её дети были рождены в Узбекистане. Мы не можем понять, что за абсурд творится в нашей стране?! Вы ждали даты начала выплат и впритык к этой дате решили отказать в досрочном выходе на пенсию, чтобы человек не успел ни оспорить решение ни что либо сделать в этой ситуации?! В Узбекистане свекровь оказалась во времена СССР по распределению, потом развал СССР, потом переезд в Россию и долгие годы мытарств, чтобы получить документы, и мне не совсем понятно, как она виновата в том что родила детей в той республике, где жила и работала по распределению. То есть такие дети, которые рождены не в России не считаются её детьми ?

В общем, возможно, кто-то сталкивался с таким, подскажите пожалуйста, куда обратиться в этой ситуации? К юристам? Писать жалобу президенту, или может ещё какие-то действенные варианты!