Идея о необходимости учета личных финансов пришла ко мне в январе 2022 года. Я посчитал, что знание ответа на вопрос: «Сколько денег ты расходуешь в месяц?» – поможет в достижении одной из главных целей в моей жизни – финансовой независимости. Ведь точное понимание суммы, необходимой для комфортной, свободной жизни – делает поставленную цель более осязаемой.

Начиная с февраля 2022 года, я веду семейный бюджет и публично отчитываюсь за каждую покупку. Некоторое время назад количество отчётных периодов (месяцев) достигло 12 штук, что знаменовало собой «год под карандаш». Об этом дальше и пойдет речь.

Так как до этого у меня не было опыта в учете личных финансов, я в процессе совершенствовал некоторые моменты, оптимизировал записи и расширял данные по расходам и доходам. Вследствие этого возникли некоторые особенности, не обратить внимание на которых было бы ошибкой, способствующей искаженному восприятию результатов.

ОСОБЕННОСТИ, ВЛИЯЮЩИЕ НА КОНЕЧНЫЙ РЕЗУЛЬТАТ

1) Мне 23 года, живу и работаю в Ярославле;

2) В семье 2 человека: я и моя девушка (обучается в ВУЗ);

3) Живем в съемной квартире, машины нет;

5) Захвачены 5 месяцев в роли студента (Февраль 2022 – Июнь 2022);

6) Последние 5 месяцев (Сентябрь 2022 – Январь 2023) стал учитывать в месячном бюджете и личные расходы девушки;

7) 3 неполных месяца был в оплачиваемой командировке (Ноябрь 2022 – Январь 2023);

8) Из-за того, что новое место работы находится относительно недалеко от дома родителей девушки, наблюдается существенная гуманитарная помощь.

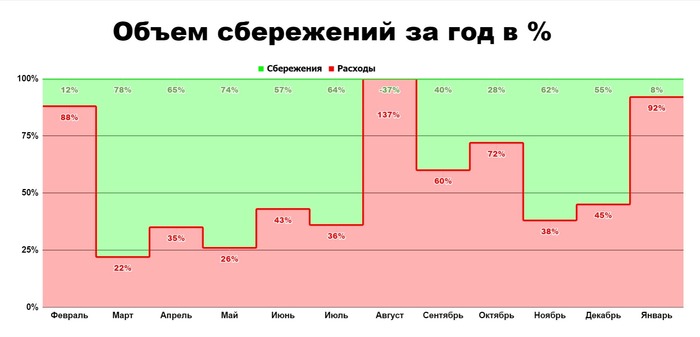

Для начала посмотрим на общую картину: из диаграммы видно, что первые 6 месяцев были практически идентичными по расходам и держали довольно низкую планку до 35к, как вы поняли это, было обусловлено «студенческим временем» - небольшой уровень доходов, как сдерживающий фактор роста расходов, питание в столовой и гуманитарные грузы от родителей делали своё дело.

Вторая часть года начинается со свечи 146к в августе, спровоцированной началом «взрослой» жизни и рядом жизненно необходимых покупок (кухонной гарнитуры, стиральной машины, мебели в спальню и пр.) в новое жилье. Сентябрь и Октябрь дополняют последний месяц лета – основная графа расходов была связана с обустройством квартиры.

Ну и заключительные 3 месяца: Ноябрь и Декабрь достаточно низкие расходы ввиду командировки (декабрь вырвался вперед во многом благодаря «новогоднему буму»). Если бы не закрытие покупки ноутбука в 28к, то расходы за Январь были сопоставимы с расходами в начале осени 55к.

За минувший год средний ежемесячный объем сбережений составил 42%, что для начала в принципе неплохо. Здесь главное не становится заложником своих целей, потому что отказ от комфортного уровня жизни в пользу высокой планки сбережений приведет лишь к перегоранию и потере вкуса жизни, что для меня неприемлемо.

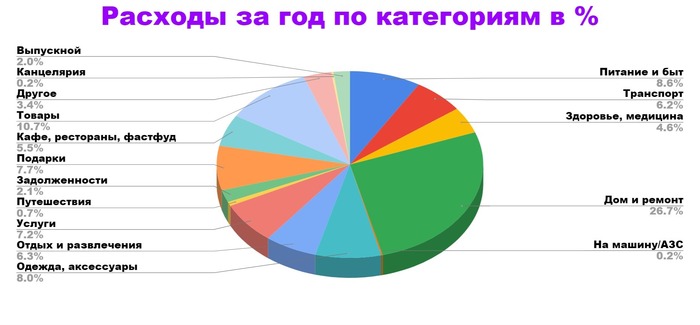

ТЕПЕРЬ РАССМОТРИМ РАСХОДЫ ПО КАТЕГОРИЯМ

Здесь тоже стоит заметить, что некоторые категории появлялись не сразу, переименовывались и объединялись в процессе, а некоторые вообще стали неактуальные после этого года. Да и сейчас нет уверенности, что я сделал оптимальное разделение расходов по категориям. Поэтому готов выслушать ваши мысли и предложения в комментариях, если таковые есть.

1. Дом и ремонт – 158 012₽

Данная категория включает в себя расходы, связанные с покупкой бытовой техники, мебели и прочих вещей для дома, все покупки, касающиеся ремонта и отделки жилья, также сюда включены расходы за аренду квартиры (Февраль-Июнь), сейчас такой подкатегории как таковой нет (служебное жилье).

Около 80 000₽ – это расходы на мебель и прочие предметы декора, чуть меньше 42 000₽ – расходы на бытовую технику. Всё остальное расходы на инструменты и материалы для ремонта.

Эта категория появилась в самом первом месячном отчете из-за моего непонимания куда можно включить покупку ноутбука, в принципе по этому критерию сюда попадали и другие траты, среди них: защитные стекла на телефон, спальный мешок, стикеры ВК, Power Bank. И если сейчас понятно, что банку и ноут можно отправить в бытовую технику, как «Дом и ремонт», то по другим покупкам есть сомнения.

Основное место в этой категории занял ноутбук – 48 307₽. Моё мнение: нужно уходить от этой «расплывчатой» категории в новом году.

3. Питание и быт – 51 232₽

Все покупки в супермаркетах, продуктовых, а также магазинов, продающих средства бытовой химии, автоматом попадали в категорию «Питание и быт». Также следует заметить, что на эту категорию значительное влияние оказывает гуманитарная помощь от родителей, о чем я каждый раз напоминаю.

4. Одежда, аксессуары – 47 237₽

В данной категории хорошо выделяется зимняя обновка (2 пуховика и сапоги) на общую сумму 35к, все остальные расходы не особо выделяются в течении года.

Спонсором данной категории являются различные праздники, чаще всего дни рождения близких и родных. Из более цикличного могу выделить цветы – 8 200₽ за год.

Здесь сборная солянка, сюда я включаю услуги различного формата вплоть до подписок.

2) Мобильная связь – 10 285₽

3) Интернет и ТВ – 2 503₽

4) Доставка и установка мебели – 4 250₽

Расходы на мобильную связь получилось довольно большими, из-за ряда акций моих операторов. Эти деньги лежат на балансе и потихоньку списываются. Ну и остальное по мелочи: ремонт одежды, уроки вождения, маникюр и пр.

7. Отдых и развлечения – 37 503₽

Парки аттракционов – 8 600₽, культурные мероприятия по Пушкинской карте – 6 830₽, охота –7 626₽ и множество других как платных, так и бесплатных форм отдыха.

Почти 7к на поездку к родителям (туда и обратно), все остальное расходы на такси, автобусы, маршрутки. Одна из самых стабильных категорий.

9. Кафе, рестораны, фастфуд – 32 440₽

Во время обучения в универе мы гораздо чаще ходили в эти заведения, сейчас же преимущественно готовим дома.

Неплохо бы переложить часть расходов с фастфуда на рестораны или кафе.

10. Здоровье, медицина – 27 079₽

Расходы в аптеках – 18 529₽, платная медицина (приемы, осмотры, анализы) – 7 950₽, салон красоты – 600₽.

Эта категория изначально создавалась для расходов, которые трудно куда-либо отнести, например, «нагрели на кассе», «пополнил не тот номер», или, когда кто-то забыл (не захотел) вернуть деньги, но сумма небольшая и напоминать об этом как-то «неловко», а также в прочих форс-мажорных ситуациях и не только.

В начале интеграции расходов девушки в общий бюджет, её расходы были чем-то вроде «черного ящика» и поэтому были занесены в эту категорию – 16 000₽.

12. Задолженности – 12 683₽

Все минимальные платежи за ноутбук. Этой категории в дальнейшем не станет. Если я буду расплачиваться кредитками, то буду засчитывать покупки моментально, так мне удобнее.

Тоже категория, потерявшая свою актуальность после июня 2022 года.

Не знаю можно ли считать поездку к родителям на малую родину путешествием, все-таки больше склоняюсь к тому, что нет, даже если расстояние не малое, всё равно это не тянет на туристическую поездку. Во всяком случае в мае 2022 я так не думал и купил 2 ж/д билета домой, записав их в категорию «Путешествия».

Здесь покупка письменных принадлежностей. Слишком небольшая категория, думаю правильнее будет ее объединить с одной из перечисленных выше.

16. На машину, АЗС – 1 000₽

Когда был в отпуске летом, заправил один раз автомобиль отца. Эта категория будет актуальна в этом году, но об этом позже.

Итак, за год потрачено 592 855₽, что эквивалентно 49 405₽ в месяц. Все эти расходы пришлись на переходной этап в моей жизни «Обучение» --> «Работа», что достаточно сильно повлияло на общий результат, так как было множество разовых, нециклических покупок, связанных с этим.

Также были и другие нюансы в учете расходов (из-за неопытности): постепенное включение расходов девушки, «сыроватое» деление на категории и пр. Все эти, как я уже писал выше, особенности привели меня к тому, что имеем. Именно эти данные будут той самой опорой, от которой я буду отталкиваться в планировании.

Снова к цифрам, есть число в 50к/мес (нециклические расходы тоже будем учитывать, так как они непрогнозируемы и имеют место быть, да и без них уж очень будет маленькая и нереалистичная сумма) оно отражает базовые расходы, которые необходимы нам для комфортной жизни вот прямо сейчас.

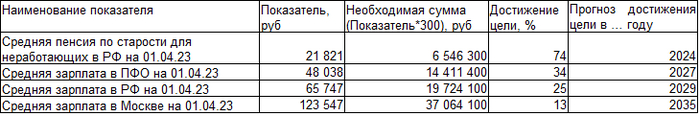

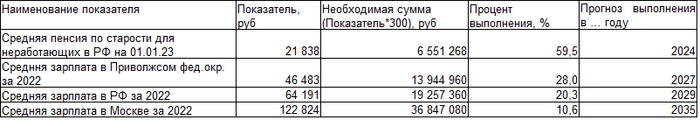

Знание этого числа важно для ответа на вопрос: «Сколько тебе нужно денег, чтобы перестать работать?». Напомню, что есть такая «абракадабра»: Правило 4%. Если коротко: необходимо накопить денег равных 300 * Х или 25 * Y (где Х – расходы в месяц, Y – расходы в год) и в последующем снимать с капитала 4% в год с поправкой на инфляцию, тогда этих средств будет достаточно для жизни на пассивный доход, а деньги никогда не закончатся (грубо, но основную суть передает).

Что у нас: 300 * 50 000₽ = 15 000 000₽ - моё «огненное число», в настоящее время, и одновременно ответ на вопрос: «Сколько тебе нужно денег, чтобы перестать работать?». Важно понимать, что эта сумма постоянно будет изменяться (осмелюсь сказать, что увеличиваться) из-за инфляции, роста численности семьи и далее по списку.

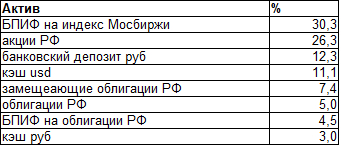

И здесь на первый план выходит ещё одна важная переменная – время. За сколько получится накопить целевую сумму? Это очень важный момент, так как в моих планах сделать это до 40 лет. С начала инвестирования прошло 17 месяцев, стоимость портфеля 700к, что составляет 4,6% от целевой суммы.

Я нахожусь в начале пути, но уже сейчас необходимо работать над увеличением дельты между доходами и расходами (преимущественно увеличивая первый элемент), только так можно рассчитывать на успешное достижение цели.

Ну а пока я ставлю галочку о выполнении ещё одного важного пункта в моём долгосрочном эксперименте, следить за которым можно здесь и в моём личном дневнике в Телеграм.