🔌 ЭЛ5-Энерго опубликовала сокращённые финансовые результаты по МСФО за I квартал 2024 г. Компания ударно провела I кв., несмотря на снижение операционных результатов, финансовые в плюсе. Конечно % платежи по кредитам занижают чистую прибыль, но кэшовая позиция и FCF значительно сократили долг. Приступим же к изучению отчёта:

⚡️ Выручка: 21,7₽ млрд (+11,7% г/г)

⚡️ EBITDA: 5,6₽ млрд (+19,2% г/г)

⚡️ Чистая прибыль: 2,5₽ млрд (+1,7% г/г)

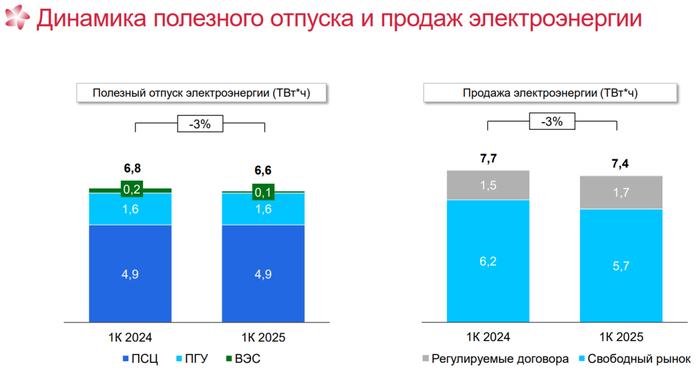

💡 Полезный отпуск электроэнергии снизился на 2,9% по сравнению с прошлым годом на фоне общего падения энергопотребления в Европейской части России и на Урале. Естественно продажа электроэнергии упала на 3,3%, продажи тепла также сократились на 4,2% из-за более высоких средних температур в регионах присутствия компании.

💡 Выручка выросла благодаря росту во всех сегментах компании (мощности +14% г/г, электроэнергии +11% г/г и теплоэнергии +8% г/г). На это повлиял рост доходов в рамках программы ДПМ ВИЭ, также увеличение цен КОМ, КОММод, благоприятной конъюнктуры цен РСВ в первой ценовой зоне и индексации регулируемых тарифов. Проблема остаётся в операционных расходах — 17,4₽ млрд (+15,2% г/г, темпы выше, чем в выручке), на это повлияли статьи: затраты на топливо — 11,8₽ млрд (+10,3% г/г, подорожание газа), резерв по ожидаемые кредитные убытки — +0,1₽ млрд (-80% г/г) и износ/амортизация — 1,2₽ млрд (+33,3%, рост ощутимый, поэтому компания увеличила инвестиции). Как итог, операционная прибыль составила 4,5₽ млрд (+2,3% г/г, дела могли пойти ещё хуже, если бы не прочие опер. доходы — 223₽ млн, в прошлом году было 50₽ млн).

💡 Снижение чистой прибыли связано с повышением налога на прибыль — 0,88₽ млрд (+33,3%, с 2025 г. налог увеличили с 20 до 25%). Разница финансовых расходов/доходов составила -1,15₽ млрд (годом ранее -1,28₽ млрд), во многом помогло снижение прочих финансовых расходов — 45,9₽ млн (годом ранее 438₽ млн). Стоит отметить, что из-за высокой ключевой ставки приходится платить повышенные % по долгу — 1,1₽ млрд (+37,5%).

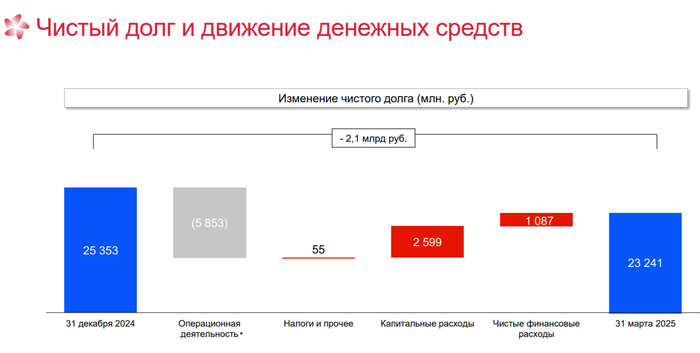

💡 Компания сократила свой кэш на счетах до 3,5₽ млрд (на конец 2024 г. было 5,5₽ млрд, сократили долг). Долг компании сейчас составляет 26,8₽ млрд (на конец 2024 г. было 30,8₽ млрд), как вы понимаете, чистый долг продемонстрировал значительное снижение — 23,3₽ млрд (-8,3% г/г), а показатель Чистый долг/EBITDA составляет 1,61x.

💡 OCF до налога незначительно снизился — 5,8₽ млрд (-3,3% г/г), CAPEX возрос до 2,6₽ млрд (+73,3% г/г, идёт модернизация ТГ №6 и энергоблока №9 на Среднеуральской ГРЭС). Т.к. отчёт сокращён, я не могу полноценно посчитать FCF, но можно с уверенностью вещать, что он положительный и компания, как, и обещала направляет его на снижение долга (5-ий план эмитента до 2027 г.).

📌 Цены на газ с 1 июля вырастут на 21,3%, то есть опер. расходы ещё возрастут, высокая ключевая ставка будет и во II кв., а это только увеличивает % расходы компании (стоимость долга в I кв. составила 19,2%, а год назад было 11,9%), значительное увеличение CAPEXa из-за модернизации СГРЭС Блок 9 и ввода в эксплуатацию СГРЭС ТГ6, вишенкой на торте стоит считать невыплату дивидендов до 2028 г. С другой стороны, цены на мощность повысят на +58% с 2027 г., в 2024 г. была низкая база доходов из-за ремонтных работ, рост цены КОМ, КОММод и ДПМ ВИЭ, также с июля проект ТГ7 СГРЭС начнёт получать полную плату за мощность в соответствии с условиями КОММод. Компания вновь занизила прогноз по фин. показателям на год, это уже подтверждает I кв. 2025 г., кажется, компания становится интересной к покупке.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor