Самые доходные выпуски ОФЗ на 2026 год. Пришло ли время для покупки?

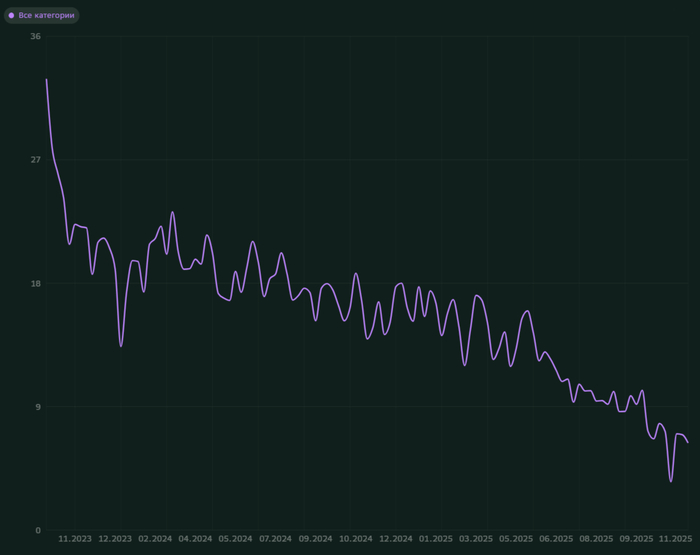

Прошлый раз обзор на ОФЗ я делал в середине октября и ситуация на рынке заметно изменилась. Тогда индекс RGBI был на 4.5% ниже, а доходность длинных бумаг превышала 15%.

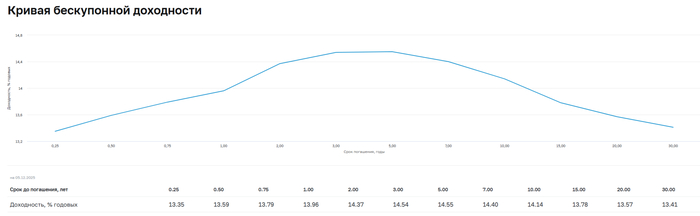

Сейчас же мы видим, что котировки выросли, а доходность большинства выпусков снизилась примерно до 14.7%. Даже длинные ОФЗ, например, выпуск 26238, торгуются с доходностью всего около 13.74%, что ставит под вопрос их статус высокодоходного «безрискового» актива.

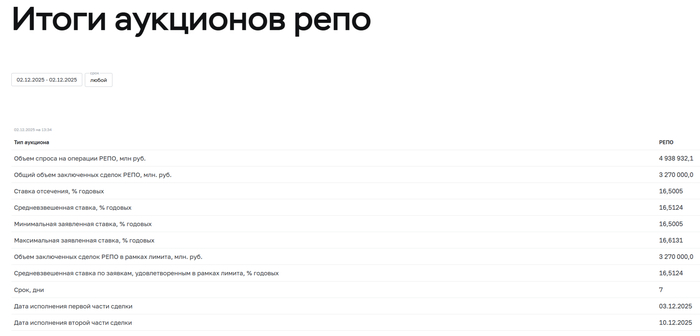

Банкам не хватает ликвидности, это видно по РЕПО, поэтому они второй раз подряд повысили ставки по краткосрочным вкладам — до 15.6%. Таким образом, сейчас вклады до года в топ-банках могут дать более высокий доход, чем долгосрочные гособлигации, но так будет не всегда.

📍 Что такое ОФЗ и как они работают

Облигации федерального займа (ОФЗ) — это долговые расписки российского государства. Когда Министерству финансов нужны деньги (например, чтобы закрыть дыру в бюджете), оно выпускает эти облигации и продает их инвесторам. Покупая ОФЗ, вы по сути даете деньги в долг государству.

Взамен государство обязуется:

• Регулярно платить вам проценты (купонный доход).

• Вернуть вложенную сумму (номинал) в заранее известную дату.

Некоторые выпуски ОФЗ предусматривают частичное погашение номинала (амортизацию долга). По срокам обращения ОФЗ могут быть краткосрочными, среднесрочными или долгосрочными.

📍 Как формируется доходность ОФЗ

Доходность новых выпусков ОФЗ напрямую привязана к ключевой ставке ЦБ. Минфин, выпуская облигации, ориентируется на её текущий уровень и рыночные ожидания по её изменению.

Когда ЦБ повышает ставку, доходность новых и обращающихся на рынке ОФЗ с переменным купоном тоже растёт, чтобы оставаться привлекательными для инвесторов. Снижение ключевой ставки, наоборот, ведёт к удешевлению госдолга и снижению доходности по облигациям.

📍 Подобрал для вас ОФЗ под различные рыночные сценарии:

• Если считаете, что ключевая ставка будет снижаться медленно, то выбирайте выпуск с максимальным купоном.

• Если вам кажется, что на фоне геополитики её снижение может стать резким, то есть смысл рассмотреть облигации с максимальным дисконтом к номиналу. Основной доход здесь будет формироваться за счёт роста их рыночной стоимости.

Январь/июль:

ОФЗ 26239 $SU26239RMFS2

• Доходность: 14,32%

• Погашение: 23.07.2031

• Купон: 34,41₽ - 6,9%

• Месяцы выплат: Январь, Июль

• Цена ниже номинала: 73,45%

Февраль/август:

ОФЗ 26240 $SU26240RMFS0

• Доходность: 14,21%

• Погашение: 30.07.2036

• Купон: 34,90₽ - 7%

• Месяцы выплат: Февраль, Август

• Цена ниже номинала: 62,85%

Март /сентябрь:

ОФЗ 26246 $SU26246RMFS7

• Доходность: 14,54%

• Погашение: 12.03.2036

• Купон: 59,84₽ - 12%

• Месяцы выплат: Март, Сентябрь

• Цена ниже номинала: 89,00%

ОФЗ 26218 $SU26218RMFS6

• Доходность: 14,35%

• Погашение: 17.09.2031

• Купон: 42,38₽ - 8,5%

• Месяцы выплат: Март, Сентябрь

• Цена ниже номинала: 79,1%

Апрель/октябрь:

ОФЗ 26252 $SU26252RMFS5

• Доходность: 14,65%

• Погашение: 12.10.2033

• Купон: 62,33₽ - 12,5%

• Месяцы выплат: Апрель, Октябрь

• Цена ниже номинала: 92,30%

ОФЗ 26253 $SU26253RMFS3

• Доходность: 14,56%

• Погашение: 06.10.2038

• Купон: 64,82₽ - 13%

• Месяцы выплат: Апрель, Октябрь

• Цена ниже номинала: 93,70%

Май/ноябрь:

ОФЗ 26247 $SU26247RMFS5

• Доходность: 14,36%

• Погашение: 11.05.2039

• Купон: 61,08₽ - 12,25%

• Месяцы выплат: Май, Ноябрь

• Цена ниже номинала: 90,17%

ОФЗ 26241 $SU26241RMFS8

• Доходность: 14,34%

• Погашение: 17.11.2032

• Купон: 47,37₽ - 9,5%

• Месяцы выплат: Май, Ноябрь

• Цена ниже номинала: 80,93%

Июнь/декабрь:

ОФЗ 26250 $SU26250RMFS9

• Доходность: 14,58%

• Погашение: 10.06.2037

• Купон: 59,84₽ - 12%

• Месяцы выплат: Июнь, Декабрь

• Цена ниже номинала: 88,30%

Данный вид активов, не про заработать иксы. Это больше про сохранить свой депозит от излишней волатильности.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендацией