Лига Инвесторов

16 типов инвесторов на фондовом рынке (Часть 1)

Фондовый рынок — он как привокзальный кабак. Кто-то приходит сюда для удовольствия, кто-то на работу, кто-то случайно зашёл спросить дорогу, да так и остался. Тут не спрашивают, с чем ты пришёл — с дипломом Высшей Школы Экономики, с курсом от инфоцыгана, или с шестым чувством на щиткоины. Всех пускают. А дальше — как получится.

И вот, изучая обитателей этого веселого шалмана, я выделил 16 типажей инвесторов. Сегодня я расскажу лишь о 8 из них, поэтому подпишись, чтобы не пропустить выход второй части!

Погнали изучать персонажей. Возможно, ты узнаешь себя. А может, друзей, знакомых или родственников.

1. Хомячелло Инвестини

— “Купил потому что растёт. Продал потому что упало. Всё логично, синьор.”

Залетает во всё подряд, как муха в кофе: быстро, неуместно и с последствиями. Инвестирует по принципу «на Ютубе сказали, что вырастет — я и купил». Обычно после его покупок график рисует множество красных свечей вниз. Красные свечи идут до тех пор, пока Хомячелло не продаст. Потом начинается рост.

Особенности:

Покупает на исторических хаях.

Продаёт на панике.

Потом ещё долго объясняет, что “там инсайдеры сливали”.

Из лексикона:

«Да просто не повезло. Но в Телеграм-канале «Сигналы от Васи» порекомендовали перспективную бумагу – скоро я отыграюсь и выйду в плюс».

2. Дивидендо Дрочини

— “Я акции не продаю. Я их дою.”

Святой апостол пассивного дохода. Ему по барабану финансовое состояние компании и изменение цен на акции. Главное – чтобы дивидендная доходность была побольше! Знает даты всех отсечек наизусть. Если он пробуждается рано утром от звуков на смартфоне — не факт, что это будильник. Возможно, это Лукойл дивы начислил.

Особенности:

Не понимает, зачем покупать компании, которые не платят дивиденды.

Инвестирует в компании, которые платят, даже если тонут.

У него в портфеле не бумаги, а “дойные коровы”.

Из лексикона:

«Главное — не рост, а поток. Денежный. В карман. Мне.»

Оставшиеся 6 типажей смотри в видосе ниже, а если Youtube у тебя не работает, то можешь посмотреть в Дзене или в ВК. Если предпочитаешь читать, а не смотреть — обо всех 8 типажах можешь прочесть на моём сайте. Но рекомендую всё же именно видеоверсию, так как там постарался показать всё нагляднее.

Пассивный доход на акциях Сбера: сколько их нужно, чтобы не работать?

Привет, инвесторы и все, кто мечтает жить на пассивный доход, а не звонки начальника😁 Прочитал тут занятную статью, в которой рассказывали, как преподаватель учебного центра «Финам» Максим Тарвердиев посчитал, сколько нужно акций Сбера, чтобы жить только на пассивный доход.

👋 Представлюсь

Меня зовут Александр, и я веду канал Пассивный доход.

Моя стратегия — доходная: я инвестирую в то, что приносит живые деньги уже сейчас, а не мифические иксы «когда-нибудь». Так сказать регулярный пассивный доход. Если коротко — дивидендные акции, корпоративные и государственные облигации, фонды недвижимости с выплатам.

Раз в месяц пополняю портфель на 20 000 рублей — бюджет пока позволяет только так, но регулярность — наше все 💪 Моя главная цель — получать денежный поток любыми способами. Все мои пополнения, покупки и полученный пассивный доход можно увидеть в моем публичном портфеле.

Я не мог пройти мимо. Пассивный доход — это моё второе я, альтер-эго, цель, путь и лейтмотив. А уж если там считают акции, то мне — туда. Тем более, я счастливый обладатель… 10 акций Сбера. Уже почти рантье 🥲

Сколько нужно получить?

Согласно данным Росстата, средняя начисленная зарплата в России составляет 97 645 рублей в месяц.

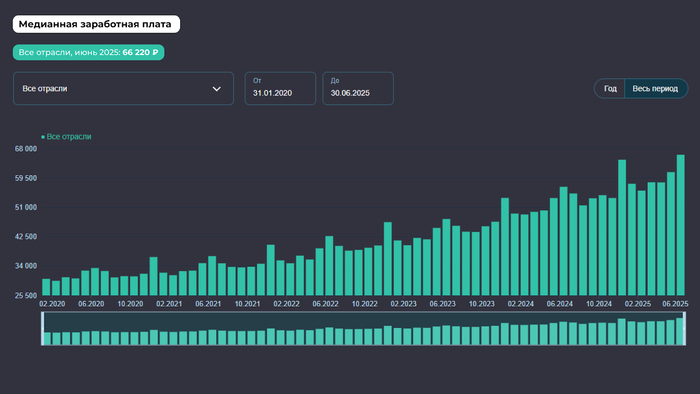

Но для более объективной оценки эксперты рекомендуют использовать медианную зарплату — показатель, более точно отражающий распределение доходов.

По данным СберИндекса, медианная зарплата составила 66 220 рублей в месяц.

Я получаю больше, около 140 000, жена-фрилансер — от 50 000 до 150 000. У нас есть ребенок, а еще с недавних пор у нас есть ипотека. Так что на среднюю или медианную зарплату мы точно не согласны! В общем, меньше 300 000 ₽ нам в месяц не интересно. Только так и никак иначе!

Сколько нужно акций?

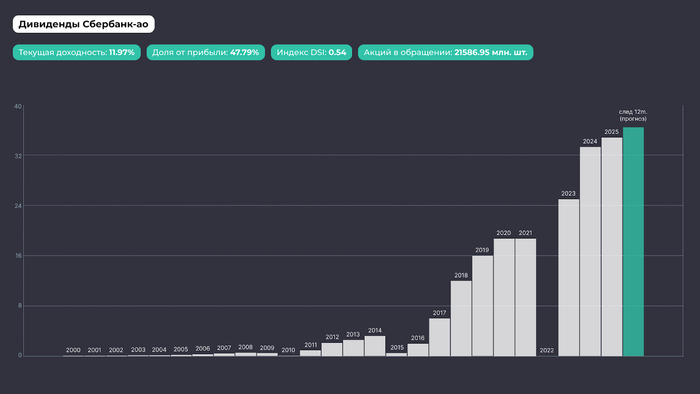

Уважаемый Максим Тарвердиев подсчитал, сколько нужно акций Сбера чтобы получать аналогичный доход в виде дивидендов на акции Сбербанка. Я посчитал, сколько нужно нам. Примерно, все равно цена меняется каждый день.

Для средней зарплаты: 33,6 тысяч акций на 10,7 млн рублей

Для медианной зарплаты: 20 тысяч акций на 6,4 млн рублей

Для наших хотелок: 100 тысяч акций на 32 млн рублей

«Таким образом, чтобы обеспечить стабильный средний ежемесячный доход на уровне зарплаты, россиянину потребуется капитал в размере 6,5−11 млн рублей, инвестированный в акции Сбербанка с учетом текущих дивидендных выплат», — говорится в статье.

Но интересно было бы от преподавателя учебного центра «Финам» услышать о том, что делать, когда компания отменяет дивиденды. Возможно, он об этом сказал, но в той самой статье такой информации нет.

Стоит вспомнить, что Сбер — это не только прокси на нашу экономику и почти дивидендный аристократ, но и то, почему он ПОЧТИ дивидендный аристократ.

В 2022 году Сбер не заплатил вообще ничего. Ни копейки. Пауза. И вот вы, такой инвестор, сидите с миллионом в акциях, а еды дома — только гречка и немного гордости. Варианты: идти работать, продавать Сбер по 130 рублей за штуку или жевать PDF с отчётностью.

Это все, если бы герой жил только на пассивный доход с дивидендов от господина Сбера. И это ещё без учёта инфляции. Будут ли дивиденды расти? Может быть. А может, и нет. Неизвестно.

У меня акций Сбера в 10 000 раз меньше, чем надо. Но, как говорится, начал с десятки — уже красавчик 😎

Не держи все яйца в одной корзине 🍳

Понятно, что вся эта история — больше замануха и кликбейт для трафика, чем реальный план, или страшилка для большинства граждан, которые с медианной зарплатой с довольно большим трудом сколотят капитал в 6–7 млн (но это не невозможно). А дивиденды могут снижаться, отменяться и снова расти. Будь готов ко всему! (Всегда готов ко всему!).

Вывод очевиден: нельзя ставить всё на одну акцию. Даже если это Сбер. Он молодец, но и ему бывает нелегко.

Лично я пока что добавил в свой портфель Лукойл, а также облигации и фонды недвижимости. По мере роста портфеля я буду диверсифицировать свои инвестиции сильнее. И даже когда будет «голодный год», пассивный доход уменьшится, но не сойдет на нет.

Желаю всем, чтобы года были только сытыми, а пассивный доход рос!

Я открыто публикую все свои сделки, вы можете их видеть в моем публичном портфеле! Чтобы ничего не пропустить, подписывайтесь на мой телеграм-канал, если вам интересен путь инвестора и то, как обычный человек идет к регулярному пассивному доходу.

Мои ссылки: публичный портфель | телеграм-канал | Смартлаб | Дзен

Итоги инвестирования за июль 2025: покупки, состав активов, дальнейшие планы

Закончился июль, а вместе с ним еще один месяц на пути к цели. Пора подвести его итоги, посмотреть какие публикации вышли на канале и что интересного произошло за месяц. Цель - получение максимального дохода с дивидендов и купонов на горизонте 10 лет. Прошло 2 года 7 месяцев.

Покупки/продажи акций и облигаций

🔸 В июле покупал акции Роснефти, ИКС5, Банка Санкт-Петербург, Россети Центр и Приволжье, Россети Ленэнерго-ап, Мать и дитя, Новатэк, а также облигации Балтийский лизинг П18, Евротранс1 и ОФЗ 26245. Продал акции облигации ЮГК 1Р4.

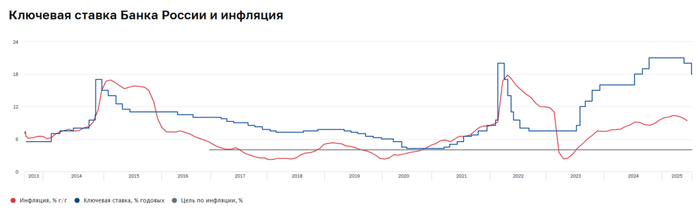

На сколько изменились индексы и активы?

🔸Индекс Мосбиржи в июле скорректировался с 2847 до 2732 пункта. ЦБ 25 июля снизил ключевую ставку с 20 до 18%. Годовая официальная инфляция снижается, за последние 2 недели зафиксирована дефляция. Пока геополитический фактор не дает расти акциям.

🔸Индекс гособлигаций RGBITR вырос с 686 до 716 пунктов. Длинные ОФЗ сейчас дают доходность без учета налога до 14,4% (-0,5% за месяц); короткие до 14,9% (-2% за месяц).

🔸Без учета пополнения в июле портфель вырос на 2,1%. Завершился дивидендный сезон, получил дивиденды Россетей Ленэнерго-ап, Россетей Центр, Россетей ЦП, Мосбиржи, ИКС5, Газпром нефть, Астра. Акции начали закрывать дивидендные гэпы (Россети ЦП например закрыли его), стоимость облигаций с постоянным купоном выросла. Процент выполнения цели по выплатам дивидендов и купонов составил 20,2% (больше чем в июне).

🔸В июле выросли акции Россети Центр (+12,4%), МД Медикал групп (+9%), Россети ЦП (+9,9%), Ростелекома (+7%), Банка Санкт-Петербург (+4%), Фосагро (+3,8%). Некоторые снизились: Новатэк (-8,7%), Лукойл (-6%), ИКС5 (-17%, дивгэп), Мосбиржа (-13%, дивгэп), Газпром нефть (-6,3%, дивгэп), Роснефть (-4,6%, дивгэп), Сбербанк (-4%, дивгэп), Северсталь (-4,6%), Транснефть (-8,2%), Аренадата (-1,7%). Динамика стоимости портфеля с 2023 года остается позитивной - см. график внизу поста.

🔸Доля акций снилась с 53 до 52%, облигаций снизилась с 45 до 44%. Выросла доля LQDT+₽ до 4%, доля золота 0,1%. Цель на 2025 год: 55% акций, 43% облигаций и 2% золота. Актуальный состав акционной части можно посмотреть здесь, облигации тут.

🔸Доходность XIRR (Extended Internal Rate of Return), которая учитывает вложения и доходность с начала 2023 года по июль 2025, выросла с 18,9 до 19,4%. Такая доходность получается с учетом налогового вычета на пополнение ИИС.

Публикации на канале

🔸 Обзоры облигаций на размещениях Селигдар 1Р4 и 1Р5, Балтийский лизинг БО-П18, Атомэнергопром 1Р-07, Монополия 1Р06, Абрау-Дюрсо 2Р01, РЖД 1Р-44R, Сибур 1Р-07

🔸 Новые подборки:

- накопительные счета;

- облигации с ежемесячным начислением купонов;

- процентные ставки по вкладам;

- 10 самых ликвидных облигаций.

🔸Когда стоит фиксировать убытки?

🔸 Новый фонд денежного рынка с ежемесячными выплатами дохода

🔸 Стоит ли покупать акции Банка Санкт-Петербург?

🔸Стоит ли покупать акции Северстали?

🔸Стоит ли покупать акции Сбербанка?

🔸 Компании, которые могут заплатить дивиденды во втором полугодии 2025 года

🔸Что такое ЛДВ РИИ?

Дальнейшие планы

🔸 В августе ожидаются поступления дивидендов Сбербанка, Роснефти и Транснефти. Буду реинвестировать в акции.

🔸План на август: увеличение доли акций, участие в размещениях облигаций. Главное: регулярные пополнения, дисциплина и терпение.

Подписывайтесь на мой телеграм-канал про финансы и инвестиции.

Рынок облигаций: дефолтная жара и охлаждающий душ. Что происходит в ВДО и почему это важно прямо сейчас

Если коротко — дефолтов становится больше, и темпы уже выше, чем в прошлом году. Только за первое полугодие 2025 года их уже 14, а с учетом последних кейсов — все 17. Для сравнения: за весь 2024 год их было 11. Середина июня стала особенно тревожной: за два дня три эмитента категории B не справились с обязательствами. Вроде бы мелочь — технический дефолт, а после кто-то даже выплатил. Но симптоматика уже не игнорируется: рынок явно заболел.

Что не так с ВДО

Рынок высокодоходных облигаций (ВДО) традиционно считается зоной риска, но в 2025-м ставки на эти риски начали проигрывать. Волна дефолтов показывает, что у части эмитентов уже не хватает ресурсов даже на обслуживание долга — доходности растут, требования инвесторов жестче, а окно на рефинансирование быстро захлопывается. Срок между размещением и дефолтом стремительно сжимается: если раньше был год–полтора, теперь — 6–9 месяцев. Или вообще три.

Инвесторы бегут в дюрацию

Пока на коротком конце рейтинга «В» начинает подгорать, вверху кривой инвесторы фиксируют длинные выпуски с купонами 17–19% и уходят в качество. Бумаги в градации «AA» стали центром притяжения: спрос на них растет, купоны постепенно снижаются, а спред к ОФЗ сужается. Частные инвесторы и фонды активно перетекают в первый эшелон, фиксируя «старые» доходности на фоне разворота ДКП.

И что теперь?

Рынок жив, объемы растут: выпусков все больше, особенно со стороны крупных эмитентов.

Но пузырь в нижнем сегменте ВДО надувался долго, и сейчас мы, похоже, наблюдаем его прокол.

Растет доля «одноразовых» выпусков, когда дефолт наступает еще до того, как бумага успевает толком отторговаться.

Что делать инвестору

— Кредитный рейтинг в 2025 году — уже не гарантия, а просто цифра. «ruBBB» больше не значит «можно держать».

— Без четкого понимания структуры баланса эмитента и его бизнес-модели в ВДО заходить — как в минное поле в тапочках.

— Дюрация снова имеет значение: рефинанс по ставке 28–30% может оказаться фатальным для компаний с долгом x3.5 и выше к EBITDA.

В сухом остатке

Снижение ключевой ставки — сигнал для рынка, но не иммунитет от риска. Доходности снижаются, но риск дефолта в нижнем эшелоне растет быстрее. Время легких решений прошло: сейчас каждый бонд — это ручная работа. А высокодоходный сегмент — не для тех, кто смотрит только на купон.

Окно возможностей открыто — но перед тем, как шагнуть, проверь крепость пола.

А больше информации об облигациях можно найти в моем тг-канале "Бондовичок" - ссылка в шапке профиля!

Облигации Оил Ресурс 001Р-02. Купон до 28,00% на 5 лет с ежемесячными выплатами

ООО «Оил Ресурс» российский производитель и поставщик нефтепродуктов. Основные направления деятельности компании включают трейдинг и логистику, обеспечивающие эффективную доставку сырья и готовой продукции как на внутреннем рынке, так и на мировых рынках.

Материнская ГК «Кириллица» активно развивается, при этом нефтяной бизнес «Оил Ресурс» остается наиболее доходным в составе группы.

📍 Параметры выпуска Оил Ресурс 001P-02:

• Рейтинг: ВВВ- (НРА, прогноз "Стабильный")

• Номинал: 1000Р

• Объем: не менее 3 млрд рублей

• Срок обращения: 5 лет

• Купон: не выше 28,00% годовых

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: call-оферта по итогам 36 и 48 купона - эмитент будет иметь право досрочного выкупа собственных облигаций без согласия инвестора.

• Квал: не требуется

• Дата начала размещения: 01 августа 2025 года

• Сбор заявок: до 10 августа (пока примерно)

Полученные средства будут направлены на реализацию стратегии компании: внедрение перспективной технологии термохимического воздействия для добычи трудноизвлекаемых запасов нефти и выход на рынок нефтесервиса с этой технологией.

Финансовые результаты МСФО за 1 квартал 2025 года:

• Выручка всей ГК выросла на 62% по сравнению с аналогичным периодом 2024 года — до 8,7 млрд руб.

• Консолидированная чистая прибыль составила 428 млн рублей, приблизившись к результату за весь 2024 год (475 млн рублей).

• EBITDA LTM составила 1,79 млрд рублей

• Общий объем поставок нефтяной и зерновой продукции превысил 160 тыс. тонн (+60% г/г)

• Долговая нагрузка умеренная (ND/EBITDA) — 1,9x.

Компания имеет собственный автопарк (порядка 50 бензовозов). Также в марте текущего года Группа приобрела два нефтяных терминала — в ХМАО и Оренбургской области, что позволит осуществлять перевалку до 1 млн тонн нефти и нефтепродуктов в год.

В июле 2025 года Национальное рейтинговое агентство (НРА) повысило кредитный рейтинг «Оил Ресурс» до уровня BВB- со стабильным прогнозом. Рейтинг до такого же уровня BВB- был повышен и для материнской компании АО «Кириллица».

Новый выпуск не сильно отличается от аналогов, но у него более длинный срок до оферты по сравнению с ОилРес1Р1. Для инвестора, который хочет зафиксировать текущую высокую доходность на максимально долгий срок, этот выпуск выглядит предпочтительнее.

📍 Похожие выпуски облигаций по параметрам и уровню риска:

• ТГК-14 001Р-07 $RU000A10BPF3 (23,30%) ВВВ+ на 4 года 8 месяцев

• ОйлРесурсГрупп 001P-01 $RU000A10AHU1 (34,88%) ВВ+ на 4 года 4 месяца

• МФК Быстроденьги 003Р-01 $RU000A10C3B3 (27,91%) ВВ- на 3 года 9 месяцев

• Воксис 001P-03 $RU000A10BW39 (24,47%) ВВВ+ на 3 года 9 месяцев

• АйДи Коллект оббП05 $RU000A10BW88 (25,78%) ВВ+ на 3 года 8 месяцев

• МФК Мани Мен оббП01 $RU000A10BGC9 (23,59%) ВВВ- на 3 года 7 месяцев с амортизацией долга

• АБЗ-1 002Р-03 $RU000A10BNM4 (20,64%) ВВВ+ на 2 год 8 месяцев

• Монополия 001Р-06 $RU000A10C5Z7 (24,82%) ВВВ+ на 2 года

• РОЛЬФ 1Р08 $RU000A10BQ60 (23,35%) ВВВ+ на 1 год 8 месяцев

• Спектр БО-02 $RU000A10BQ03 (27,55%) ВВ на 1 год 8 месяцев

• Антерра БО-02 $RU000A108FS8 (26,66%) ВВ- на 1 год 8 месяцев

Что по итогу: Купон в 28% выглядит крайне привлекательной альтернативой для инвесторов, готовых к отраслевым рискам. Стоит учитывать зависимость от цен на нефть, санкционные риски, а также стадию роста компании - высокие капитальные затраты.

Выпуск не для всех: подойдет только тем, кто ищет высокую доходность на средний срок, готов следить за наступающими офертами и понимает особенности отрасли и бизнес-риски.

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

'Не является инвестиционной рекомендацией

Инфляция под конец июля — вторая дефляционная неделя подряд случилась впервые с 2022 г., но дефицит бюджета приближается к 6 трлн рублей

Ⓜ️ По данным Росстата, за период с 22 по 28 июля ИПЦ снизился на -0,05% (прошлые недели — -0,05%, 0,02%), с начала месяца 0,71%, с начала года — 4,51% (годовая — 9,02%). В июле 2024 г. инфляция составила 1,14%, при сегодняшней динамике мы выйдем на 1/2 данных цифр (снижение инфляции связано с плодоовощной продукцией), так же впервые с 2022 г. случились 2 подряд дефляционные недели. Стоит отметить, что Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (это значит, что ставку до конца года могут оставить без изменений или снизить до 14%, разброс интересный, но с учётом дефляционных недель вполне правдоподобный). Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,28% (прошлая неделя — 0,34%), дизтопливо на 0,05% (прошлая неделя — -0,01%), динамика замедлилась, но рост устойчивый (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо, правительство установило полный запрет на поставки бензина за рубеж в августе, с возможностью продления на сентябрь.

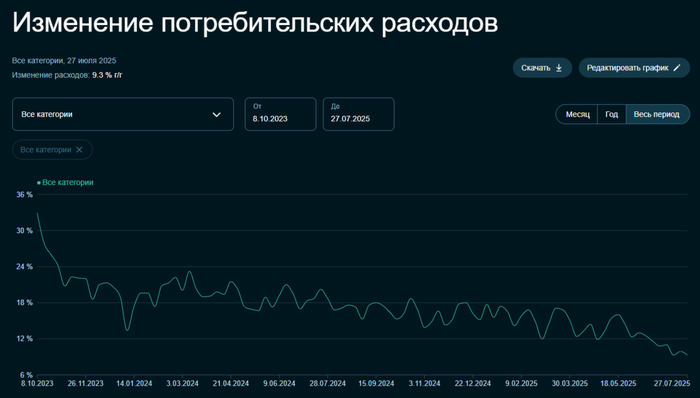

🗣 Данные Сбериндекса по изменению потребительских расходов к 27 июля снизились и находятся на уровне намного ниже прошлогодних значений (9,3% vs. 18,7%).

🗣 Регулятор охладил розничное кредитование, по корпоративному процесс идёт. Отчёт Сбера за июнь: портфель жилищных кредитов вырос на 0,9% за месяц (в мае +0,9%), банк выдал 200₽ млрд ипотечных кредитов (-51,8% г/г, в мае 190₽ млрд). Портфель потреб. кредитов снизился на 1,9% за месяц (в мае -1,9%), данных по выдаче не раскрыли. Корп. кредитный портфель увеличился на 0,4% без учёта валютной переоценки за месяц (в мае +0,9%), корпоративным клиентам было выдано 1,9₽ трлн кредитов (-9,5% г/г, в мае 1,6₽ трлн, рост от месяца к месяцу связан с перекредитованием).

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 80,3₽). После снижения ставки ₽ слегка ослаб, посмотрим на дальнейшую тенденцию, если курс отпустить, то неминуемо инфляционная спираль раскрутится, а если его "держать" на этом уровне (жёсткая ДКП этому способствует), то пополнение бюджета под угрозой (пока что выбор в пользу инфляции).

🗣 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 6 месяцев составил 3,694₽ трлн или 1,7% ВВП, даже при новых правках бюджета в запасе всего 98₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 29 июля потрачено 3,4₽ трлн, при доходах в 1,1₽ трлн.

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ остаётся крепким, цена Urals находится на уровне 60$ за баррель, вырисовывается дилемма (необходимо давить на курс — тогда темпы инфляции пойдут ввысь, займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). По словам Набиуллиной прогноз предполагает, что до конца года на отдельных заседаниях возможно снижение и по 100, и по 150, и по 200 б.п., равно как и паузы. Смотрим на начало моей статьи, а именно на прогноз среднего значения ставки на конец года (14-18%), то есть диапазон широкий, из-за чего? Дефицит в бюджете уже 5,9₽ трлн, при продолжении СВО этот разрыв будет только увеличиваться, а это проинфляционный фактор (в совокупности проинфляционные риски продолжают преобладать — Набиуллина), также не забываем об услугах они как дорожали, так и дорожают.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

ВТБ Выпустил свежий отчет. Дивидендам снова быть?

Чистая прибыль ВТБ по МСФО во 2 квартале 2025 года снизилась на 10% по сравнению с 2 кварталом 2024 года и составила 139,2 млрд рублей. Об этом говорится в пресс-релизе кредитной организации.

Чистая прибыль ВТБ за 1 полугодие 2025 года составила 280,4 млрд рублей, что на 1,2% больше аналогичного периода прошлого года.

Чистые процентные доходы снизились на 30%, до 94,2 млрд рублей. При этом чистые комиссионные доходы выросли на 20,1%, до 72,9 млрд рублей.

Наблюдательный совет ВТБ принял решение о проведении дополнительной эмиссии 1,264 млрд обыкновенных акций посредством открытой подписки.

Топ-менеджмент ВТБ оценивает максимальный объем допэмиссии в ₽90 млрд и ожидает переподписки. В рамках допэмиссии банк может увеличить капитал на ₽63,2 млрд.

https://t.me/EvgeniyFokin телеграмм с моими сделками, мыслями

500 ярдов прогноз, если он будет реализован, это хорошо, дивы могут дать такие же, как в этом году, а там решать вам, по чуть-чуть беру акции