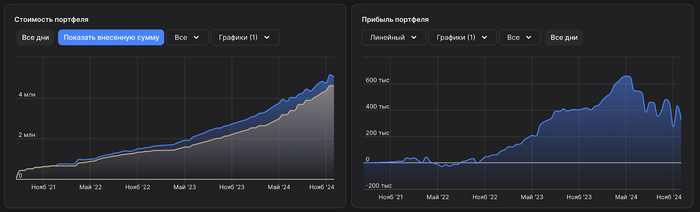

Мой портфель в ноябре превысил 5 млн рублей. Отметка в 4 млн была в июне. Несмотря на негативную конъюнктуру рынка, благодаря бодрому пополнению, очередной рубеж преодолён. Взрывного роста пока нет, а будет?

Не зря говорят, что первый миллион самый сложный.

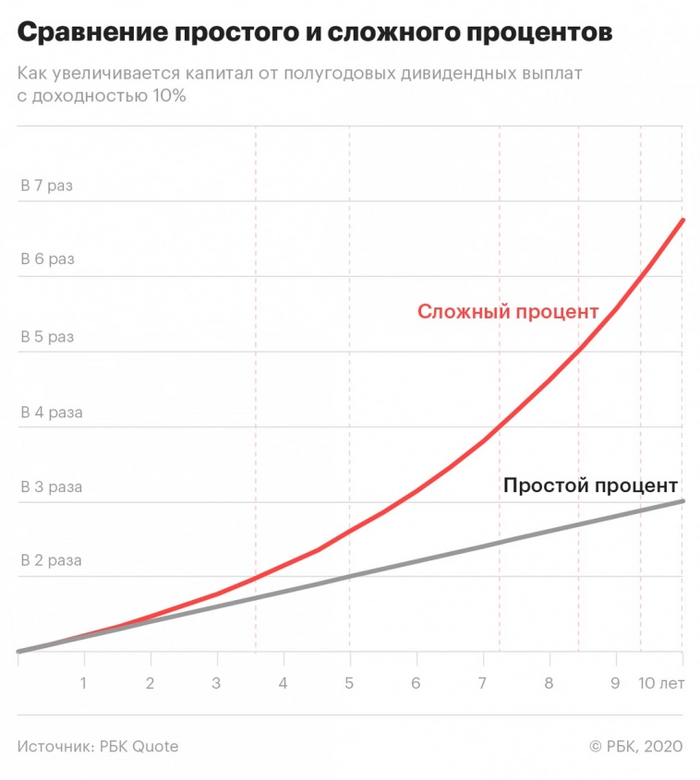

Ещё не в полную силу работает сложный процент.

Психологически не сразу осознаёшь, что бывают просадки, нервничаешь и можешь принимать ошибочные решения.

Привычка вырабатывается не у всех и не сразу.

При благоприятных обстоятельствах доходы должны расти, а с ними и пополнения.

Я посмотрел, сколько времени потребовалось на каждый из пяти миллионов рублей. Все они зафиксированы у меня в канале, где я публикую отчёты о результатах первого числа каждого месяца. Идёт сорок первый месяц.

Миллион 1 — 10 месяцев (16 в уме)

Я начал в июле 2021 года, взяв за точку отсчёта 360 000 рублей (оно идёт как пополнение в июле). Если бы я начал с нуля, то месяцев было бы около 16 (в месяц пополнения были бы по 60 000). В плюс портфель в этот период так и не вышел, но первый миллион накопился. И я продолжил.

Миллион 2 — 13 месяцев

Второй миллион набрался за 13 месяцев. Если сравнивать с первым миллионом, то кажется, что времени ушло больше, но стоит вспомнить про стартовый капитал, с которого я начал отсчёт. Портфель вышел в плюс.

Миллион 3 — 8 месяцев

Третий миллион получился за 8 месяцев. Интенсивность пополнений повысилась, я в эти 8 месяцев делал пополнения на 100 000.

Миллион 4 — 5 месяцев

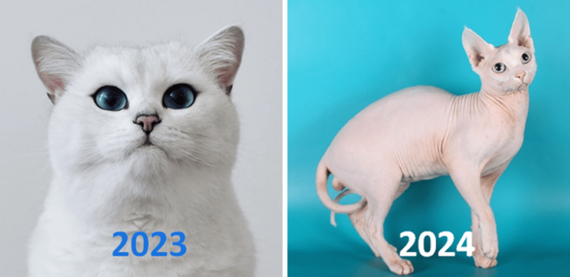

Четвёртому миллиону понадобилось 5 месяцев. Я снова смог увеличить пополнения. Это был период взрывного роста, сменившегося разворотом на дно. Пружина стала сжиматься и сжимается до сих пор.

Миллион 5 — 5 месяцев

Период оказался самым сложным для портфеля, ведь несмотря на пополнение в 1,214 млн, рост стоимости вложений был отрицательным. Ранее я никогда не пополнял портфель так активно, нужно сделать это постоянной практикой. На горизонте это даст взрывной эффект (или нет).

Где взрывной рост капитала?

Взрывной рост капитала обеспечивается следующими факторами:

Регулярные пополнения

Рост размера пополнений

Сложный процент

Время

Ни в коем случае нельзя забывать про время. Даже при позитивном тренде работа сложного процента хорошо заметна после пятого года инвестирования. А если добавить волатильность, то может показаться, что делаешь всё не так. Нужно это учитывать.

В периоды турбулентности и волатильности доходность скачет. У меня XIRR достигал 18% и падал до 4%. Пока что рост благодаря пополнениям, но пассивный доход растёт.

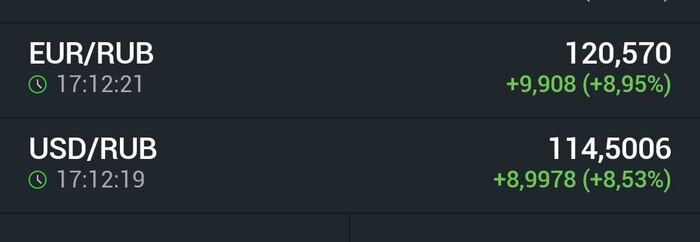

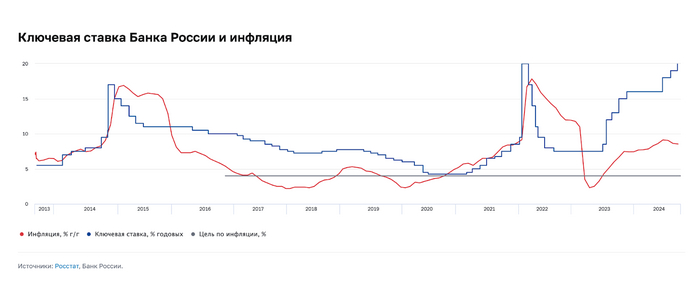

Инфляция, ДКП, пружина, иксы, терпение, депозиты и кэшфлоу

Злейший враг инвестора — инфляция. ЦБ даже борется с ней подъёмом ключа, который, в свою очередь, является союзником инвестора. При жёсткой ДКП можно фиксировать высокую доходность даже в ОФЗ и депозитах.

Где и когда будет точка разворота? Неизвестно. Нужно набраться терпения. Пружины, иксы, дурка с санитарами и вот это вот всё обязательно будет. Если будет какой-то план, которого ты будешь придерживаться, в итоге всё получится. Как только системность заменяется на бессистемность, наступает разочарование. Постепенно времени на принятие решений будет тратиться меньше, опыт заменит интуицию, план скорректируется, но в начале пути намного большую роль играют упорство и труд.

Важной составляющей инвестиций является получение пассивного дохода. Портфель на данный момент приносит кэшфлоу в среднем 60–65 тысяч рублей в месяц после налогов. И он постоянно растёт. Стоимость активов падает, а доходность-то растёт.

Облигации восстановятся или погасятся, дивиденды платить будут, а конфликты закончатся. А потом что-то ещё произойдёт. Всегда что-то происходит. Не знаю, кто как, а я продолжаю. Впереди шестой миллион.

Ну а дальше — тот самый туземун и коктейль в баре в твою честь, легенда Мосбиржи.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.