Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

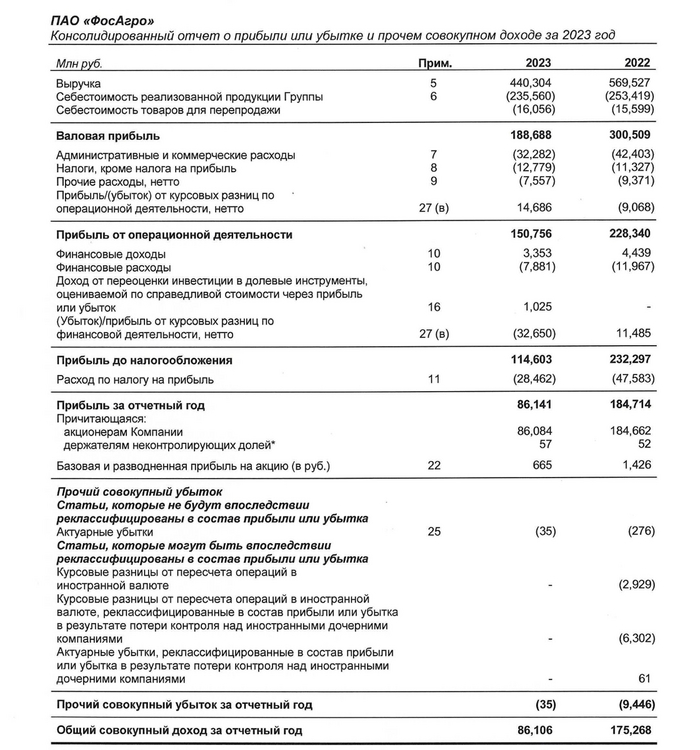

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

О компании.

Ростелеком — это крупнейший в России интегрированный провайдер цифровых услуг и технологий. Компания занимает лидирующие позиции на рынке высокоскоростного доступа в интернет и платного телевидения.

Основные направления деятельности Ростелекома включают предоставление широкополосного интернета, мобильной связи (компании принадлежит оператор сотовой связи Теле2), облачных решений и цифровых сервисов для бизнеса и государственных учреждений.

Ростелеком активно расширяет свою сеть в различных регионах страны, охватывая как крупные города, так и отдалённые населённые пункты.

Исходные данные.

1. Финансовые показатели берем из РСБУ с 2023 по настоящее время поквартально.

2. Период прогнозирования — период 2 года (2024 — 2026).

3. Предположим, что консервативный рост составит 2,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 07.11.2024 — 8,99% в долларах и 14,66% в рублях.

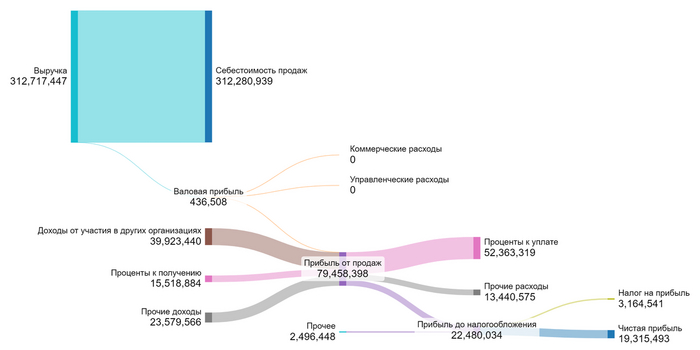

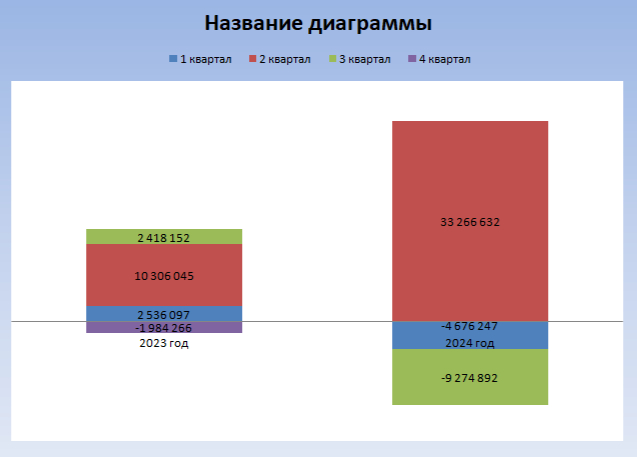

Финансовый результат за третий квартал 2024 года можно представить в виде диаграммы:

Первое что бросается в глаза, это то что себестоимость продаж практически равна выручке, а проценты к уплате съедают все доходы от участия в других компаниях и проценты к получению.

Для информации - компания не раскрывает в РСБУ коммерческие и управленческие расходы, предположу что они включены в состав себестоимости.

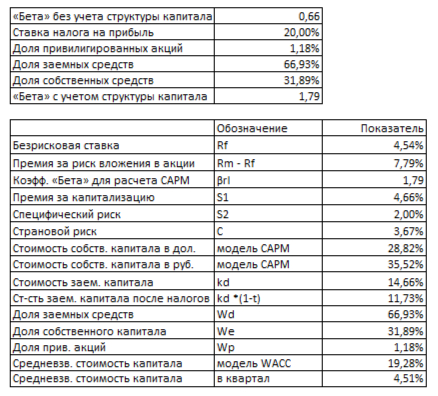

Для более наглядного представления о динамике чистой прибыли начиная с 2023 года, предлагаю вашему вниманию следующую диаграмму:

В 2024 году первый и третий кварталы были убыточными, в отличие от четвёртого квартала 2023 года, который был убыточным.

Дивиденды выплачиваются один раз в год. Совокупный размер дивидендов за 2023 год составляет 8,24% от текущей рыночной стоимости акций.

Дивидендная политика Ростелекома, принятая в апреле 2021 года, предусматривает ежегодные выплаты в размере не менее 5 рублей на акцию. Компания нацелена на увеличение выплат каждый год как минимум на 5%.

Однако в любом случае размер выплат должен быть не ниже уровня, рекомендованного Росимуществом и Правительством Российской Федерации для компаний с государственным участием, который составляет 50%.

Коэффициент free-float: 29%.

Подготовка к оценке стоимости компании.

Давайте рассчитаем предполагаемую стоимость одной акции компании «Ростелеком» с помощью метода дисконтированных денежных потоков. Для этого нам понадобятся средние значения показателей, которые были зафиксированы в финансовых результатах с 2023 года поквартально:

Компания, представляет сектор телекоммуникационных услуг.

Средняя доля себестоимости в выручке составляет 99,20%. Это довольно высокий показатель для данной отрасли, который свидетельствует о значительных затратах.

Среднее значение доли коммерческих расходов от выручки равно 0,00%. Компания не раскрывает этот показатель в РСБУ.

Среднее значение управленческих расходов также равно 0,00%. Компания не раскрывает этот показатель в РСБУ.

Доля участия в других организациях в общей выручке составляет в среднем 10,06%. Это позитивный показатель, который является одним из ключевых факторов, обеспечивающих компании чистую прибыль.

Доля процентов к получению от выручки составляет 3,38%.

Среднее значение доли сальдо от выручки равно 3,05%, что свидетельствует о финансовой устойчивости компании.

Среднее значение амортизации от выручки составляет 17,34%, что является нормой для отрасли с высокими капитальными затратами.

Доля капитальных вложений в выручку составляет 6,21%, что указывает на необходимость постоянных инвестиций для поддержания конкурентоспособности.

Изменение неденежного оборотного капитала от выручки в среднем составляет -6,79%.

Ретроспективные темпы роста чистой прибыли и дивидендов.

Компания показала темп роста чистой прибыли, который составил 2,93%. Темпы роста не впечатляют, и я не вижу предпосылок для их увеличения. В целом, период активного развития в сфере телекоммуникаций уже прошёл. Сейчас я не жду от телекоммуникационной компании грандиозных амбиций. Мне важно, чтобы она просто продолжала функционировать и приносила доход через дивиденды.

Компания ежегодно уменьшает размер дивидендов по обыкновенным акциям в среднем на -1,17%. Этот отрицательный рост может свидетельствовать о том, что компания нуждается в реинвестировании прибыли в новые направления для сохранения своей конкурентоспособности. Например, в развитие облачных услуг и мобильной связи, которые могут обеспечить стабильный поток доходов.

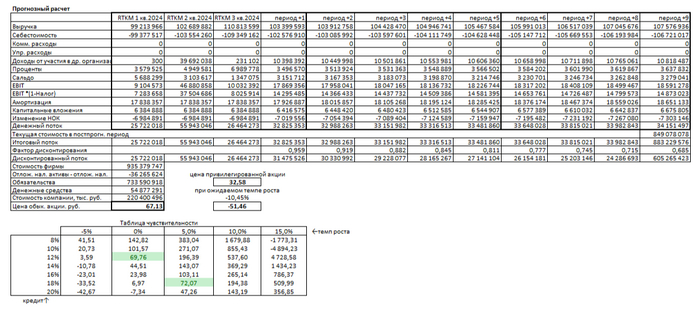

Расчет WACC.

Для расчета модели WACC нам понадобятся следующие данные:

1. Безрисковая ставка, которая будет равна ставке Treasury Yield 30 Years — 4,54% в долларах.

2. Премия за страновой риск для России, определенная на основе данных А. Damodaran, составит 3,67% в долларах.

3. Премия за риск инвестирования в акции — 7,79% в долларах.

4. Премия за риск вложений в компании с низкой капитализацией — 1,70% в долларах.

5. Премия за специфический риск конкретной компании — 2,00% в долларах.

В ходе расчета % в долларах будет переведен в % в рублях.

Делаем расчет средневзвешенной стоимости капитала (WACC), который равен 18,29%; данный показатель существенно влияет на итоговую оценку стоимости компании: высокий WACC указывает на более высокий риск инвестиций и может снизить привлекательность акций для потенциальных инвесторов.

Итоговый расчет стоимости компании.

Консервативный сценарий №1:

Если выручка компании будет консервативно расти по 2,00% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим, что 1 обыкновенная акция Ростелеком может стоить 67,13 рублей, что на 1,47% больше рыночной котировки.

Сценарий ожидаемого темпа роста №2:

Ожидаемый темп роста компании рассчитывается как произведение коэффициента реинвестирования на рентабельность капитала и составил -10,45%. Если выручка компании будет падать на -10,45% в год, то просуммировав весь предполагаемый доход и разделив на количество акций получим, что 1 обыкновенная акция Ростелеком может стоить -51,46 рублей, что на 177,78% меньше рыночной котировки.

Расчет привилегированной акции.

Мы ожидаем, что привилегированные акции будут приносить стабильный поток дивидендов. Стоимость привилегированной акции рассчитывается как сумма дивидендов за полный прошлый год, разделённая на средневзвешенную стоимость капитала (WACC).

Учитывая, что бета для привилегированных акций составляет 0,44, WACC будет равен 16,73%. Таким образом, стоимость привилегированной акции может составлять 32,58 рублей, что на 47,07% меньше рыночной котировки.

Сравнение с рыночной ценой

В таблице чувствительности текущая рыночная цена одной акции наиболее точно соответствует следующим параметрам: средний процент по кредитам составляет 12%, а темп роста равен нулю.

Я считаю, что в текущей ситуации существует высокая вероятность того, что темпы роста компании «Ростелеком» не изменятся или снизятся незначительно. При этом рыночная цена акции в настоящее время является справедливой.

Этот обзор, как и многие другие, выходит в моем телеграм-канале. Подписывайтесь — буду рад видеть вас среди своих подписчиков!

Данный текст не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.