Покупаю дивидендные акции РФ. Портфель 1,47 млн руб. Еженедельное инвестирование #156

156 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет вправо, могу сказать с уверенностью.

Мой портфель (ТОП-3 акции)

Сбербанк-п – 278 695 руб (18,9%)

Лукойл – 194 550 руб (13,2%)

Газпром нефть – 187 344 (12,7%)

Сумма: 1 473 946 руб

Прибыль портфеля – 385 000 руб

Доходность портфеля – 20,5% годовых

Среднегодовой рост дивидендов – 21,3%

Покупки недели

Индекс Московской Биржи после прощупывания дна на прошлой неделе и погружения 2 500 пунктов, показывает небольшой рост, поднялся выше 2 700.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

ЦБ недавно выпустил документ о ДКП в России на 2025-2027 год, в котором, даже при самом худшем развитии событий (в условиях глобального кризиса) ЦБ не собирается повышать ставку выше 22%, а в базовом сценарии, в 2025 году начнется снижение. Прогноз 14-16% в 2025.

В общем про ЦБ и их прогнозы выпущу еще пост, а всем тем, кто думает, как расти акциям, когда такие ставки и вообще, нафиг они нужны, ведь вклады в Сбере 18% дают, стоит ознакомиться вот с этой заметкой.

Ну а я продолжаю регулярно инвестировать. На прошлой неделе закинул на брокерский счет 4 500 рублей и купил дивидендных акций РФ.

Акции

На данный момент в приоритете 2 компании, долю которых довожу до приемлемого уровня в 5% для каждой. НоваБев Групп и МД Медикал Групп, покупаются каждую неделю по 1-2 акции. Почему именно они и какие у них преимущества, пишу постоянно, но стоит и повторить.

Роснефть (тикер: ROSN) – 3 акции

Роснефть недавно опубликовала результаты за 1П 2024, цифры отличные:

Выручка – 5,1 трлн руб (+33,4 г/г)

Прибыль за 1 пол. 2024 – 773 млрд руб (+26,9%)

Дивиденды за 1 пол 2024 – 36,47 руб. (доходность 7,6%)

Компания сокращает долги. Чистый долг / EBITDA снизили с 1 до 0,96 – это прям прекрасно.

Продолжаются инвестиции в разработку своего проекта «Восток Ойл».

Давит на компанию ограничения ОПЕК+ и слабеющая нефть.

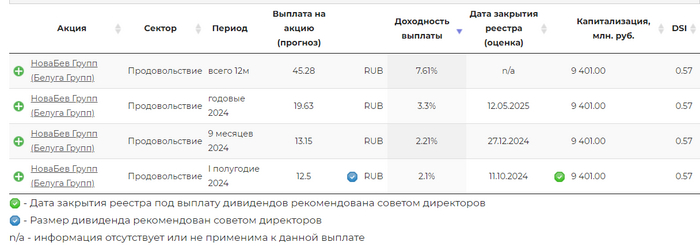

НоваБев Групп (тикер: BELU) – 2 акции

Инвесторов расстроили дивиденды в размере 12,5 руб на акцию и чистая прибыль за 6 месяцев 2024, которая снизилась на 34%.

Но никого не впечатлило открытия 143 новых магазинов «ВинЛаб», которые, когда выйдут на полную мощность продаж и начнут окупаться, будут приносить отличную прибыль.

Собственное производство и реализация продукции в собственных магазинах, плюс к этому, возможность повышать цены без страха, что ФАС скажет «фас!».

Интересно посмотреть динамику через 2-3 квартала, какая там будет прибыль.

МД Медикал Групп (тикер: MDMG) – 2 акции

Продолжаю увеличивать долю нового покемона в своем портфеле.

На распродаже на прошлой неделе решил выставить заявку на покупку, указал в заявке 805 рублей. К вечеру 2 акции прилетели на мой счет по очень привлекательной цене. Потом решил поставить на 800, но рынок начал свой небольшой отскок.

Фонды

Золото через фонд от УК Первая – 14 паев

Золото в портфеле считается защитным активом, сберегающим ваши деньги от инфляции. Но стоит помнить, что мы живем с вами в турбулентное время и активы могут ходить вверх и вниз совсем не так, как писали в учебниках по инвестициям и строили графики, учитывая прошлые колебания.

Дивиденды. На что рассчитывать?

Открываем сайт УК Доход и их раздел «дивиденды», смотрим выплаты на ближайшие 12 месяцев.

Роснефть – 66,0 руб (дивидендная доходность 8,0%)

МД Медикал Групп – 66,0 руб (дивидендная доходность 8,0%)

НоваБев Групп – 45,2 руб (дивидендная доходность 7,6%)

Что дальше? У меня есть план, и я его придерживаюсь.

12 компаний из моего портфеля (Сбербанк, Лукойл, Роснефть, Татнефть, Газпром нефть, ФосАгро, Полюс, НоваБев Групп, МД Медикал Групп, Совкомбанк, Новатэк, Алроса) занимают 90% портфеля.

Золото, юани и прочее – 10%.

Моя главная задача – формирование капитала через дивидендные акции компаний со стабильным бизнесом, с регулярными дивидендами, желательно растущими со временем.

🔥 Еще из интересного по теме:

Ну что, бояре дивидендные, вы че покупали?

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.