Рубль закрепился в коридоре 85–90 рублей за доллар или около того, но мало кто верит, что курс настоящий. А если и настоящий, то надолго ли. А если надолго, то не верят в то, что он не рванёт резко на 150. Бешеная инфляция пытается угнаться за девальвацией и по ряду позиций уже её обогнала, а уважаемые россияне ищут способы сберечь нажитое (не)посильным трудом от обесценивания. Какие есть варианты?

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 11 тысяч подписчиков, присоединяйтесь!

Доллар

Самый простой способ уберечься от девальвации — это доллар. За последнюю среди новейших историй России доллар успел побывать по 4–5–6 рублей, потом долгое время по 30 рублей, потом по 60 рублей, потом то по 70, то по 100, то по 50, то теперь по 90, но с прицелом на рост. В любом случае, тренд для рубля неутешительный. Так что доллар— не худшее решение. В настоящее время он может быть в основном наличным. Но есть и в фьючерсах, и в USDT.

Юань

Как говорится, юань из э нью доллар. В последние лет 30 он довольно прочно привязан к доллару. Не так прочно как дирхам, но всё же. Конечно, говорят, что китайский ЦБ рисует курс, что завтра Тайвань, послезавтра торговые войны, и вот это вот всё, зато это не грязная зелёная бумажка с подтверждённой историей курса 6–7 юаней за вечнозелёный. Тут тоже есть фьючерсы, а ещё облигации.

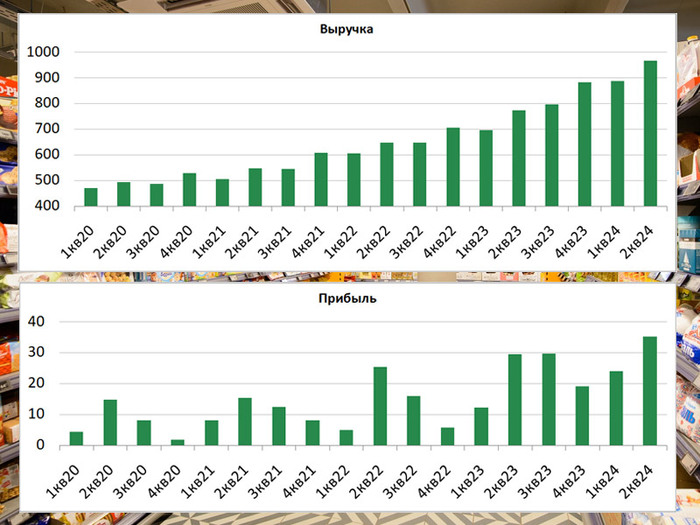

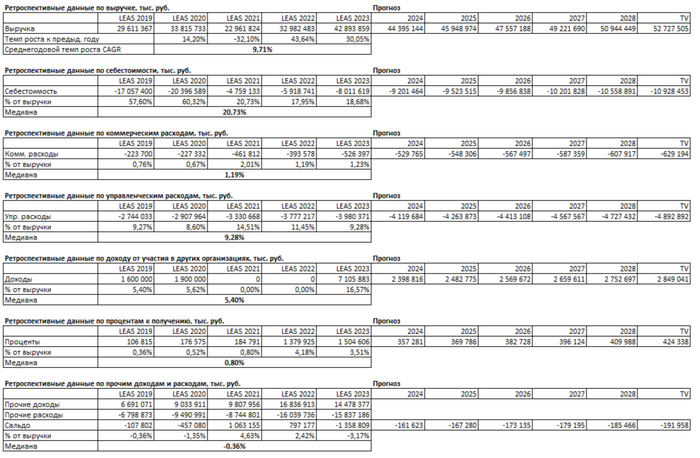

Акции

Акции РФ — ещё один способ защититься от девальвации. Другое дело, что волатильность там очень сильная. Чтобы ничего не придумывать в своей голове, лучше всего смотреть на RTS. Ниже 1000 пунктов — хорошая тема (но рискованная). Если кто не в курсе, то RTS — это IMOEX в долларах. Как минимум, от девальвации можно защититься, а есть ещё небольшой шанс что-то даже заработать, к тому же есть дивиденды.

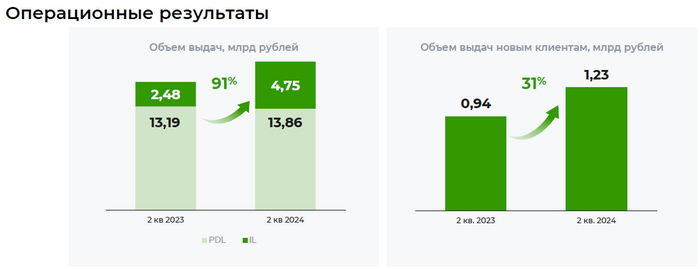

Депозиты и облигации

В зависимости от отношения к бирже и к банкам, можно держать рубли, которые размножаются, на вкладах или в облигациях. Второе немного сложнее для понимания, но представим, что это плюс-минус одно и то же, но только для обывателя. Поскольку мы обыватели, будем считать, что депозиты и облигации покрывают инфляцию, которая рано или поздно пересекается с линией девальвации. То есть, это примерно как доллар, но с переменной премией как в плюс, так и в минус. На дистанции это рост как минимум постоянный в рублях.

Для особых ценителей есть замещающие облигации, облигации в юанях и стодолларовые облигации в рублёвом исполнении. Как валюта, только ещё купонный доход. Круто же, правда?

Золото

Золото можно купить кучей разных способов, но вот что точно, так это его привязка к доллару за унцию. Каеф золота в том, что оно может долгое время не дорожать по отношению к доллару, но уж точно не может долго по отношению к нему падать. На дистанции золото точно защитит от девальвации. Купить его можно в бумажном виде, в металлическом виде и у цыган.

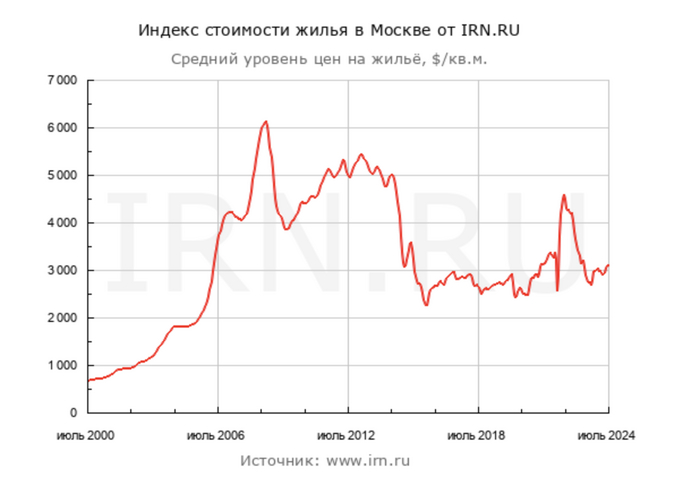

Недвижимость

Тут всё не так просто. Недвижка в долларах уже 20 лет не растёт. Если без кредитного плеча, то есть возможность сохранить. Если с плечами, то есть нюансы. В любом случае, бетон можно использовать так, как никакие предыдущие пункты — в нём можно жить. Кто купил квартиру в 2012 году, тот инвестировал исключительно в убыток. С 5000 долларов за метр недвижка утонула на 3000. Другое дело, что ежемесячные платежи из-за инфляции превратились примерно в пыль, а бетон стал максимально спекулятивным инструментом. В рублях. Вот бы льготные кредиты на покупку валюты выдавали, а не на однушки… А ещё квартиру можно сдавать.

Крипта

Самый экстремальный вариант, но и самый доходный за последние N лет. В 2011 году биткоин стоил 1 доллар. Сегодня он стоит 59 000 долларов. Приемлемо? А в 2008 году он стоил 0,001 доллара или около того. Главное верить в то, что он будет дорожать, ведь это же «пузырь, в которым ничего нет». Кроме того, крипта очень волатильна.

Как видно, от девальвации рубля можно защититься примерно в чём угодно, хотя можно набрать кредитов, ведь «долги обесцениваются». Тут уж каждому своё.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.