Российский IT сектор. Часть 2. Хэдхантер отчет за 2 квартал 2025 по МСФО. Кризис в отрасли

Я начал разбирать Российский IT- сектор, первую часть можете прочитать здесь, там я разобрал последний отчет Аренадаты где рассказал, как разочаровался в компании и продал ее. Сегодня я хочу разобрать отчет Хэдхантера за 2 квартал 2025 года, выясним, как кризис в секторе коснулся компанию, на какие дивиденды стоит рассчитывать и что я делаю с компанией?

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

Хэдхантер — крупнейшая онлайн-платформа по поиску работы и подбору персонала в России, а также один из лидеров рынка интернет-рекрутмента в Беларуси и Казахстане. Компания развивает экосистему цифровых HR-сервисов, которая включает в себя портал hh ru, сервис по трудоустройству Zarplata ru, облачную CRM-систему для рекрутинга Talantix, а также доли в проектах Skillaz, Dreamjob, HRLink и Edstein. HeadHunter предоставляет работодателям услуги по размещению вакансий, доступу к базе резюме, На июнь 2025 года база hh.ru содержит более 84 млн резюме и свыше 1,19 млн активных вакансий, а число зарегистрированных компаний превышает 2,24 тыс.

📊Основные показатели компании за 2 кв. 2025 года по МСФО

✅Выручка выросла на 3,3% год к году и составила 10.14 млрд.руб., за счёт роста средней выручки на клиента, также благодаря консолидации HRlink и высоким темпам роста HRtech

⛔Скорр. EBITDA снизилась на 6,7% год к году до 5.33 млрд.руб.EBITDA упала на 7%, но Рентабельность по EBITDA 52,6%, маржа сохраняется выше 50% а это достойно!

⛔Скорр. чистая прибыль снизилась на 11,1% год к году и составила 4.9 млрд.руб. Но она выше чем было в 1-м квартале 4,9 млрд.руб против 4,365 млрд руб

✅У компании отрицательный чистый долг по сравнению с 1-м кварталом он увеличился на 2,9 млрд.руб и составляет 13 млрд.руб!

✅Чистый долг/EBITDA =-0,57.

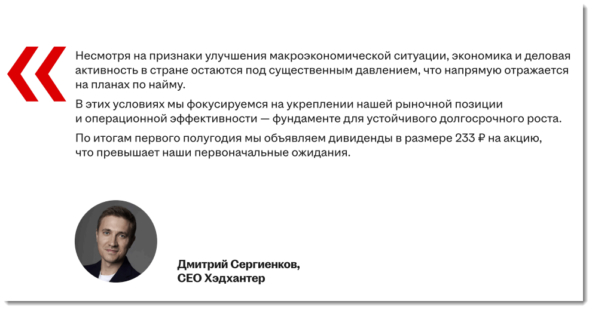

Здесь, как и во всем секторе происходит замедление показателей, причина та же: высокая ключевая ставка. Но знаете в чем отличия Хэдхантера от коллег по цеху? Компания это прогнозировала, что снижение показателей будет во 2-м квартале, никто из менеджмента не рисовал картинки с большими прибылями, зная что их не будет! Кроме этого компания заплатит хороший дивиденд за 2025 год и это несмотря на большую выплату за 2024 год!

💼Оценка компании и дивиденды.

P/E= 7,7 (Рассчитывается значение как отношение текущей рыночной стоимости компании к ее чистой прибыли или простым языком , показывают за сколько лет окупятся ваши вложения в акции компаний)

Мультипликатор за прошлые года: P/E 2024г= 9,1; 2023г=9,75; 2022г=7,62

EV/EBITDA 7,4 (Коэффициент показывает, за какой период времени неизрасходованная на амортизацию и уплату процентов и налогов прибыль компании окупит стоимость приобретения компании.)

Мультипликатор за прошлые года: EV/EBITDA 2024г= 11,5; 2023г=14,7; 2022г=11,0.

RSI на дневном графике=50.03%. Наблюдается нейтралитет.

По мультипликаторам компания стоит недорого, справедливую цену вижу в районе 5000 рублей.

💰Дивиденды.

Хэдхантер рекомендовал на дивиденды 130% от скорректированной чистой прибыли. Это 233 рубля на акцию или 6,54% див.доходности. За второе полугодие ожидаю выплату примерно на этом же уровне 230-250 рублей. Это около 483 рубля за весь год, что дает доходность 13,5%. И это несмотря на выплату в 2024 году (за прошлые года) в размере 907 рублей или 22,78% див.доходности.

⭐Выводы.

Отчет слабоват, но он отличается от отчетов других IT в том, что это было спрогнозировано менеджментом. Даже на слабый отчет компания держится крепко, генерация свободного денежного потока продолжается и даже выплачиваются хорошие дивиденды. Но основная идея тут в оживлении экономики после снижения ставки, будет больше резюме и вакансий. У меня есть Хэдхантер планирую увеличить долю в нем.

Если вам понравился материал, подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!