Продолжаю увеличивать пассивный доход. Какие акции купил? Еженедельное инвестирование №202

Пока был в отпуске, вы уже тут ставку опустили и рынок обвалили, вот и оставляй вас одних, а я даже в отпуске продолжал покупать активы несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, пока вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

Ближе к концу недели закидываю на брокерский счет определенную сумму денег и совершаю покупки, очень редко продажи. Эта неделя не стала исключением, закинул деньги на БС и пошел покупать активы.

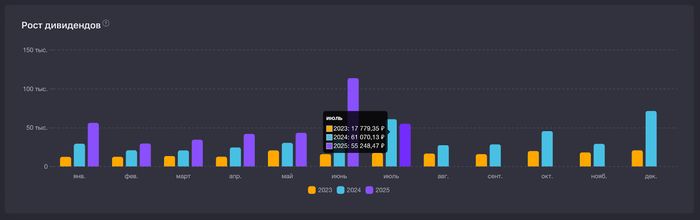

Стратегия со временем видоизменяется, но основная часть - это 💰 дивидендные акции РФ, которые со временем превращаются в “старые” деньги, когда на вложенный некогда рубль, отдача с каждым годом все больше.

Про дивидендный портфель, каким его можно собрать в сегодняшних реалиях, писал здесь. Про стратегию инвестирования рассказывал тут.

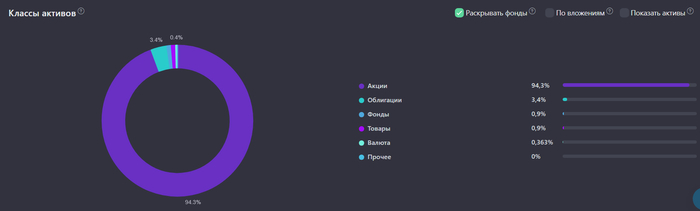

📈На сегодняшний день соотношение классов активов выглядит вот так (в идеале):

● Акции: 85%

● Облигации: 10%

● Золото: 5%

😐 а вот так фактически:

● Акции: 94,3%

● Облигации: 3,4%

● Золото: 1,8%

В акциях доли по компаниям от 5 до 15%. 15%, считаю максимальным весом компании в портфеле.

Облигации занимают 10% от общего портфеля, внутри облигаций не более 5% на одного эмитента, если это не ОФЗ, государственные бумаги могут выходить за этот предел, так как надежнее эмитента быть просто не может.

Золоту отведено 5%, как защитному активу.

🛍 Покупки

Я по традиции, не изменяя своей стратегии, отправился на фондовый рынок для покупок дивидендных акций и облигаций.

📈 Акции

Инвестирую по июльскому плану покупок, добавляя в свой портфель облигации для постоянного денежного потока.

● НоваБев Групп BELU: 2 шт.

● Мать и Дитя MDMG: 3 шт.

● Роснефть ROSN: 2 шт.

● Газпром нефть SIBN: 2 шт.

● Русагро RAGR: 7 шт.

● Новатэк NVTK: 2 шт.

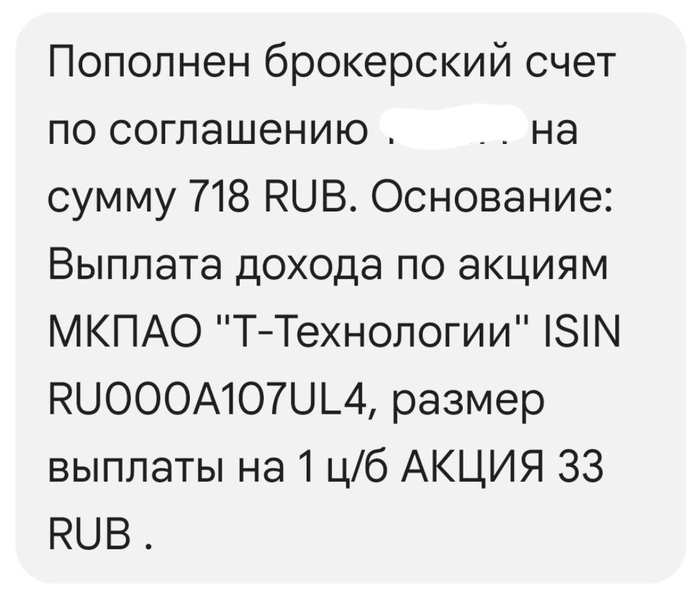

Пришли финальные дивиденды от Газпром нефти, плюс еженедельное пополнение. В двух их купленных компаний прибавилось риска. Это НоваБев и возможный закон о запрете алкомаркетов в жилых домах. Для их сети магазинов ВинЛаб очень тревожный звонок. Необходимо это держать в уме при покупке их акций.

В Русагро как было все с большим риском, так и остается, на данный момент арестовали счета Мошковича, к чему это приведет, посмотрим. Напомню, акции Русагро покупаю на сдачу и не более того.

✅ Также интересно будет для инвестора в дивидендные акции:

💰 Облигации

● Делимобиль 1Р6 RU000A10BY52 : 2 шт.

С облигациями ничего н выдумываю, не больше 5% на эмитента, выплаты от 4 до 12 раз в год, более менее кредитный рейтинг, в принципе, готово.

✅ Подборки облигаций, которые могут заинтересовать инвестора:

🥇 Золото

● БКС Золото BCSG: 50 шт.

● ВИМ Золото GOLD: 260 шт.

Довожу долю золота в портфеле до 5%. С увеличением капитала, количество золота будет увеличиваться, а в очередные моменты просадки акций, при условии, что золото тоже не полетит вниз, можно будет прикупить просевшие активы.

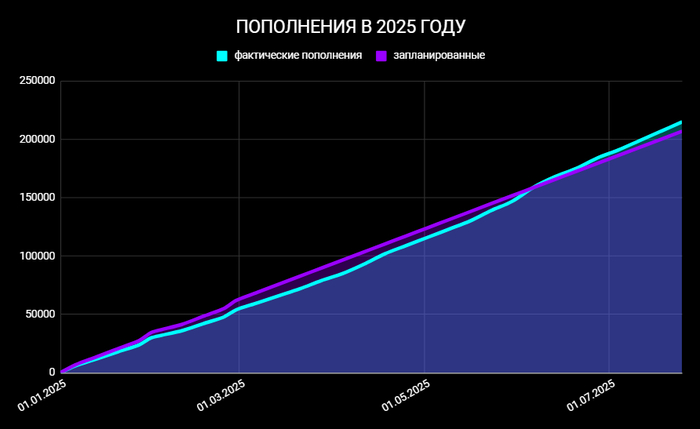

💸 Сколько вложил и какие цели на 2025-й год?

На прошлой неделе пополнил счет на 8 000 ₽.

За год вложил в фондовый рынок 215 000 ₽.

Цель на 2025 год: 350 000 ₽.

У старого деда опять биполярка.. Вышел у себя в Америке на улицу и сказал, что очень недоволен Россией и собирается сократить 50-дневный срок, который дал ранее. Теперь по его словам - это 10-12 дней. Доллар туземунит, рынок российских акций грустит. Долгожданные переговоры не принесли значимого успеха Что бы не происходило, продолжаем ждать главную новость.

Продолжаю покупать только хорошие качественные активы для своего светлого будущего, в котором мы вместе с вами обязательно окажемся.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые серии моих еженедельных покупок.