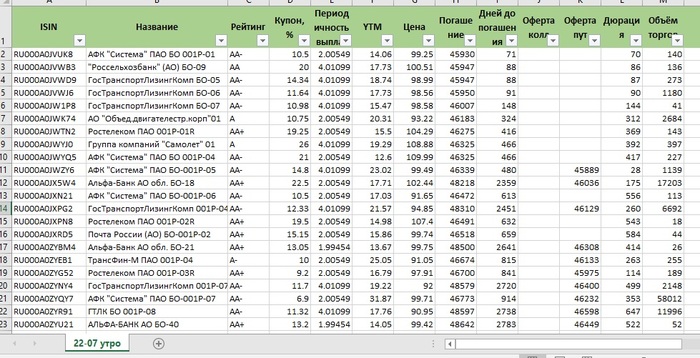

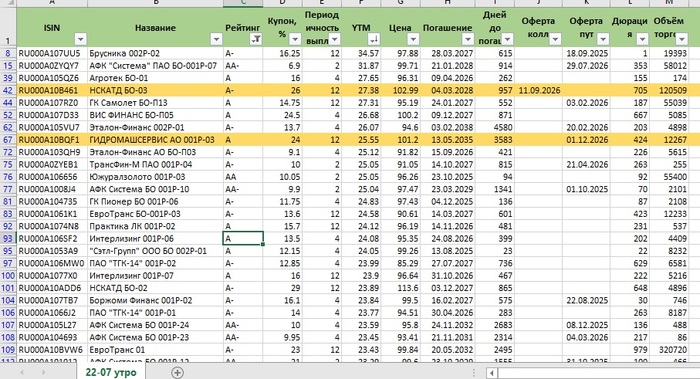

ОФЗ дают меньше 15%.Есть еще хорошие облигации. Свежая таблица 22.07.25 облигаций с постоянным купоном

Публикую таблицу от 22.07.25 (утро) с корпоративными облигациями:

* с постоянным купоном

* с выплатами 2, 4 и 12 раз в год

* с рейтингом от ААА до ВВВ

* с хорошей ликвидностью !!!!

* с датой оферты!!!

* В таблице есть все параметры(кроме амортизации и я над этим работаю)

❗❗На рынке уже все согласились, что будет снижение КС -2%. (Проверим в пятницу на заседании ЦБ )

Поэтому была большая активность на рынке облигаций. Все у кого остались деньги пытались «запрыгнуть в последний вагон»

Характерный пример: размещение облигаций «Быстроденьги 3P1» (RU000A10C3B3) с рейтингом BB- (ниже инвестиционного уровня). Компания планировала привлечь средства в течение недели, но из-за ажиотажа среди инвесторов бумаги разместились с сильной переподпиской 🥵. После размещения цена взлетела до 105% номинала — несмотря на «мусорный» рейтинг, спрос был аномально высоким.

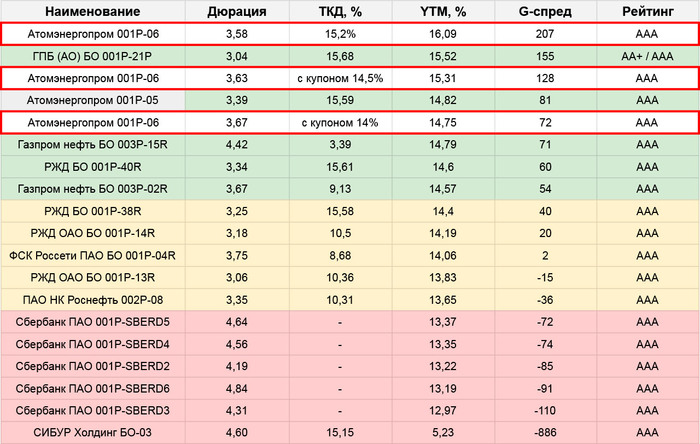

А облигации «Магнита» с рейтингом AAA (максимальная надёжность) предлагают доходность ближе к уровню ОФЗ + 14.75%

✅Но еще остались варианты с хорошей доходностью смотрите таблицу и выбирайте по своему риск-профелю

На скриншоте 👆👆 отметил бумаги которые мне понравились на данный момент интересные с офертами остались🤔 (Не Инвестиционная Рекомендация).

❗Скачать полную таблицу в формате xlsx можно.

На моём Тк канале

t.me/RomaniMore/306

✅Так же стал публиковать таблицу флоутеров.

Скачать можно тут

t.me/RomaniMore/270

✅Подписывайтесь на Мой телеграм канал: здесь нет!!! випов, платных ресурсов, крипты. Честно делюсь опытом в достижении Финансовой Независимости.

t.me/RomaniMore/160