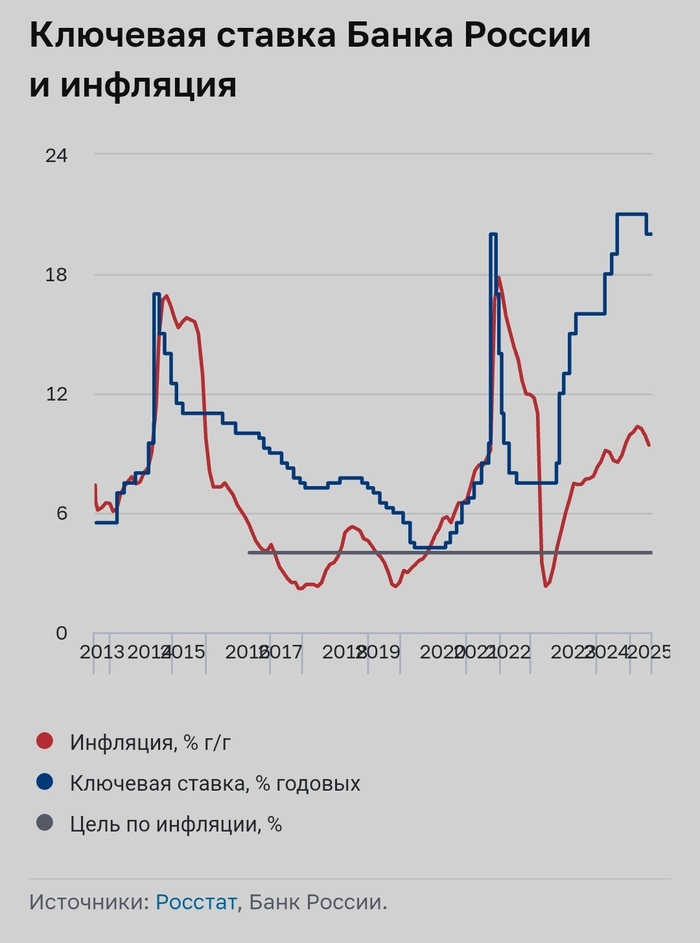

Снижение ставки — СЕГОДНЯ! Почему даже дефляция может не спасти рынок от коррекции? Ждём 18% или чего-то более неожиданного...

Цифры говорят одно, риторика — другое, а действия ЦБ — третье. Почему людям стоит готовиться к сюрпризу, даже если на графиках всё выглядит идеально?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

☕#153. За чашкой чая..

Ну что, вот и очередное сверхважное заседание ЦБ, которое, по мнению большинства аналитиков "всё" поменяет.

👥 Консенсус-прогноз — снижение на 2%, но мнений достаточно много. Кто-то ждёт, что ЦБ будет осторожничать и снизит до 19%, кто-то считает, что удивят смелым решением и снизят аж до 17%... Ну а мы продолжаем анализировать факторы, способствующие пониманию логики Центрального банка, что бывает очень проблематично.

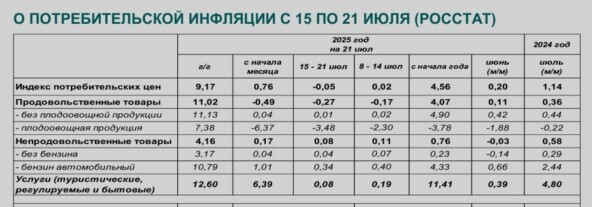

И, как обычно, начинаем со свежих данных по недельной инфляции.

🔹 Недельная инфляция: -0,05% (против +0,02% неделей ранее и +0,79% двумя). Это первая дефляция за долгое время, и она пришла "неожиданно" прям как раз к заседанию. А что тут необычного, да?

🔹 Годовая инфляция: 9,17% (9,34% неделей ранее и 9,45% двумя). По оценкам ЦБ, в июне годовая инфляция была в диапазоне 9,4–9,8%, а в июле она, скорее всего, уйдёт ниже 9%, а это ниже июньского прогноза. Как-то быстро этот ваш "перегрев экономики" прошел. Раз и нет.

🔹 Продовольственные товары: –0,27% ( на прошлой неделе -0,17). По свежим данным, цены на плодовощные упали аж на 3,5%. Особенно удачно дешевеют картошка (-7,4%), капуста (-8,3%), огурцы (-6,8%) и помидоры (-2,3%). А вот остальные продукты, не относящиеся к фруктам и овощам, практически не изменились в цене (рост всего 0,01%). Но всё же видим незначительное снижение цен на сливочное масло (-0,2%), молочная продукция (-0,1%) и яйца (-1,0%).

🐑 Что ждёт рынок? Все ставки — на 18%, но жажда большего нарастает

Как уже неоднократно писал, рынок ждёт сценарий снижения на 2%. Другие варианты, скорее, будут сюрпризом. Но почему рынок ждёт именно такого решения?

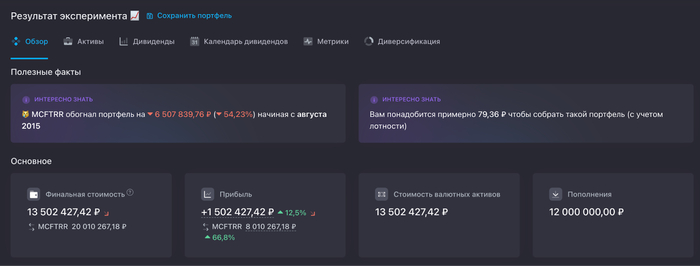

Движение индекса RGBI. Индекс обновляет годовые максимумы, где только за лето он вырос на 9%. Это чёткий сигнал, что крупный капитал закладывает такое решением (18%}

Поведение банков. Средняя максимальная ставка по вкладам в топ-10 — 17,8%, тогда как год назад при ставке 16% она была 16,2%. Банки заранее живут в реальности с низкими ставками. Могут ли они ошибаться? Конечно, но маловероятно.

Замедление кредитования. Розничное кредитование выросло на 8,7% за первое полугодие (против 12% в 2024 году), а корпоративное — на 10,2%. Очевидно, уже много где упоминал — спрос сильно упал на фоне "конской" депозитной ставкой (Источник)

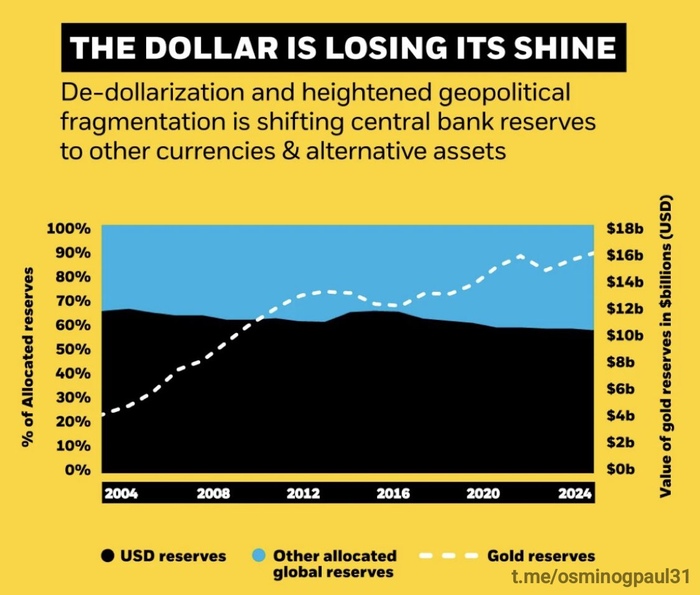

Курс рубля. Национальная валюта укрепилась до 77,9₽ за доллар, что снижает импортируемую инфляцию и даёт ЦБ больше свободы.

🧠 Три сценария — и один риск: ЦБ может не оправдать ожиданий

Судя по различным мнениям розничных инвесторов, есть лишь три варианта развития событий: снижение до 19%, 18% и 17%

Как на них отреагирует рынок?

⚡Снижение на 1% (до 19%) — негатив. Здесь все просто:: инвесторы ждут большего, а такой шаг воспримут как излишнюю осторожность. Рынок может улететь вниз на 3–5% в течение недели (если не за день)

⚡Снижение на 1,5–2% (до 18–18,5%) — нейтрально-позитивно. Это ожидаемый сценарий, но как мне кажется многое будет зависеть от риторики ЦБ. Если Набиуллина намекнёт на дальнейшее смягчение, рынок получит сигнал к росту, ну а если риторика будет жёсткой (упор на риски), возможна даже небольшая коррекция.

⚡Снижение на 3% (до 17%) — сильный позитив. В таком случаи, увидим рост всего рынка, особенно долгового. Вкладчики, правда, загрустят, но им не привыкать.

Если бы меня спросили неделю назад, я бы с полной уверенностью ответил, что жду не меньше 19%. Обосновывал бы это тем, что текущее положение дел далеко от того, что обсуждали на заседании в июне (стабильный тренд на снижение инфляции, «правильная» динамика кредита и денежной массы, явное замедление экономической активности). Но вот после выхода данных по инфляции... Я немного задумался и поменял мнение))

🤔 В итоге, жду снижения до 18-18,5%, но если опустят до 19%, точно не удивлюсь и не расстроюсь

Как считаете, какое решение Центральный банк примет сегодня?

Очень важна ваша поддержка — плюсани пожалуйста ♥️, и подпишись на канал, чтобы не упустить от меня что-то интересное!

Последние выпуски: