Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений.

В этом материале представлен мой личный аналитический подход к отбору акций. В отличие от большинства аналитиков, ориентированных на МСФО, я работаю с РСБУ. Это решение связано с более строгими правилами бухучета в РСБУ, что упрощает расчёты: все компании используют единые стандарты.

Метод DCF рассчитывает текущую стоимость всех будущих денежных потоков компании. Из этой суммы вычитается долг — полученное значение отражает чистую стоимость бизнеса.

Кратко о компании.

«Газпром» — крупнейшая газовая компания мира, контролируемая Российским государством (мажоритарный пакет акций принадлежит правительству РФ через «Роснефтегаз» и «Росимущество»). Основные направления деятельности включают разведку, добычу, транспортировку и сбыт природного газа, нефти, а также генерацию электроэнергии. Компания занимает доминирующую позицию на российском рынке, обеспечивая около 70% внутренней добычи газа и владея крупнейшей в мире газотранспортной системой (более 170 тыс. км магистральных трубопроводов). Продуктовая линейка охватывает природный газ, СПГ, газовый конденсат, нефть и продукты переработки.

Ключевые месторождения расположены в Западной и Восточной Сибири, на Ямале, в Волго-Уральском регионе и на шельфе Арктики. География экспорта исторически была ориентирована на Европу, где «Газпром» обеспечивал до 40% потребностей региона. Однако после 2022 года компания активизировала переориентацию на азиатские рынки, в первую очередь Китай, где уже действует газопровод «Сила Сибири».

В 2023–2024 годах «Газпром» столкнулся с беспрецедентными вызовами. Потеря европейского рынка из-за геополитических изменений заставила компанию сконцентрироваться на двух направлениях: масштабной переориентации экспорта на Китай и попытках компенсировать убытки через внутренний рынок.

Моменты на которые нужно обратить внимание:

1. Переориентация на Китай: дорого, долго, сложно.

Основной стратегический проект — наращивание поставок в Китай через газопровод «Сила Сибири-2» и потенциальные новые маршруты. Однако переговоры с китайской стороной идут крайне тяжело. КНР, понимая монопольную зависимость «Газпрома» от азиатского рынка, требует значительных ценовых уступок. По оценкам аналитиков, маржинальность поставок в Китай будет на 30–40% ниже, чем в ЕС, где цены привязывались к спотовым индексам с премией. Кроме того, реализация проектов потребует инвестиций в размере $15–20 млрд и займет не менее 5–7 лет.

2. Отказ от дивидендов и финансовое давление.

В 2023 году «Газпром» впервые с 2000х не выплатил дивиденды, направив средства на инфраструктурные проекты. Решение вызвано необходимостью финансировать строительство новых трубопроводов, СПГ-заводов и создание «теневого флота» для обхода санкций. Однако даже эти меры не гарантируют быстрого результата: запуск «Силы Сибири-2» возможен не ранее 2028–2030 годов, а наращивание СПГ-мощностей ограничено технологическими и логистическими барьерами (дефицит западного оборудования, сложности с страхованием судов).

3. Глобальный переизбыток газа и конкуренция.

Мировой рынок газа к 2026–2027 годам ожидает структурный профицит из-за ввода новых СПГ-проектов в США, Катаре и Австралии. Это может обрушить цены и сделать экспорт «Газпрома» менее рентабельным, даже если объемы поставок в Азию вырастут.

4. Внутренний рынок: баланс между прибылью и стабильностью

Для покрытия убытков «Газпром» лоббирует повышение цен на газ для промышленности и населения. Однако здесь компания сталкивается с сопротивлением правительства: резкий рост тарифов угрожает социальной стабильности и конкурентоспособности российских предприятий. Даже умеренное повышение на 10–15% вызовет критику со стороны РСПП и ЦБ, опасающихся инфляции и замедления ВВП.

«Газпром» остается стратегически важной компанией для России, но его восстановление займет не менее 5–10 лет. Имеет смысл рассматривать акции только в долгосрочной перспективе, учитывая:

— Высокие капитальные затраты на переориентацию;

— Давление на маржу из-за жестких условий Китая;

— Риски структурного профицита газа на мировом рынке.

Краткосрочные перспективы зависят от политических решений: принудительное повышение внутренних тарифов может поддержать финансовые показатели, но не решит системных проблем.

Методология анализа и прогнозирования.

Для построения прогноза результатов компании мы применяем комплексный подход, основанный на следующих принципах:

1. Анализ финансовых показателей проводится на основе данных РСБУ за период с 2023 года по текущий момент с разбивкой по кварталам.

2. Прогнозный период охватывает два года (2025–2026 гг.) с ежеквартальной детализацией.

3. В качестве консервативного сценария принят ежегодный рост ключевых показателей на уровне 3,0%, что соответствует долгосрочным трендам в секторе при отсутствии форс-мажоров.

4. Средние кредитные ставки рассчитаны на основе данных «Статистического бюллетеня Банка России» от 07.05.2025:

— 12,65% годовых — для долларовых займов;

— 17,34% годовых — для рублевых.

5. Доля акций в свободном обращении (free-float) по обыкновенным бумагам составляет 50%.

6. Среднедневной объем торгов обыкновенными акциями за последние три месяца достигал 19.91 млрд рублей, демонстрируя интерес институциональных инвесторов.

7. Технически акция в боковике:

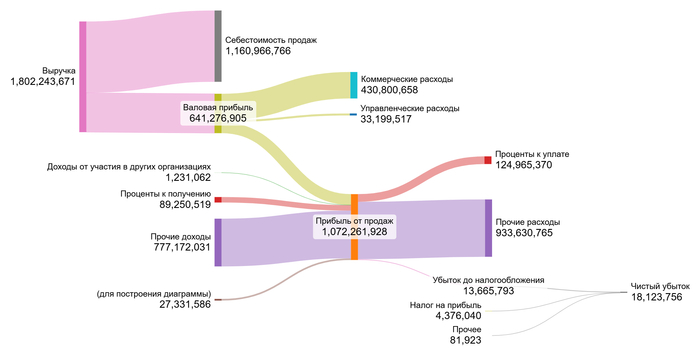

Финансовый результат за 1 квартал 2025 год:

Подготовка к оценке стоимости компании.

Для оценки стоимости 1 акции ПАО «Газпром» используем метод DCF, основанный на медианных значениях финансовых показателей за период с 2023 года.

1. Компания относится к сектору Oil/Gas (Integrated) — интегрированных нефтегазовых компаний, сочетающих добычу, транспортировку и сбыт энергоресурсов. В сравнении с глобальными аналогами (ExxonMobil, Shell, Chevron):

— Газпром демонстрирует более высокую долю государственного участия (50.2% акций у РФ);

— Географическая концентрация: 80% выручки исторически генерировалось в Европе, но с 2023 года происходит переориентация на Азию;

— Уникальная инфраструктура: владение крупнейшей в мире газотранспортной системой (170 тыс. км трубопроводов) и 17% мировых запасов газа.

2. Медианная доля себестоимости от выручки: -67.07%. Показатель лучше отраслевого медиана (-72.79%), что указывает на относительную эффективность добычи. Однако для сектора характерна высокая капиталоемкость — разрыв в 5.7 п. п. может объясняется масштабами месторождений Газпрома и регулируемыми тарифами на транспортировку.

3. Медианная доля коммерческих расходов: -24.45%. Значительно хуже отраслевого стандарта (-8.83%). Высокие затраты могут быть связаны с:

— С логистическими сложностями экспорта в условиях санкций;

— Увеличением доли СПГ (сжиженный газ требует дорогой инфраструктуры);

— Платежами посредникам для обхода ограничений.

4. Медианная доля управленческих расходов: -2.52%. Незначительно превышает медиан сектора (-1.95%) возможно из-за бюрократизированной структуры (256 тыс. сотрудников) и затрат на реализацию стратегии «поворот на Восток».

5. Доходы от участия в других организациях 10,90%. Выше отраслевого медиана (3.51%) в 3.1 раза. Это позитивный фактор, снижающий зависимость от операционной деятельности.

6. Проценты к получению 4,68%. Лучше среднего по отрасли (3.79%).

7. Сальдо прочих доходов/расходов: -9.66%. Критично хуже отраслевого медиана (0.41%).

8. Медианная операционная маржа: 11,88%. В 2 раза ниже отраслевого стандарта (24.14%). Главные причины:

— Потеря европейского рынка с высокой маржой;

— Рост себестоимости добычи на новых месторождениях (Ямал, Арктика);

— Увеличение налоговой нагрузки (НДПИ, акцизы).

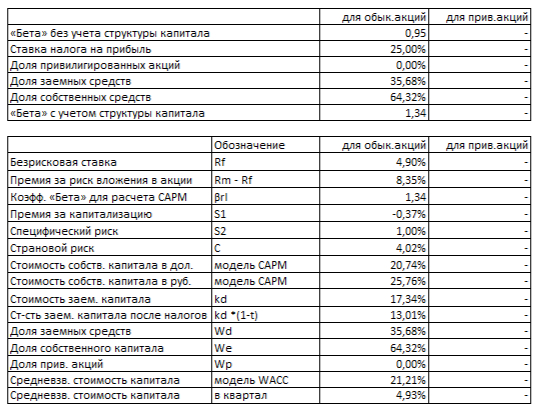

Расчет средневзвешенной стоимости капитала (WACC).

Для определения стоимости капитала ПАО «Газпром» используем модель WACC (Weighted Average Cost of Capital), которая отражает минимальную требуемую доходность для инвесторов. Расчет выполняется в долларах с последующей конвертацией в рубли с учетом валютных рисков.

1. Безрисковая ставка принята на уровне 4,90% — доходность 30-летних U.S. Treasury bonds. Это базис для оценки «цены времени» в стабильной валюте.

2. Страновой риск (Россия). Премия 4,02% отражает дополнительные риски, связанные с:

— Геополитической напряженностью;

— Валютной волатильностью рубля;

— Ограничениями на вывод капитала.

3. Рыночная премия за риск 8,35% — историческая премия за вложения в акции над безрисковыми активами.

4. Поправка на капитализацию -0.37%: отрицательное значение указывает, что «Газпром», как компания с высокой капитализацией ($55 млрд на 2024 г.), обладает меньшим риском ликвидности по сравнению с малыми эмитентами.

5. Специфический риск компании. Дополнительная премия 1,00% учитывает:

— Санкционные ограничения;

— Зависимость от китайского рынка;

— Регуляторные риски (например, принудительное увеличение налоговой нагрузки).

Текущий уровень WACC «Газпрома» 21,21% указывает на:

— Высокую стоимость привлечения капитала;

— Необходимость дисконтирования будущих денежных потоков с агрессивной ставкой.

— Текущая цена акции закладывает пессимистичный сценарий по китайским контрактам.

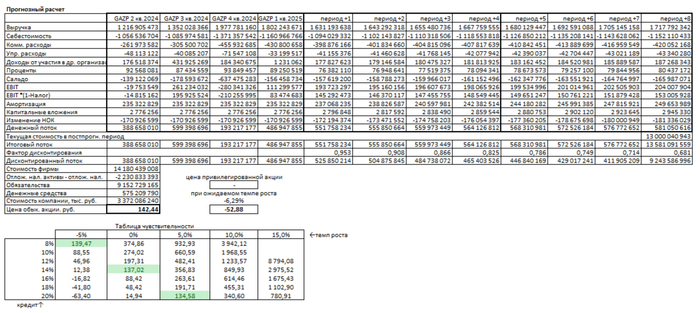

Итоговый расчет стоимости компании.

Для оценки диапазона возможной стоимости акций ПАО «Газпром» смоделируем два сценария, учитывающие разные гипотезы роста: общеотраслевой тренд и внутренние операционные показатели компании.

Сценарий № 1: Консервативный прогноз

— Ежегодный рост выручки на 3,00%, соответствующий долгосрочному инфляционному таргету ЦБ РФ и средним темпам сектора;

— Стабилизация маржинальности на уровне 11,88%;

— Отсутствие форс-мажорных событий (санкции, резкие изменения налоговой политики).

Справедливая стоимость 1 обыкновенной акции составляет 142.44 рубля, что на 3,35% выше текущей рыночной цены (137.82 рубля на момент анализа). Это указывает на умеренную недооценку бумаги в консервативном сценарии.

— Риски срыва поставок в Китай;

— Потенциальное повышение себестоимости добычи на арктических месторождениях.

Сценарий № 2: Ожидаемый темп роста

Ожидаемый темп роста компании рассчитывается как произведение коэффициента реинвестирования на рентабельность капитала.

При годовом снижении выручки на -6.29% расчетная стоимость акции составляет -52.88 рубля, что на 138,37% ниже рыночной котировки. Отрицательная стоимость сигнализирует о превышении долга над денежными потоками которые генерирует компания.

Сравнение с рыночной ценой.

Текущая рыночная цена (137.82 рубля) ближе всего соответствует параметрам:

— Средняя ставка по кредитам: 14% (против 17,34% в реальности);

— Темп роста: 0% (стагнация).

Вероятность поддержания нулевого роста:

Оценивается как 40-50% при следующих условиях:

1. Стабилизация экспорта:

— Запуск «Силы Сибири-2» к 2028 г.;

— Успешные переговоры с CNPC о повышении цен на 10-15%.

— Постепенное повышение тарифов для промышленности на 7-9% ежегодно;

— Сокращение коммерческих расходов через оптимизацию логистики.

Ретроспективные темпы роста чистой прибыли и дивидендов.

(подробнее о разделе в телеграм-канале)

Сравнение компаний сектора Oil/Gas (Integrated) с акцентом на Газпром.

(подробнее о разделе в телеграм-канале)

Вывод.

Газпром стоит на перепутье: потеря европейского рынка, вынужденная переориентация на Китай и рекордные капитальные затраты создают беспрецедентные риски. Несмотря на статус газового монополиста, компания демонстрирует отставание по ключевым метрикам (маржа 11,88% против 20-50% у конкурентов, отрицательный P/E). Краткосрочные перспективы мрачны: нулевые дивиденды, долговая нагрузка и зависимость от политических решений. Однако долгосрочный потенциал сохраняется — успех «Силы Сибири-2» и рост внутренних тарифов могут вернуть акции в зону роста к 2030 году. Инвесторам имеет смысл рассматривать бумагу только в горизонте 5+ лет.