Почему нужна грамотная диверсификация?

Мы в плюсе или минусе?

Думаю каждый инвестор задает себе такой вопрос. При этом коллеги, конечно же, я не могу ответить за всех, у каждого своя стратегия, каждый в разное время зашел в рынок и так далее. За себя могу ответить, что за счет грамотной диверсификации и длинного горизонта (зашел не год назад) я в плюсе. Но дело даже не в этом, а в другом👇

Я всегда говорю про грамотную диверсификацию и причем максимально широкую.

❗️Это не только разные акции, но и другие классы активов. Вы думаете, я просто так что ли летал в Эфиопию (рассказывал про это здесь, ссылка)? Нет, конечно же, я хочу максимально диверсифицировать свои вложения (теперь я не только хочу покупать биткоин, но еще и добывать его).

Давайте наглядно покажу, как диверсификация спасает инвестора. У нас заканчивается уже 2024 год и давайте представим двух инвесторов, которые вложились в начале года.

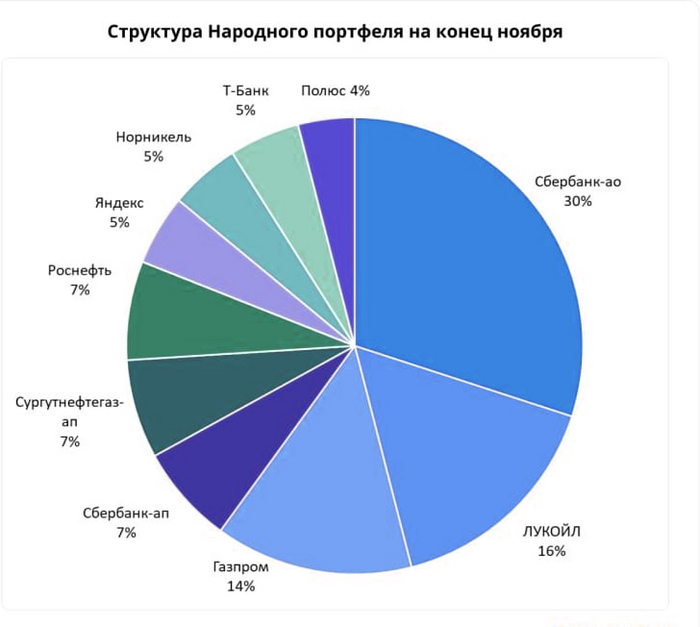

1️⃣Первый инвестор - прототип большинства на рынке, к сожалению, не понимая горизонта, рисков и т.д., вложился только в акции РФ. Если он был на уровне широкого рынка, то👇

🎯 Результат: минус 19%

Если взяли всего одну или там две/три акции, то могли бы получить убыток намного больше 19%.

Если взяли ТОЛЬКО акции, к примеру, Сегежи - убыток бы составил 64%😱

2️⃣Второй инвестор - прототип людей, которые соблюдают принципы грамотной диверсификации. Например со следующим портфелем:

🏛 50% акции РФ

💵 10% валютные облигации

❇️ 10% возьмем даже длинные ОФЗ

🥇 10% золото

🪙 7% биткоин

🔷 3% эфириум

🟡 10% кэш

🎯 Результат: плюс 11,5%

💡И это не смотря на то, что половина капитала(50% целых) была в падающих акциях РФ и еще 10% в снижающихся длинных ОФЗ. Понимаете силу грамотной диверсификации?

Это расчет был без регулярных пополнений, а если они у вас есть, то вам крупно повезло, вы можете накапливать активы по "вкусным ценам", что в будущем одарит вас хорошей доходностью.

----

Если хотите грамотно инвестировать и бесплатно обучаться — подписывайтесь на тг канал, там мы освещаем во что инвестируем сами (команда Invest Assistance) и во что инвестировать не стоит:

----

Подумайте, а достаточная ли у вас диверсификация❓ Поделитесь, инвестируете только в акции или все таки в разные активы👇