Большой обзор недели. Выпуск 18. Рынок продолжает падение, инфляция растет. А Биткоин не может пробить сопротивление

Индекс Мосбиржи продолжает снижение, пробив важный уровень, а инфляция продолжает рост. Прошли новые размещения корпоративных облигаций. Биткоин не может пробить сопротивление, но обо всем по порядку.

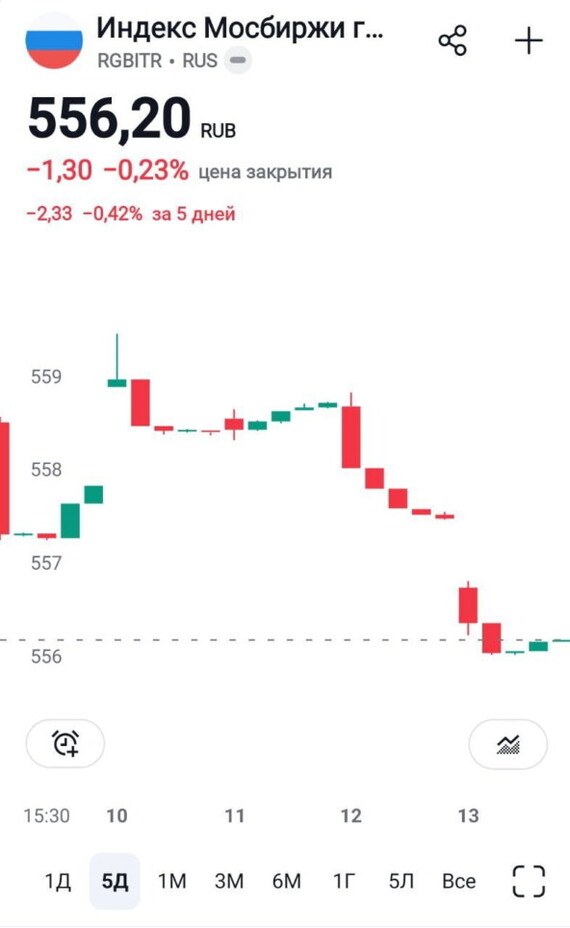

⭐Индекс Московской биржи.

Индекс Мосбиржи по итогам недели показал снижение на -2,3% ( в моменте падение составляло -3,09%) и составил 2578 пунктов. К сожалению мы в очередной раз пробили поддержку 2500 пунктов и закрепились ниже. До 20 декабря я не советую вам совершать крупные покупки, ведь после повышения ставки (а судя по данным инфляции оно 100% будет) рынок может просесть значительно.

💰Никто не рекомендовал дивиденды на этой неделе. Сбербанк планирует выплатить дивиденды за 2024 г. в размере 50% от чистой прибыли; Циан утвердил див. политику от 60-100% от чистой скоррект. прибыли; Самолет обновит див политику в середине 2025 г.

Отчеты за 3 квартал 2024 г. по МСФО: Магнит, ММК, Северсталь, X5 Retail Group, Фосагро, Т-Технологии, Роснефть

Если вы инвестируйте в акции и облигации РФ не пропустите следующие обзоры.

🔼Лучший рост недели:

Позитив (+5,2%)

Сургутнефтегаз преф (+2,6%)

Татнефть (+2,5%)

🔻Отрицательный рост недели:

Европлан (-12,0%)

Ozon(-7,1%)

ГМК НорНикель (-7,0%)

⭐Облигации.

Индекс гособлигаций RGBITR за эту неделю немного скорректировался и показал падение на 0,1% и составил 556,2 пункт. Рынок облигаций держится лучше акции. Сейчас доходность длинных ОФЗ составляет 17,32-17,44% ОФЗ 26244 (на 10 лет), ОФЗ 26243 (на 13 лет), коротких 22,17% (ОФЗ 26234). Сейчас я начал скупать рискованные облигации с доходностью 35-40% на срок 5-7 месяцев.

Свежие облигации: Simple Group (КС+4,5%), ГТЛК (25%), Томск (26,5%), Селектел (КС+4%), Новосибирскавтодор (29%)

Прошел сбор заявок на участие в размещении облигаций:

Монополия (ВВВ+) разместила облигации только на 260 из 300 млн. Выпуск на год с ежемесячным купоном 28%

• Рафт лизинг (ВВ; 52 место среди ЛК) перенес размещение на неопределённый срок. Изначальный ориентир КС+6%

•Второе успешное размещение ОФЗ за полгода: 29027 флоатер на 1 трлн

•Ультра (ВВ-) выкупила по оферте почти весь первый выпуск и вышла из тех.дефолта

На очереди следующие размещения:

Selectel (АА-) выпустил флоатер КС+4% с ежемесячными купонами на 2,5 года. На вторичке ниже номинала.

•ЕН+ Гидро (А+) планирует 2х-летний флоатер с ежемесячным купоном КС+5%. Только для квалов с мин. заявкой 1,4 млн.

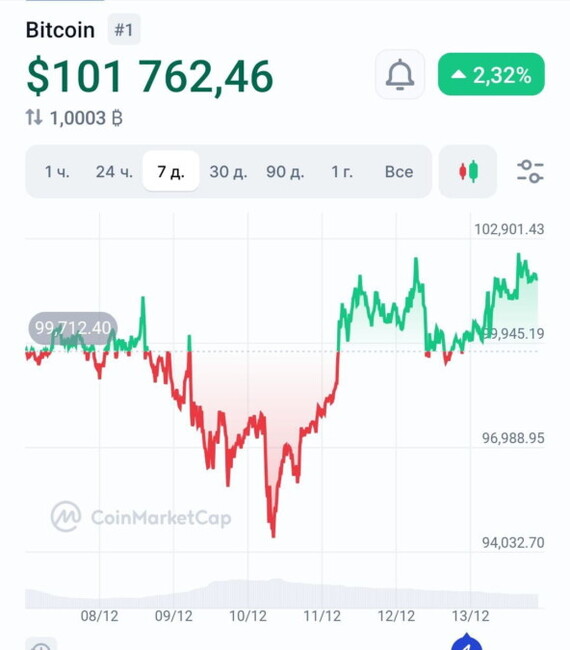

⭐Криптовалюта.

Главная криптовалюта показывает рост на 2,32% и составляет 101762 $ ( На фоне геополитики биткоин падал до 94000$, но выкуп был мгновенный).

Альт-сезон немного начал буксовать, но вы должны помнить, что не бывает роста без откатов. Держим все активы, награда будет высокой. Спекулятивный портфель показывает доходность в 34,01%, а портфель на 12 лет до 27,38%. Доминирование BTC 55,16% (+2,22%).

Индекс страха и жадности: 79 (-3 п) Сильная жадность.

Индекс альт-сезона: 65 (-19п) Нейтральная зона

🔼Лучший рост недели из ТОП-200 по капитализации:

BabyDoge +81.16%

Virtual +36.91%

AAVE +33.53%

🔻Отрицательный рост недели из ТОП-200 по капитализации:

ME -62.21%

ORDI -25.67%

LPT 16.97%

Сырьё

🔼Золото $2648 (+0.6%)

🔼Нефть (Brent) $74.3 (4.6%)

Валюта

$ 103.43 (0.0%)

€ 109.01 (-0.7%)

¥ 14.01 (-0.9%)

⭐Что еще интересного?

🔹Полюс предоставил обновленные параметры проекта «Сухой Лог» – крупнейшего проекта развития компании, капитальные затраты которого предварительно оцениваются в 6 млрд долл. Запуск первой линии фабрики намечен на 2028 г.

🔹Роснефть и индийская компания Reliance Energy заключили 10-летний контракт на экспорт нефти объемом 500 тыс. баррелей в сутки.

🔹ВТБ купил Почта банк.

🔹Инфляция в России в ноябре 2024 года составила 1,43% после 0,75% в октябре, 0,48% в сентябре, 0,20% в августе.

🔹Посмотрел облигации с доходностью 35-44% на срок до 7 месяцев, смотреть тут.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!