Лига Инвесторов

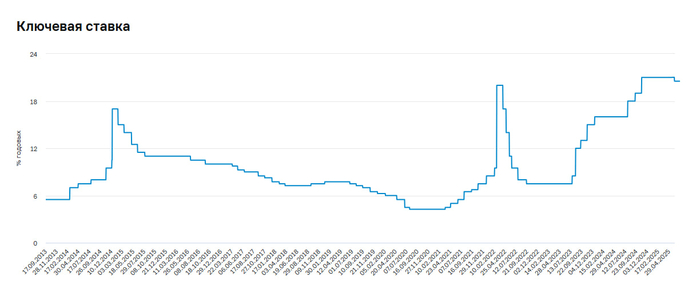

Ставка 20%: почему снизили и что на самом деле сказал ЦБ

Всё шло к этому. В прошлых разборах я уже писал (тык и тык): реальная ставка в районе 15%, инфляция ниже 4% SAAR, кредит замёрз, экономика остывает, банки не могут тянуть маржу — значит, ставку надо снижать. Вопрос был только когда. Ответ пришёл сегодня: ЦБ режет ключевую ставку на 1% — до 20%.

📉 Почему снизили:

Причины, которые нельзя игнорировать:

Инфляция? Снижается. За 8 недель — ниже нормы. По майским оценкам SAAR — около 4%.

Инфляция производителей и в ритейле — резко вниз.

Рост денежной массы замедлился в три раза.

Кредит остывает: бизнес почти не берёт, население — уходит в минус.

Экономика тормозит: ВВП в первом квартале — минус 1,3% к/к.

И всё это на фоне зверской ставки в 21%, которая уже душила больше, чем лечила.

Так что решение понижать — логичное. Я его ждал. Даже чуть раньше. И рынок ждал: ОФЗ прошли ралли, и я часть длинных бумаг закрыл на росте — потому что всё это было уже в цене.

📉 Что изменилось в риторике:

Сигнал остался нейтральным:

«Будем держать жёсткие условия столько, сколько потребуется. Снижение ставки зависит от устойчивости инфляционного замедления».

Но в пресс-релизе есть сдвиги, которые важны:

Инфляционное давление снижается, особенно устойчивое.

Влияние ставки на спрос становится всё более ощутимым.

Внутренний спрос начинает выравниваться, отрыв от «сбалансированного роста» сокращается.

Кредит активность — по-прежнему в минусе.

Ожидания населения — да, остаются высокими, но инфляция всё равно ползёт вниз.

Набиуллина была ожидаемо сдержанной, но сказала главное:

«Сегодняшнее снижение ставки не означает значимого смягчения ДКУ»

«Есть уверенность в устойчивости дезинфляционных процессов»

«Не исключаем паузы или даже повышения, если инфляция ускорится»

Это всё вербальные костыли, чтобы не дать рынку слишком обрадоваться. Классика. Ставку снизили — но, пожалуйста, не бейте флоатеры вверх на 2 фигуры за день.

📈 Что это значит для рынка:

ЦБ не закладывает сейчас серию агрессивных снижений.

Будут смотреть на инфляцию, на ожидания, на поведение бизнеса.

Но тренд задан: ставка идёт вниз, и это только начало цикла.

Инвесторам это даёт сигнал:

Флоатеры с высоким купоном — уже не такие безопасные, как были.

В фиксах — пора фиксировать, если вы в прибыли.

Новые размещения на ставке 20% — это уже не forever, а максимум 1–2 купона вперёд.

🧩 А теперь между строк:

– Обсуждалось три варианта: оставить, -0.5% и -1%.

– Выбрали самый мягкий. Это не героизм. Это потому что другого выбора уже не осталось.

– Но чтобы не выглядело, будто «ЦБ сдался» — на прессухе намекнули: если что, мы и поднять можем.

(Серьёзно? После 21% и заморозки кредитования? Ну-ну.)

🎯 Вывод:

ЦБ наконец признал, что ставка 21% — это уже проблема, а не решение. Снижение на 1% — это не разворот, это первый шаг назад от края.

Я считаю, дальше будет ещё. С осторожностью, с паузами, с угрозами про повышение — но будет.

Потому что реальная ставка всё ещё слишком высока, а экономика — слишком хрупкая, чтобы продолжать жёсткость.

А больше контента про облигации в моем тг-канале (ссылка в шапке профиля)!

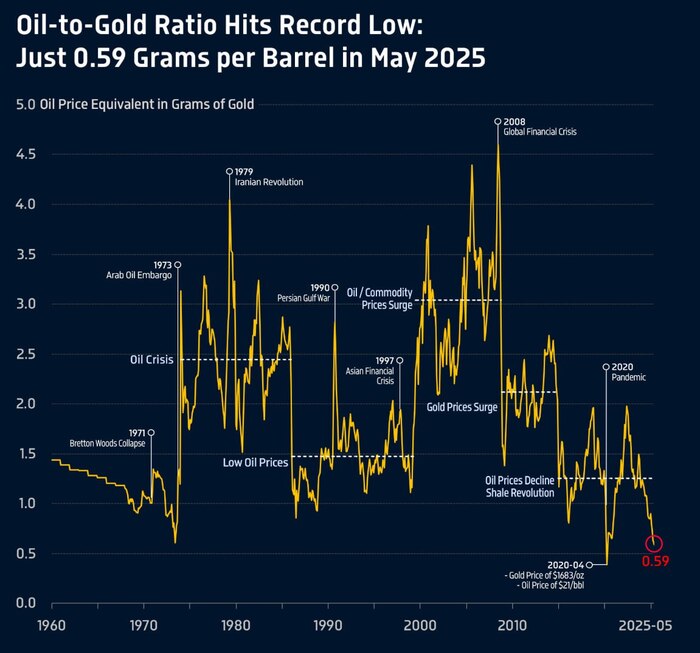

Верю в дальнейшее укрепление валюты. И речь здесь, разумеется, не о рубле

⚡️ Итак, ставка выбрана, ставок больше нет. Двадцать процентов — твердо и чётко.

📈 И пока российский фондовый рынок угрожающими темпами приближается к заветной отметке в 3000 пунктов, где он не бывал с тех самых наивных пор первых российско-украинских переговоров в Стамбуле, я продолжаю искать всё новые способы, чтобы отыграть еще только предстоящие движения.

☠️ Совершенно очевидно, что если так все и продолжится, то России скоро придет конец. И нет, выдыхайте: я не собираюсь призывать Вас идти на баррикады и свергать конституционный строй — не сегодня уж точно. Я это, скорее, про рубль, который помимо еженедельного обновления рекордов по относительной силе против доллара, попутно бьет отрезвляющим кулаком по отъевшейся морде федерального бюджета.

🔎 А что ждет нас дальше? Факт в том, что американские пошлины в размере 500% на всех желающих соприкоснуться с российской нефтью — неизбежность. Пошлины эти неизменно снизят экспортные объемы отечественного «черного золота», еще больше усложнят трансграничные расчеты и, в конечном счете, уменьшат предложение валюты во внутреннем контуре. С другой стороны, начавшийся сегодня процесс по смягчению денежно-кредитной политики Банком России рано или поздно реанимирует труп инвестиционной активности, что приведет к дополнительному давлению на курс — на сей раз, со стороны спроса.

💡 Принимая во внимание все вышеизложенное, я продолжаю пополнять свой инвестиционный портфель замещающими облигациями российских эмитентов: буквально вчера приобрел себе на ИИС свежий выпуск Инвест КЦ 001Р-01, который пока раздают по цене ниже номинала. И это все при трехлетнем сроке до погашения, отсутствии оферты/амортизации и 12-ой купонной доходности в долларах! Возможно, что такая щедрость связана с крайне сомнительной финансовой устойчивостью эмитента, отдающего до 5/6 всей выручки на погашение процентов по уже имеющимся кредитам (информация взята из МСФО отчета за 2024 год), однако даже так в качестве небольшой перчинки в консервативный облигационный портфель бумага смотрится очень неплохо.

🧷 Внимание же тех, кто предпочитает высокому заработку спокойный сон, я обращаю на квази-валютные облигации Полюса (эффективная доходность — 5,88%, до погашения осталось 3 года 11 месяцев), НОВАТЭКа (6,04%, 3 года 11 месяцев), Русала (4,91%, 2 года 2 месяца) и СИБУРа (6%, 3 года 2 месяца). Как видите, дефицитом имен рынок замещающих облигаций у нас не страдает. Двенадцатой доходности здесь, конечно, не предвидится, но и болей в сердце при очередном возрастании суммы в графе "расходы по процентам" Вы избежите.

👑 Понимаю, что в атмосфере, когда после решения по ставке растет буквально все, что не приколочено, может быть сложно внять моим словам, но на данный момент приобретение квази-валютного долга представляется мне лучшим инвестиционным решением по соотношению риск/потенциальная доходность из существующих на российском фондовом рынке.

Ключевая ставка 20%

ЦБ смягчил ставку до 20%, пояснив, что инфляционное давление начало снижаться.

«Текущее инфляционное давление, в том числе устойчивое, продолжает снижаться. Притом что внутренний спрос по-прежнему опережает возможности расширения предложения товаров и услуг, российская экономика постепенно возвращается к траектории сбалансированного роста»

«Банк России будет поддерживать такую жесткость денежно-кредитных условий, которая необходима для возвращения инфляции к цели в 2026 году. Это означает продолжительный период проведения жесткой денежно-кредитной политики. Дальнейшие решения по ключевой ставке будут приниматься в зависимости от скорости и устойчивости снижения инфляции и инфляционных ожиданий»

В принципе, хорошо, на мой взгляд. Единственное, что очень надеюсь, что в ЦБ не поторопились, и очень хорошо всё взвесили. Потому что это первое снижение ставки, за последние 3 года! Не хотелось бы опять разворот.

06.06.2025 Станислав Райт — Русский Инвестор

ЦБ понизил ключевую ставку с 21,00% до 20,00%

❗️Это стало первым снижением "ключа" за последние два года, ну а я впервые за долгое время угадал решение регулятора на сегодняшнем заседании ЦБ (лишь 23% из участвовавших в нашем опросе оказались в итоге правы).

▪️ЦБ убрал из пресс-релиза прогноз по инфляции на 2025 год (ранее ждал ее на уровне 7-8%).

▪️ЦБ, снизив ставку, оставил заявление без направленного сигнала по денежно-кредитной политики.

▪️Текущее инфляционное давление, в том числе устойчивое, продолжает снижаться!

▪️ЦБ по-прежнему ожидает возвращения годовой инфляции к таргету в 4% в 2026 году.

▪️ЦБ будет поддерживать жёсткость денежно-кредитных условий, необходимую для возвращения инфляции к цели в 2026 году.

▪️Безработица сохраняется на минимальных уровнях, но дефицит кадров по-прежнему снижается.

▪️Проинфляционные риски немного уменьшились, но все еще преобладают над дезинфляционными

❤️ Следующее заседание ЦБ намечено на 25 июля 2025 года, и мне сказали, что если этот пост соберёт 200 лайков и больше, то ключевая ставка будет ещё снижена! Но это не точно.

👉 Подписывайтесь на мой телеграм-канал про актуальные инвестиционные идеи на российском фондовом рынке!

20% ЦБ снизил ключевую ставку на 1 пункт

8 лучших облигаций с доходностью от 19% до 27%. Постоянный купон, рейтинг BBB- и выше

Продолжаем богатеть на купонах по облигациям. Сегодня рассмотрим 8 выпусков, в которых можно зафиксировать доходность больше 20% на 1,5-2 года. Погашения у всех облигаций в 2027 году.

В данном выпуске нет мусорных ВДО, но к рейтингу BBB стоит подходить осторожно, диверсификацию никто не отменял. Нет оферт, так что помечать календарь не придется, только записать дату погашения и стричь купоны.

❗️ Подборки облигаций, которые могут заинтересовать инвестора:

8 облигаций с фиксированным купоном выше 21% и доходностью до 27%, пошли смотреть!

💸 Глоракс 1Р3

● ISIN: RU000A10ATR2

● Цена: 106,6%

● Купон: 28.00% (23,01 ₽)

● Дата погашения: 21.01.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: BBB-

● Доходность к погашению: 25,67%

💸 РОЛЬФ БО 1Р7

● ISIN: RU000A10ASE2

● Цена: 102,5%

● Купон: 26.00% (21,37 ₽)

● Дата погашения: 21.01.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: BBB+

● Доходность к погашению: 27%

💸 Медицинский центр Поликлиника.ру БО-01

● ISIN: RU000A109MH5

● Цена: 103,5%

● Купон: 22.50% (18,49 ₽)

● Дата погашения: 11.09.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: BBB+

● Доходность к погашению: 22,2%

💸 Новые Технологии 1Р5

● ISIN: RU000A10BFK4

● Цена: 106,9%

● Купон: 23.25% (19,11 ₽)

● Дата погашения: 08.04.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: A-

● Доходность к погашению: 21,1%

💸 ВсеИнструменты.ру 1Р3

● ISIN: RU000A109VK0

● Цена: 106,6%

● Купон: 21.85% (17,96 ₽)

● Дата погашения: 13.04.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: A-

● Доходность к погашению: 19,4%

💸Джи-групп 2Р6

● ISIN: RU000A10B1Q6

● Цена: 105,8%

● Купон: 24.75% (20,34 ₽)

● Дата погашения: 28.02.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: A-

● Доходность к погашению: 22,8%

💸 Полипласт П02-БО-04

● ISIN: RU000A10BFJ6

● Цена: 102,7%

● Купон: 25.5% (20,96 ₽)

● Дата погашения: 08.04.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: A-

● Доходность к погашению: 25,8%

💸ЕвроТранс 1Р7

● ISIN: RU000A10BB75

● Цена: 101,8%

● Купон: 24.5% (20,14 ₽)

● Дата погашения: 31.03.2027

● Купонов в год: 12

● Тип купона: фиксированный

● Рейтинг: A-

● Доходность к погашению: 26,1%

По риторике некоторых весомых дядь в нашей экономике, имена называть не буду, но руководят Ростехом и Роснефтью, по их мнению ЦБ уже откровенно жестит со ставкой и со своим таргетом по инфляции, дешевых денег нет, долги растут, нужно входить в положение и что-то с этим делать.

Снижение ставки неминуемо, это лишь вопрос времени, но в любом случае, снижение будет происходить медленно, поэтому у инвесторов есть возможность зафиксировать неплохой купончик. Стоит понимать, что инфляция может сожрать и даже такую высокую доходность в рублях.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.