На волне оптимизма, ожидания переговоров и предстоящего ралли, надежд на скорое снижение ключевой ставки… мы хотим напомнить, как порой падают рынки. И почему стоит держаться подальше от плечей, быть осторожными с фьючерсами и стремиться к диверсификации. Хотелось написать, что при подготовке статьи ни один инвестор не пострадал. Но это не так

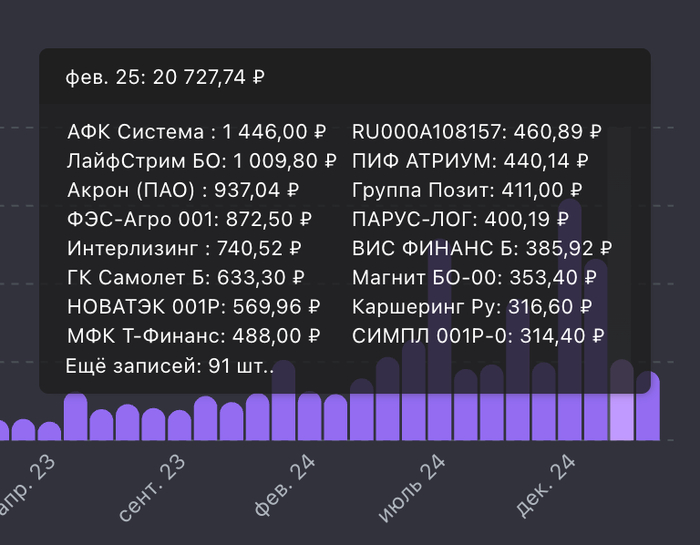

Взгляд из прошлого. У рынка короткая память. Турбулентный 2023 закончился декабрьским ралли. За 3 месяца

🔹СПБ биржа выросла почти в 3 раза

Это может затуманить разум и предположить, что в этот раз будет иначе. Не будет!

Когда мозг регулярно получает достаточно эндорфинов от поступательного роста - теряется бдительность. Внутренний риск-менеджер остается без права голоса, а сам инвестор уже в мыслях тратит деньги на отпуск, новую машину, квартиру, дачу. А если до заветной цели слишком далеко – почему бы не воспользоваться плечом от брокера?

И правда… а что может случиться? По опыту 2022 года – всё:

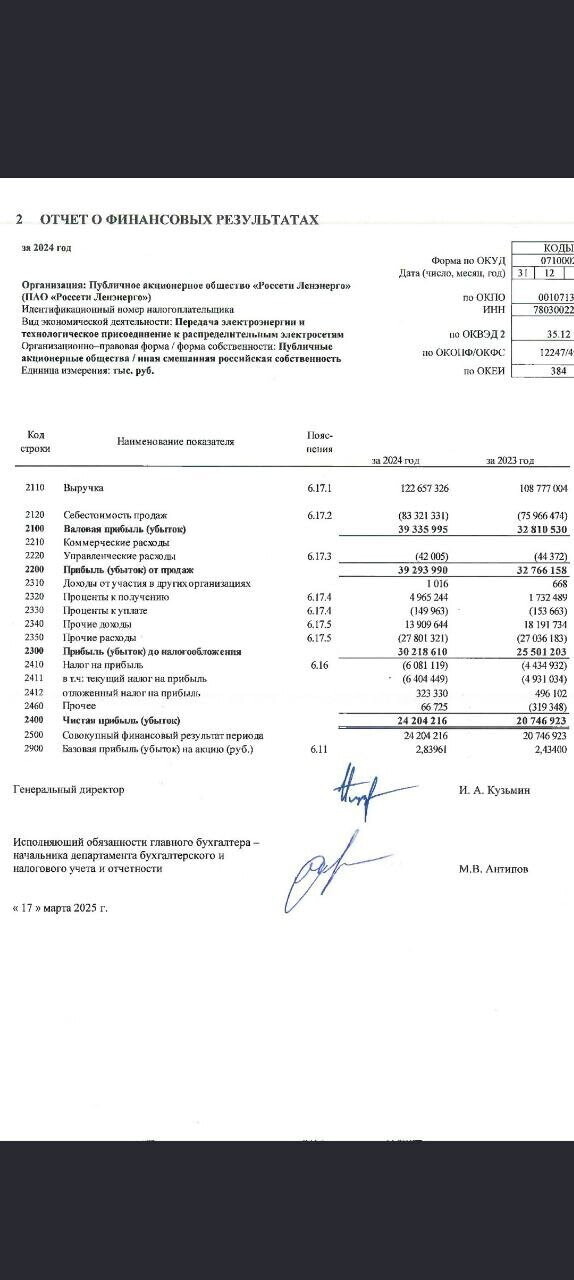

Fake news!

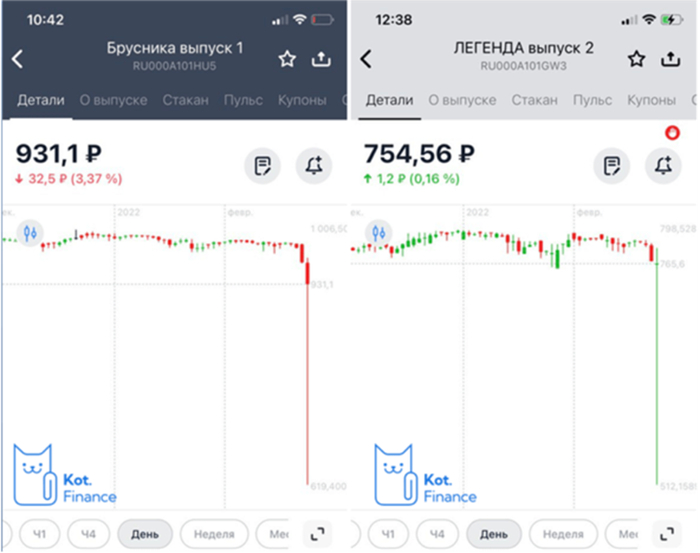

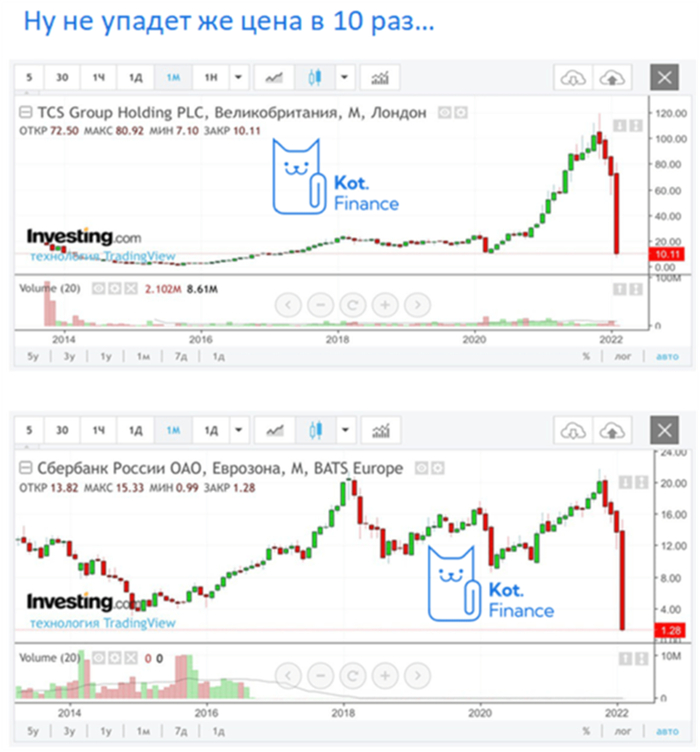

Правда, как оказалось, то, что называли фэйком – было не фэйком, а фэйком оказалось то, что преподносили, как правду. Вот такая вот игра слов. На графике показано, как «колбасило» индекс еще до СВО. А движения в отдельных бумагах легко могли достигать 10-15% в день. И это не глубокий эшелон. Это индексные бумаги.

Геополитика

У российского рынка акций всегда была премия за страновой риск. Т.е. наши акции были недооценены постоянно из-за так называемой политической стабильности. В одночасье страновой риск реализовался и все стали следить за новостями, 💩ссанкциями.

Не обвал, а обвалище

Бывают дни, когда -15% это еще неплохо, а -5% - так совсем хорошо. Давно ли вы помните такие ощущения? Была, кстати, и такая шутка, что зафиксирован отрицательный рост! Единственный в мире

Под закрытие большинство российских бумаг ушло в двузначное снижение. А внутри дня, цены на отдельные акции обваливались больше, чем на 50%.

Для наших друзей акциями дня были Сбербанк и Газпром. Когда еще так будет, что покупаешь днем ранее Сбер по 270, а следующим торговым днем брокер сам закрывает твою позицию по 135. «ну не сложится же она в два раза» думал инвестор, который брал на плечи.

Ну облигации то защитный актив?

Как бы ни так… Когда на рынках обвал, срабатывает принцип домино:

- группа инвесторов теряет деньги

- брокер требует довнесения залога (margin call)

- инвестор распродает немаржинальные позиции (они же неликвидные), вызывая еще большее падение.

Чем менее ликвидные облигации – тем более нервные были торги. В целом, неплохо себя чувствовали облигации, входящие в ломбардный список и ОФЗ. Ликвидность из второго эшелона ушла на несколько дней

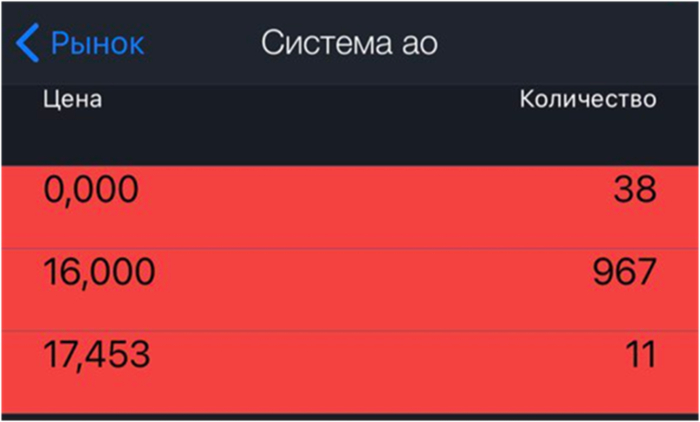

Отсутствие покупателей

Картинка шутка, ведь за ноль кто-нибудь бы купил. Это премаркет. 06:56.

А если серьезно, то покупателей и правда может не быть. Совсем. Ни одной заявки на покупку. Цена на планке. Час, чтобы остыть всем участникам, и новые минимумы.

Отказ всех систем

24 февраля впервые увидел, как приложения всех брокеров не работают. Заявку не выставить с телефона, с голоса вместо 10 секунд ожидания – трейдер не берет трубку часами – такая очередь. Все менеджеры успокаивают клиентов с маржинальными позициями. А совершить сделку можно только в старом добром Quik. Но и он часто переподключал серверы. Железо тоже не выдержало стресс тест.

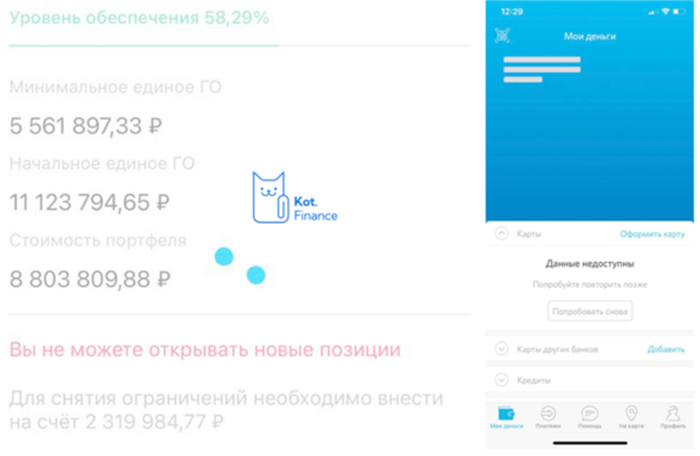

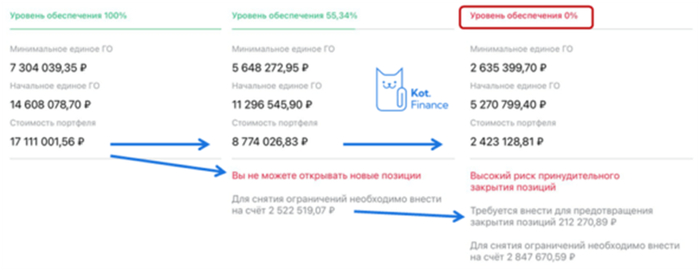

Margin Call

Если вы смелый, ловкий, умелый, то рано или поздно, узнаете, что можете пользоваться маржинальным кредитованием. Брокеры честно говорят, что кредит удваивает прибыль, как и потери. Но далеко не все пишут, что ставки обеспечения могут меняться. Что это значит?

Утром брокер говорит, что готов на покупку Сбербанка дать 5 кредитных рублей на каждый рубль собственных (1:5). Но при падении, это соотношение может поменяться вплоть до 1:3, или даже 1:1. Это значит, что помимо прямых потерь, инвестор вынужден продавать акции в убыток. Даже если цена вернется – инвестор все равно не восполнит свои потери.

Расписки

Российские компании, которые торговались в иностранной юрисдикции– моментально оказались под риском блокировки. Одни и те же ценные бумаги, торгующиеся на разных биржах моментально перестали коррелировать. Страх захватил рынки

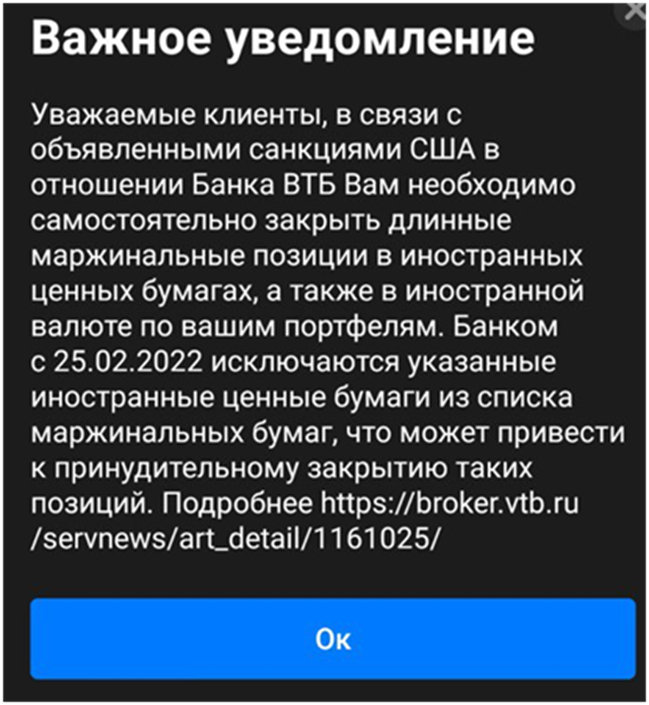

Инфраструктурные риски

В период нестабильности, активы, номинированные в долларах помогали уравновесить риск и держать портфель на плаву. Всегда. Кроме 2022 года. Включение банка ВТБ в SDN list привело к целой куче проблем, которые часть инвесторов расхлебывает до сих пор.

Долг перед брокером

Несмотря на то, что брокер предпринимает целый ряд мер, зачастую излишних, чтобы предотвратить отрицательный баланс средств клиента… В феврале 2022 года падение было на столько существенным, на столько стремительным, что при крупной позиции «в плечах» можно было остаться в долгах перед брокером.

Это произошло потому, что распродажа активов могла быть на самом дне. Искренне сочувствуем тем, у кого так вышло.

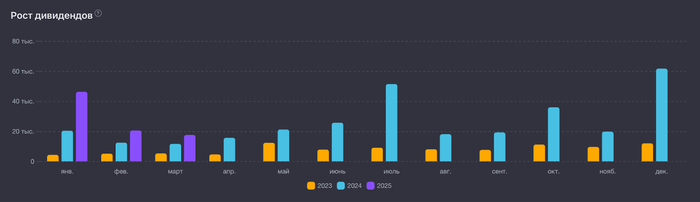

Скриншот – Alenka Capital

24 февраля 2022 года однозначно войдет в историю российского фондового рынка, как один из самых страшных торговых дней, который по своей кровожадности переплюнул даже 1998 и 2008 годы.

Но нельзя забывать и другие памятные дни:

Так что же делать?

1. Не брать плечи. Совсем. Никогда. Ни на рубль. Ни на час. Этот совет не позволит вам заработать по чуть-чуть 100 раз, но в сто первый неудачный раз – сохранит ваши деньги.

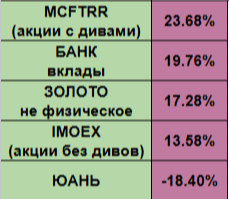

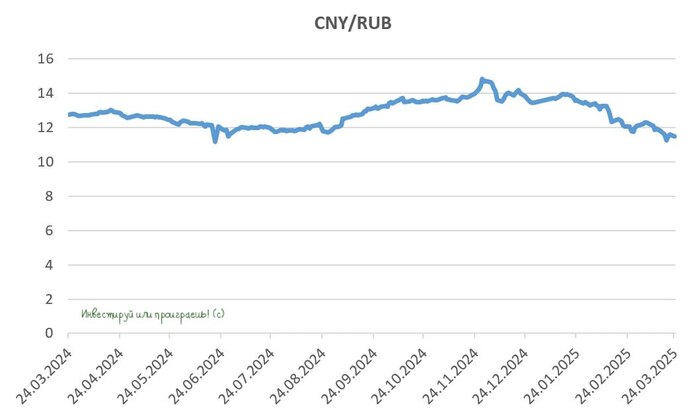

2. Диверсификация. Мы часто моделируем сценарии, строим стратегии, но стоит признать: мы не знаем будущего. Это значит, что должны быть готовы ко всему. Именно поэтому, даже если вы на 100% уверены в компании – диверсифицируйте, ограничьте долю. Даже если вы точно знаете, что доллар вырастет – не играйте ва-банк. Поверьте, никто из профессионалов не ждал доллар по 50 в 2022.

3. Ликвидность. Часть портфеля (10-15%) всегда должна быть в высоколиквидном инструменте. Это значит, что вы должны иметь возможность моментально превратить позицию в деньги. Вы сможете купить классные активы на панике, это сгладит колебания портфеля. Для ликвидности отлично подходят краткосрочные облигации (не 12-месячные, а 1-2-3), ОФЗ, или накопительные счета. Из фондов ликвидности может уйти маркет-мейкер (в 2022 так было), и продать пай можно будет лишь с существенным дисконтом.

Для тех, кто хочет вспомнить ощущения паники – посмотрите фильм Уолл Стрит 2: Деньги не спят. Каждый раз, когда в середине фильма 🔔 – мы лезем проверять, все ли хорошо на бирже

Читайте нас в канале Кот.Финанс