Балтийский лизинг - универсальная лизинговая компания, специализирующаяся на предоставлении в лизинг автотранспорта, спецтехники и различных видов оборудования предприятиям малого и среднего бизнеса. Головной офис расположен в Санкт-Петербурге.

Параметры выпуска Балтийский лизинг БО-П19:

• Рейтинг: ru AА- от Эксперт РА, АА-(RU) от АКРА

• Объем: не более 3 млрд рублей

• Купон: не выше 18,00% годовых (YTM не выше 19,56% годовых)

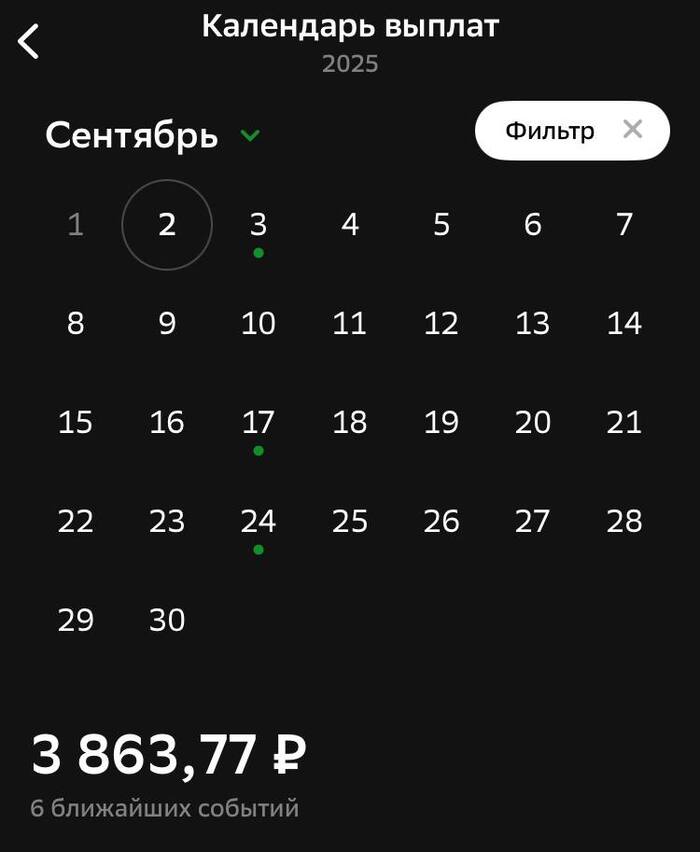

• Периодичность выплат: ежемесячно

• Амортизация: по 33,00% в даты выплаты 12 и 24 купонов, 34,00% в дату выплаты 36 купона.

• Дата сбора книги заявок: 09 сентября

• Дата размещения: 12 сентября

📍 Финансовые результаты МСФО за 1 квартал 2025 года:

• Лизинговый портфель – 158,2 млрд руб. (+11% г/г);

• Чистые инвестиции в лизинг – 158,8 млрд руб. (+10% г/г);

• Чистая прибыль – 1,5 млрд руб. (-5% г/г);

• Чистый долг – 143,9 млрд руб. (+13% г/г);

• Чистый долг / Собственные средства – 5,1x (ранее 5,8x).

Если чуть подробнее, то доходы от процентов растут: За последний год компания заработала на процентах 12,8 млрд ₽ (+42% к прошлому году). Вывод: высокие ставки помогли компании получить больше доходов.

Но расходы на проценты растут ещё быстрее: В 2024 году процентные расходы 5,88 млрд ₽ (+79% за год). Вывод: компания платит больше за заёмные деньги, чем раньше.

Резервы на плохие кредиты выросли в 5 раз: Сейчас резервов 660 млн ₽ (было намного меньше). Пока это не критично (всего 2,4% от капитала), но сигнал тревожный.

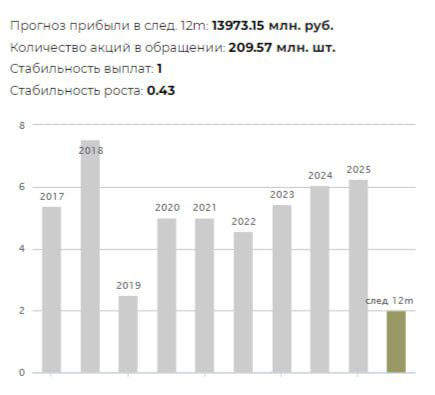

Прибыль снижается: Чистая прибыль 1,52 млрд ₽ (-27% к прошлому году).За весь 2024 год — 6,22 млрд ₽ (+17%), но рентабельность падает. Вывод: компания зарабатывает больше, но тратит ещё больше, поэтому прибыль сокращается.

Денег на счетах стало больше: 13,5 млрд ₽ против 4,63 млрд ₽ год назад. Капитал вырос до 27,9 млрд ₽ (+27%).

Компания в целом держится, но есть риски. Если расходы продолжат расти быстрее доходов, прибыль может упасть ещё сильнее.

В настоящее время в обращении находятся 12 выпусков биржевых облигаций на 68 млрд рублей:

• Балтийский лизинг БО-П16 $RU000A10BJX9 Доходность: 18,89%. Купон: 22,25%. Текущая купонная доходность: 20,73% на 2 года 8 месяцев, ежемесячно. Имеется амортизация: по 11% в даты выплат 12-го, 15-го, 18-го, 21-го, 24-го, 27-го, 30-го, 33-го купонов, 12% в дату выплаты 36-го купона.

• Балтийский лизинг БО-П11 $RU000A108P46 Флоатер. Купон: КС+2,3% на 1 год 9 месяцев, ежемесячно.

📍 Похожие выпуски облигаций по параметрам:

• Брусника 002Р-04 $RU000A10C8F3 (23,14%) А- на 2 года 11 месяцев

• ВИС ФИНАНС БОП09 $RU000A10C634 (17,76%) А+ на 2 года 10 месяцев

• ВУШ 001P-04 $RU000A10BS76 (19,47%) А- на 2 года 9 месяцев

• Группа Позитив 001P-03 $RU000A10BWC6 (15,83%) АА- на 2 года 7 месяцев

• Селигдар 001Р-04 $RU000A10C5L7 (18,47%) А+ на 2 года 4 месяцев

• Делимобиль 1Р-03 $RU000A106UW3 (20,65%) А на 2 года

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (19,72%) А на 1 год 10 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,30%) А- на 1 год 10 месяцев

• АФК Система 002P-02 $RU000A10BPZ1 (17,31%) АА- на 1 год 8 месяцев

• Полипласт П02-БО-05 $RU000A10BPN7 (19,05%) А- на 1 год 8 месяцев

Что по итогу: У эмитента все выпуски облигаций с амортизацией, что не позволяет зафиксировать высокую доходность на весь срок. Намеченная тенденция на снижение долговой нагрузки это хороший сигнал, но риски отрасли, никто не отменял.

Текущее предложение, по своим условиям копирует выпуск июля Балтийский лизинг БОП18$RU000A10BZJ4, который был размещен под 19% и сейчас торгуется с небольшой премией.

Покупка имеет смысл лишь в том случае, если итоговый купон установят на максимальном уровне 18%. В иной ситуации более рациональным решением будет покупка уже торгующегося бумаги БО-П18.

✅️ На еженедельной основе делаю обзор своих публичных стратегий, так что подписывайся на канал, чтобы ничего не пропустить. Всех благодарю за внимание и поддержку постов.

'Не является инвестиционной рекомендацией