Полипласт снова с нами: долларовый купон 12,5%, но не многовато ли долгов?

Условия размещения

Эмитент: АО «Полипласт»

Выпуск: ПО2-БО-09

Номинал: $100

Объем: от $20 млн

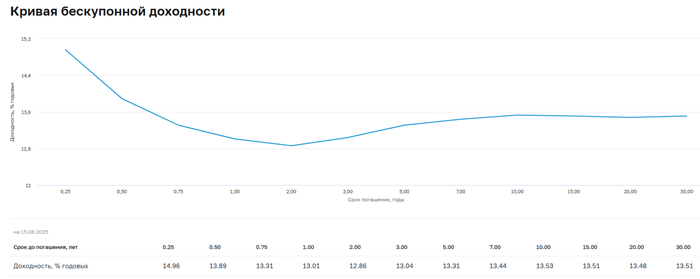

Купон: до 12,5% годовых (YTM до 13,24%)

Срок: 2,5 года

Выплаты: ежемесячно

Амортизация/оферта: нет

Рейтинги: A (АКРА, август 2025), A- (НКР, ноябрь 2024)

Сбор заявок: до 19 августа

Размещение: 21 августа 2025

Расчёты: в рублях по курсу ЦБ на дату выплат

Кто такой Полипласт

Крупнейший в РФ производитель химических добавок, системообразующее предприятие, играющее не только на внутреннем рынке, но и в более чем 50 странах. Контролирует около 70% российского рынка пластификаторови 25% мирового производства нафталинсульфонатов.

В структуре холдинга — 8 заводов, 4 научно-технических центра и более десятка модификационных центров. Более половины сырья — собственного производства, что снижает зависимость от поставщиков.

Но главное — компания штампует облигации с бешеной скоростью. Это уже третий валютный выпуск за лето и восьмой (!) в 2025 году.

Что в отчетности

Полипласт пока не выкатил аудированные цифры за 1П25, но предварительные данные есть:

Выручка: 94 млрд ₽ (+62,7% г/г). За 2024 год — 139 млрд ₽ (+115%).

EBITDA: 23,6 млрд ₽ (+69% г/г), рентабельность около 25%.

Чистая прибыль: 5,4 млрд ₽ (+9% г/г). Скромнее выручки — подвели процентные расходы.

Чистый долг/EBITDA: 4,25х (годом ранее — 4,26х). То есть долг растёт, но и прибыльность пока не отстаёт.

Свободный денежный поток — практически ноль, всё уходит на капзатраты и обслуживание долга.

Компания активно тратится: строит, скупает активы (например, санаторий в Ялте), вливает в R&D. Всё это — заёмными средствами.

Вопросы к устойчивости

Долгов много. В конце 2024 года на счетах было 11 млрд ₽ при краткосрочных обязательствах в 115 млрд. Часть завязла в дебиторке.

Рентабельность падает. Прибыль не поспевает за ростом долга. Маржа по чистой прибыли — всего 5,7% против 8,6% годом ранее.

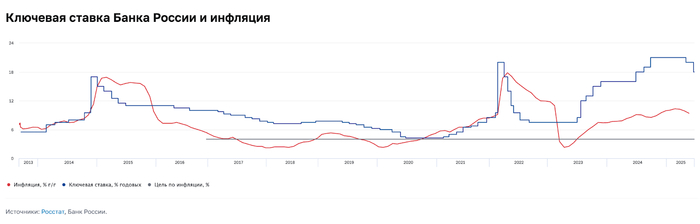

Зачем так часто занимать? Ответ простой: пик инвестиций в 2024–2025, перекредитовка и восстановление ликвидности. АКРА верит, что с 2026 года FCF станет положительным. Но это прогноз, а не гарантия.

Сильные стороны

Лидер рынка с огромной долей внутри страны и заметной позицией в мире.

Диверсификация: крупнейший продукт даёт лишь 22% выручки.

Рост экспортной выручки: с 20% в 2024 году до ожидаемых 35% в 2025-м.

Рейтинг «А» от АКРА, подтверждённый буквально на днях.

Слабые стороны

Взрывной рост долговой нагрузки, при этом свободного кэша мало.

Очень низкий FCF, всё уходит на обслуживание долга и капзатраты.

Отсутствие премии к риску: 12,5% в валюте звучит вкусно, но для компании с такими аппетитами по долгам хотелось бы чуточку больше.

Риск, что пик инвестиций затянется, и в 2026 FCF «не приедет».

Вывод

Полипласт снова предлагает один из самых «жирных» купонов на рынке валютных облигаций. Формально — перед нами крупный, прибыльный, системообразующий бизнес с сильными позициями и высоким рейтингом.

Фактически — это история агрессивного роста на долгах. Пока рынок и рейтинговые агентства верят, но баланс компании становится всё более натянутым.

Так что перед инвестором выбор простой:

Хотите валютную доходность и готовы к рискам — Полипласт ваш вариант.

Предпочитаете спать спокойно — лучше поискать долларовые облиги поспокойнее.

А больше информации об облигациях можно найти в моем тг-канале "Бондовичок" - ссылка в шапке профиля!