Хэдхантер: брать ли акции под рекордные дивиденды?

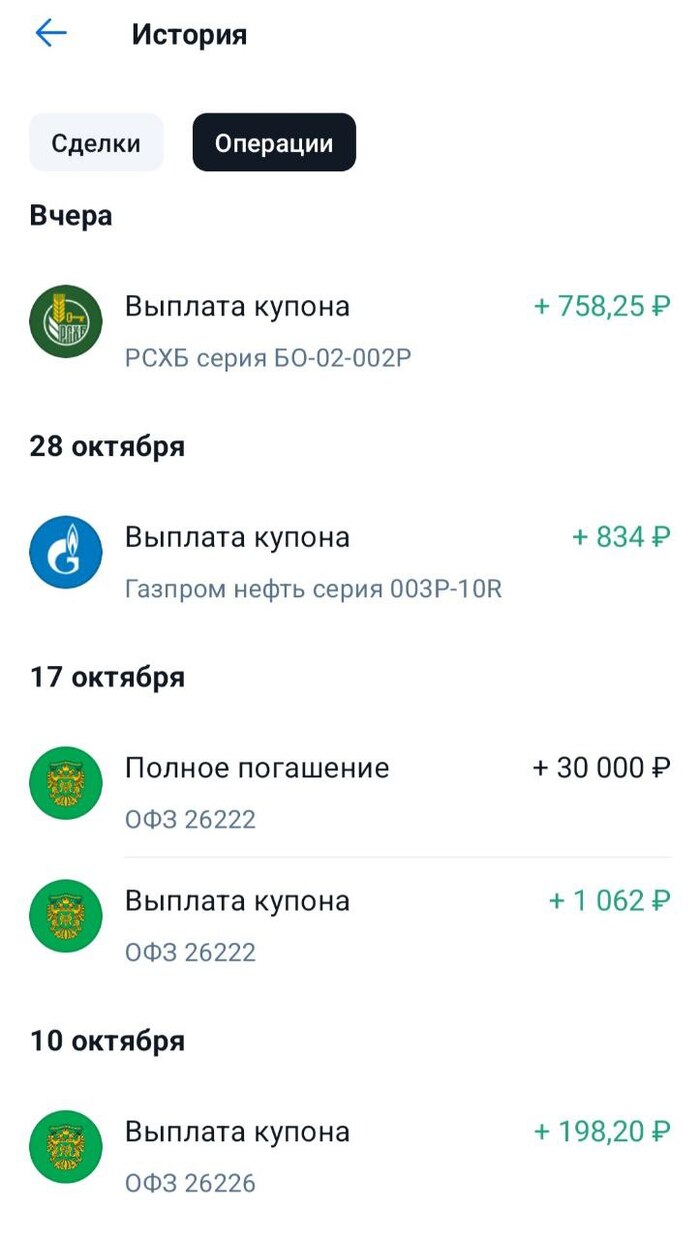

СД Хэдхантера рекомендовал рекордные дивиденды: 907 рублей на акцию. На момент объявления дивидендная доходность составила более 22%. Теперь ждём собрания акционеров, чтобы дивиденды одобрили: оно состоится 6 декабря.

Последний день для покупки акций Хэдхантера перед дивидендами – 16 декабря (если одобрят).

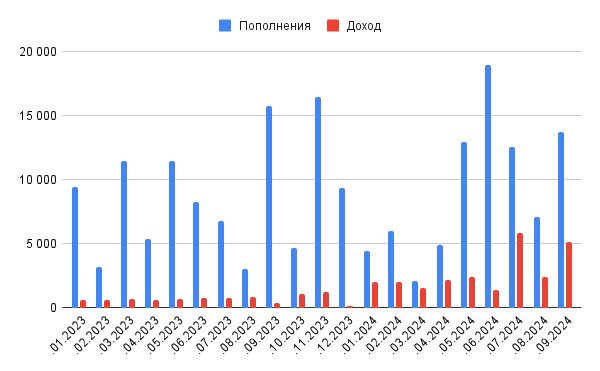

Но нужно учитывать, что это разовая выплата, т.к. компания делится нераспределённой прибылью. Дальше дивидендов будет меньше. Насколько? Постараюсь спрогнозировать.

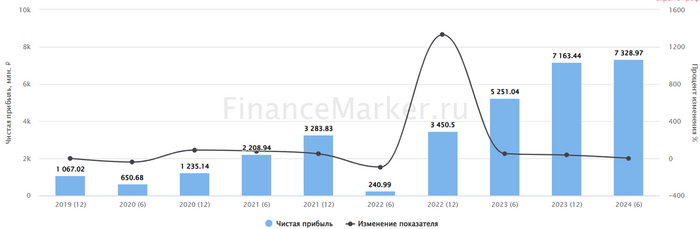

Расчётная прибыль за 2024 год составит 14,5 млрд рублей, за 2025 год (если у компании всё пойдёт по плану) – около 18-20 млрд рублей, за 2026 – 22-24 млрд рублей. Возьмём за базовый сценарий 19 млрд в 2025 и 23 млрд в 2026 году.

Хэдхантер принял новую дивидендную политику, согласно которой будет выплачивать от 60% до 100% скорректированной чистой прибыли по МСФО.

Я не знаю, включены ли дивиденды за 1 полугодие 2024 года в объявленные дивиденды – скорее всего, да, т.к. обещанный спецдивиденд должен был составить 500-700 рублей, а по факту выплата выше. За 1 полугодие 2024 года компания заработала 142 рублей на акцию, т.е. в принципе цифры бьются. Поэтому возьмём за базовый сценарий, что дивы за 1 полугодие будут выплачены в декабре, а в 2025 году компания доплатит за 2 полугодие ещё примерно 140-150 рублей.

За 2025 год потенциальные дивиденды при распределении 60-100% чистой прибыли составят 225-375 рублей, за 2026 – 272-454 рублей, что даёт, соответственно, форвардную дивдоходность 5,5-9,15% за 2025 год и 6,63-11% за 2026 год.

Кажется, не сильно много, но Хэдхантер – быстрорастущая компания, является бенефициаром кризиса рынка труда (причём она зарабатывает одинаково хорошо как при сильной безработице, так и при её отсутствии), и главное в ней – рост капитализации. А дивиденды – приятное дополнение.

🔖 Я считаю целевой стоимость акций Хэдхантера в 5000 рублей – это уровень, к которому мы могли бы подобраться при нормальной рыночной конъюнктуре.

Входить ли в акции Хэдхантера сейчас, перед рекордными дивами? Ну, во-первых, входить надо было раньше – я ещё с лета твердил, что ХХ – одна из лучших дивидендных идей этого года. Во-вторых, это зависит от ваших целей и задач.

✔️Если вы хотите прямо сейчас, грубо говоря, «срубить бабла» − скорее всего, не стоит, т.к. поезд ушёл. Гэп после дивидендов будет глубокий и беспощадные, форвардные дивиденды не достигают двузначной доходности, а значит акции будут под давлением вне зависимости от качества бизнеса (мы это видим, например, на примере Евротранса – бизнес растёт, а акции падают).

✔️Если хотите сыграть в долгосрочную историю, то можно заходить и сейчас, но нужно быть готовым морально к гэпу и тому, что он, возможно, очень долго не закроется. Возможно, чисто психологически проще будет заходить на перспективу уже после гэпа, когда акции «очистятся» от дивидендов. Но если прицел прям реально долгосрочный – лет 5 или 10, то можно заходить и по текущим, с последующим добором позиции после дивгэпа (можно даже усреднить позицию на сумму пришедших дивидендов).

А вы держите акции Хэдхантера? Пишите в комментариях!

P.S. Друзья, я веду свой блог на разных площадках. Ссылка на телеграм канал и сайт есть в шапке профиля.

Повторю их для Вашего удобства:

Моя телега здесь

Сайт здесь

Дзен здесь