Безумие ЦБ, ключ 19%, рынку конец. Сколько теперь стоит ипотека? Дивиденды, крипта, облигации и другие новости. Воскресный инвестдайджест

Задраить люки, убрать перископ, погружение продолжается! ЦБ подтвердил опасения граждан и влупил ключевую ставку 19%. Рубль при этом ведёт себя так, будто ничего не происходит. Сколько теперь стоит ипотека по рынку и насколько упал спрос? Кто заплатит дивиденды? Эти и другие новости в дайджесте смело можно читать даже натощак, аппетит не перебьётся, го!

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Доллар топчется на месте

Доллар продолжает топтаться на месте. Курс за неделю немного снизился 90,34 → 89,99 руб. за доллар (курс ЦБ немного поднялся 90,82 → 90,93). Юань 12,62 → 12,76 (ЦБ 12,53 → 12,71).

Можно посмотреть на свежие бонды ФосАгро в юанях. Не верите в сильный рубль? Вот ещё долларовые облигации Русала, Полюса и Новатэка, юаневые облигации ГТЛК, Акрона и Русала.

Дно не пробито!

Индекс Мосбиржи не смог пробить дно, а наоборот от него оттолкнулся. Рынок заранее заложил повышение ключевой ставки до 20%, так что 19% переварил ростом.

Итоговое изменение IMOEX за неделю с 2 632 до 2 678. Но глава ЦБ пригрозила поднятием ставки выше, так что давление остаётся.

Долларовый РТС вырос с 920 до 925! Это не просто низко, это пипец как низко. Впрочем, не факт, что не может быть ниже.

Кроме ключевой ставки на индекс давят снижающиеся цены на нефть. Без ослабления рубля сложновато будет получить нефтяные сверхдоходы.

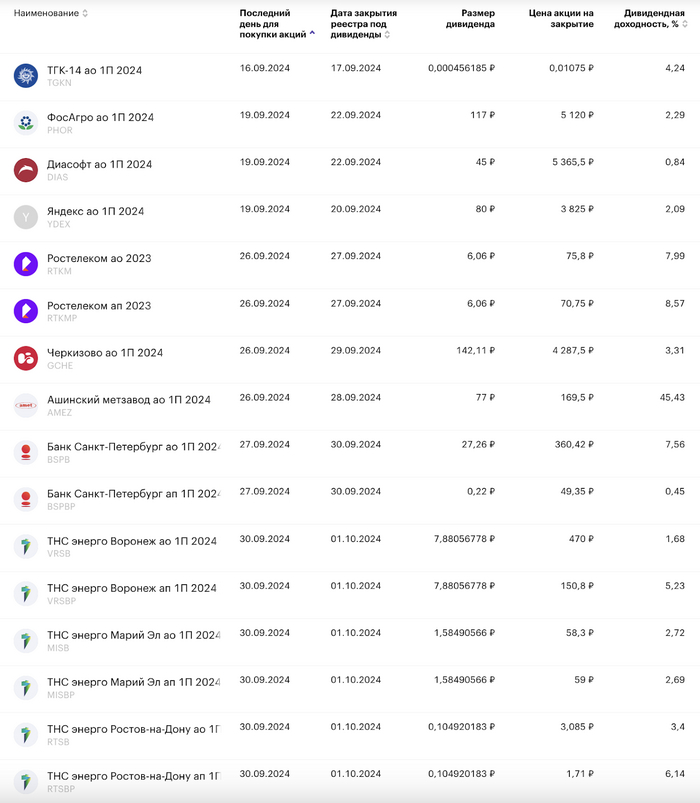

Дивиденды

Отсеклась Северсталь, скоро отсекутся ММЦБ, ТГК-14, ФосАгро, Диасофт и Яндекс. Продолжаем богатеть на дивидендах. Готовлю лопату, чтобы грести деньги от Северстали, Яндекса, Диасофта, ФосАгро, Ростелекома, Татнефти, ГПН, Алросы, Новатэка. В сентябре лопата нужна поменьше, в октябре — побольше. Дивдоходности при нынешних уровнях хорошие, но им далеко до облигаций и депозитов.

Ближайшие дивиденды:

Полезное про акции и дивиденды:

Если богатеете на дивидендах, не пропустите новые дивидендные обзоры.

Облигации

Высокая ключевая ставка? Значит пора размещать облигации.

Разместились/собрали заявки: Ростелеком, Камаз, СФО РЛО, Русал, ФосАгро, НКНХ. Не участвовал, покупал старые фиксы.

На очереди: ФосАгро CNY, Т-Банк, АФ-Банк, МСП, Рольф, Лазерные системы, Саха, Алроса, ГПБ, Дом РФ, ВИС и другие. Пока что подал заявки на Т и Рольф. Скоро будет ещё много интересных выпусков, не пропустите.

Индекс RGBI снова упал на дно, изменение 104,83 → 103,27. Я продолжаю покупать длинные ОФЗ. Флоатеры и корпоративные фиксы тоже покупаю. Подъём ставки был отработан заранее, так что без неожиданностей.

Полезное про облигации:

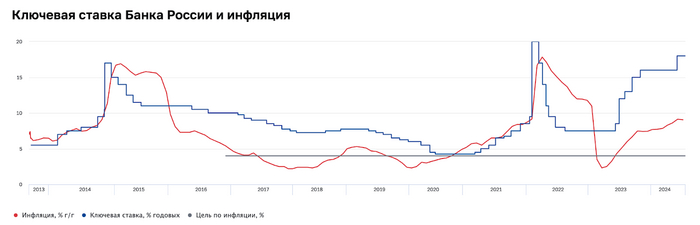

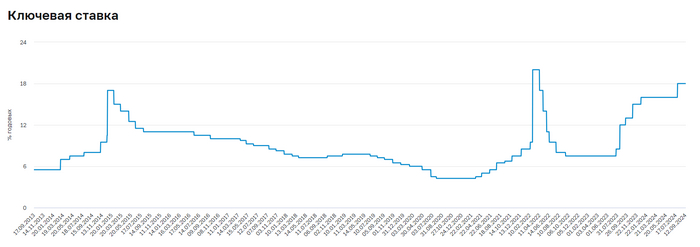

Ключевая ставка 19%

Ракета продолжает взлетать. Так вышло, что внутри ракеты только ключевая ставка. Год назад её подняли до 16%, тогда казалось, что это офигеть как много, и выше уже не нужно. Эльвира Сахипзадовна считает, что нужно. Инфляция не снижается, бла бла бла, нужна жёсткая ДКП. Безумие? Вполне вероятно. Рынку конец? Ну уж точно ничего хорошего.

Инфляция испугалась и теперь точно снизится. Это по мнению ЦБ. Пока что видно, что из-за дорогих денег компании вынуждены поднимать цены, чтобы переложить рост процентных расходов на покупателей. Да и инфляция-то не похожа на обозначенные ЦБ 9%. Судя по всему, ближе к 15–17%. Интересное развлечение, а главное — никто не знает стоп-слово.

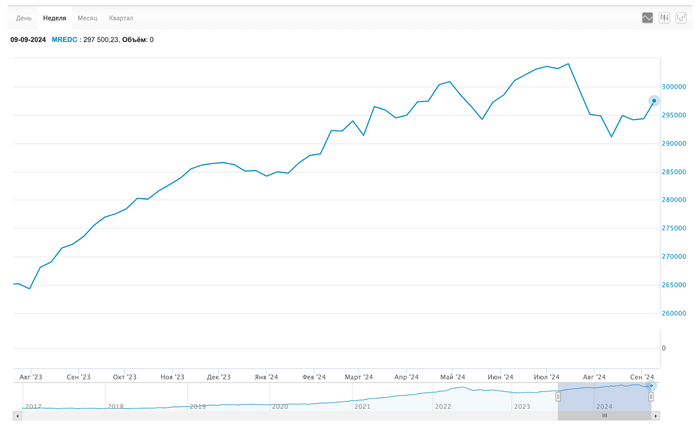

Недвижимость подорожала перед повышением ключа

Индекс MREDC вырос с 294к до 297к за метр (максимум был 304к). Перед повышением ключа застройщики просекли, что нужно подзаработать.

В целом, с марта 2024 года недвижка ходит по коридору. Спрос на жилищные кредиты сокращается на фоне отмены льготной ипотеки на новостройки, ужесточений по другим программам и перехода на рыночные ставки. В августе выдача ипотеки в России упала на 56% относительно августа 2023 года — до 375 млрд.

Текущие ставки по ипотеке — от 21% и выше

По данным Дом РФ на 8 сентября, средняя рыночная ставка по ипотеке в топ-20 банков на новостройки составляла 20,88% годовых, на вторичное жилье — 20,84%. Год назад ставки были на уровне 13–14%. После повышения взят курс на контент 21+.

Биткоин всплывает, эфир — нет

После провальных дебатов товарища Трампа с товарищем Харрис биткоин вернулся к росту. Ну да там всё истерично, это нормально. Сейчас нацелился снова на 60к. Мой криптопортфель вырос с 1300 до 1370 долларов.

Эфир относительно биткоина чувствует себя очень плохо, за счёт него мой портфель испытывает трудности глубоководного погружения.

Что ещё?

Цена золота впервые в истории превысила $2600 за унцию

Нефть ниже $70

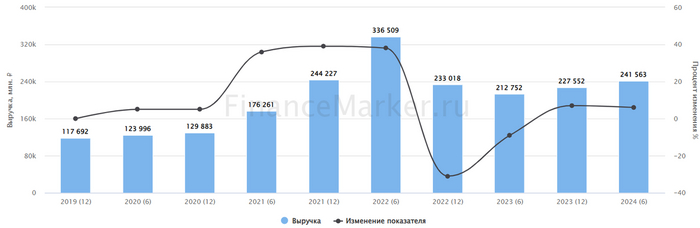

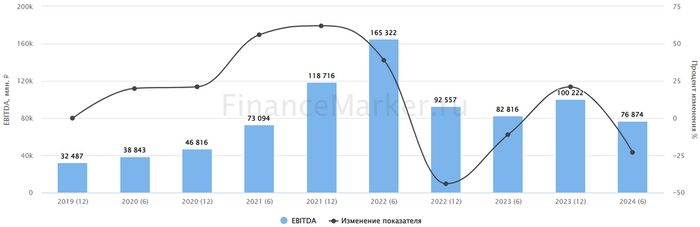

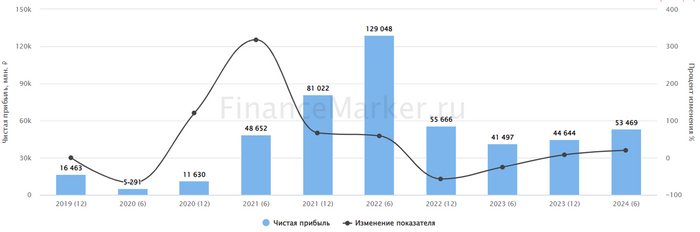

Сбер хорошо отчитался. Зелёная кэш-машина

Русагро не хочет переезжать с Кипра

Минфин разместил ОФЗ на 100 ярдов

Залистился хомякоин. Кто там сколько себе натапал?

Globaltrans объявил о выкупе расписок и делистинге с Мосбиржи

Средняя ставка в топ-10 банков выросла до 17,63% годовых по данным ЦБ. Так-то, в зависимости от срока и банка есть и 20–21%

Индекс Мосбиржи будут рассчитывать в юанях

СПБ Биржа запустила торги 85 российскими акциями (зачем?)

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.