Эффект латте

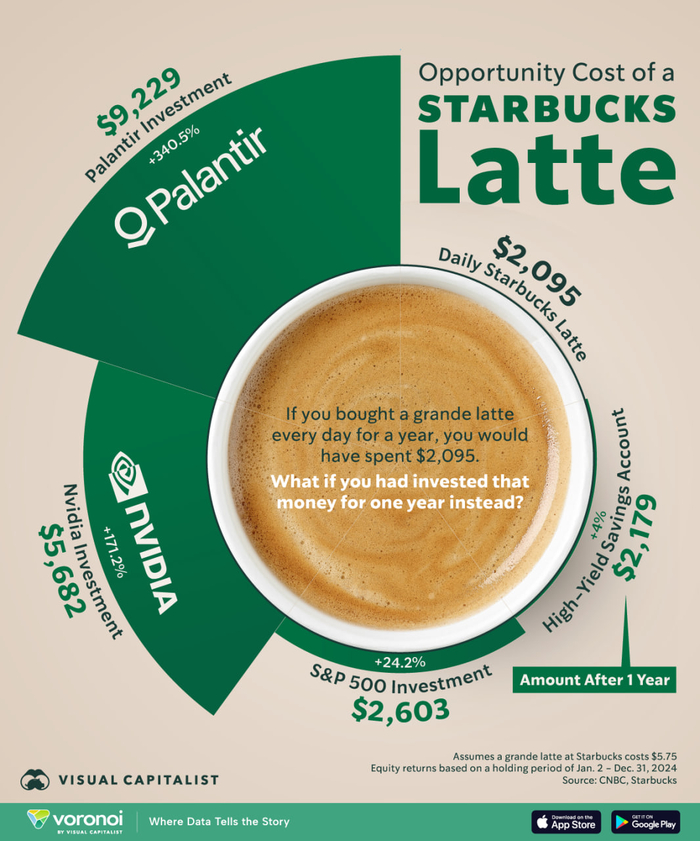

Среди инвесторов довольно популярна тема кофе-инвестиций, когда человек отказывается от пресловутого стаканчика кофе с собой и инвестирует эти средства, а потом, через 100500 лет становится миллионером (на самом деле нет).

Как подсказали коллеги, автор идеи американский финансист Дэвид Бах, а сама концепция получила название - "Эффект латте", о которой он в 2005 году написал целую книгу «Миллионер — автоматически».

Идея заключается в том, что отказ от мелких ежедневных трат (например, на чашку кофе) и систематическое инвестирование сэкономленных средств могут привести к значительным накоплениям в долгосрочной перспективе.

Если откладывать каждый день по 5 долларов, через месяц можно сэкономить 150 долларов. Если продолжить откладывать эту сумму и инвестировать сэкономленные средства по ставке 10% годовых, то через 40 лет можно накопить почти миллион долларов.

В книге Бах приводит историю девушки, которая тратила около $11 в день на кофе, шоколад и другие мелкие покупки. Он предложил ей откладывать $5 ежедневно. За месяц это даёт $150, а при инвестировании под 10% годовых через 40 лет сумма вырастает до $930,000 (по расчётам Баха).

И вроде бы, в теории, все звучит довольно неплохо. Миллион долларов, весьма достойная, и вожделенная для многих, цель. Пожертвовать ради такой, даже весьма отдаленной цели, 150$ (~12000 рублей) в месяц, кажется вполне оправданным. Да и найти такие средства на инвестирование, думаю, смогут довольно многие. Но у концепции есть много критиков.

Для начала Баха обвиняли в том, что кофе в старбакс стоило 4$. Но это совсем уж полная дичь, ведь стакан кофе, лишь символ оптимизации расходов. Вторым аспектом является то, что достичь стабильной доходности в 10% годовых может и не получиться. Тут вопросов нет, прогнозировать будущее на 40 лет вперёд, весьма сложно.

Также, при расчётах Бах не учитывает инфляцию и рост цен, который может снизить покупательную способность накоплений. НО если мы говорим об инвестициях вместо стаканчика кофе, то соответственно, его стоимость будет также увеличиваться на уровень инфляции. Хотя вполне логично, что миллион сейчас и миллион через 40 лет - это сильно разные по покупательской способности суммы.

Ну и самое трудно оспариваемое - это то, что мы лишаем себя маленьких радостей. Отказ от ежедневных трат (например, кофе) может привести к снижению качества жизни. Но опять же - откажитесь не от кофе, если уж он вам так дорог, а например, от каких то вредных привычек. Качество жизни не только улучшится, но даже вырастет.

В общем, идея намой взгляд конечно здравая и интересная. Скажу даже, что она вполне вписывается в моё мировоззрение. Но реальность такова, что мало кто сможет на протяжении 40 лет дисциплинированно сберегать и откладывать средства, особенно в моменты падений рынка, или каких-то личных проблем финансового характера. Но тем не менее,будь мне лет 20, я бы наверное попробовал. Всем кто старше, поможет только увеличение нормы сбережений.

Эффект латте — не волшебная формула, а лишь напоминание о важности систематических сбережений и долгосрочного планирования. Даже небольшие суммы, регулярно инвестируемые на протяжении длительного времени, способны, в итоге, превратиться в солидный капитал, благодаря силе сложного процента. ☕️

29.08.2025 Станислав Райт — Русский Инвестор