В гостях у Mind Money основатель и генеральный директор консалтинговой группы «Личный капитал», автор 11 книг по личным финансам Владимир Савенок.

Согласно опубликованному в начале июля отчету HSBC 2025 Affluent Investor Snapshot, состоятельные инвесторы планеты (суммарные личные активы более $100 тыс.) за последние 12 месяцев пересмотрели портфели, удвоив вложения в альтернативные инвестиции и золото. Конечно, далеко не только физическое золото. Скорее, в сопряженные с ним активы – и бумаги золотодобывающих компаний, и профильные ETF, и чисто биржевые спекулятивные инструменты… Соответственно, доля активов вокруг золота в портфелях у богатых людей выросла с традиционных 5% до 11%. Интересна ваша оценка этой тенденции и, если не секрет, в ваших портфелях сколько золота?

Мы никогда не останавливались на 5%, а всегда говорили, что держать надо порядка 10-15% опирающихся на золото активов. Где-то пару лет назад стали рекомендовать увеличить этот порядок до 20%.

Конечно, у каждого клиента портфель складывается по-разному. Лично у меня где-то около 15% золота, но я прикупил такие активы очень давно, наверное, лет семь назад. Когда золото было достаточно дешевым, кажется, $1300 за унцию стоило. Но в текущей ситуации, конечно, золото должно присутствовать в каждом портфеле, пусть оно и дорогое. В условиях сегодняшней неопределенности вообще не понятно, что далее произойдет с рынками, с политической обстановкой. Поэтому золото, как защитный инструмент, должен быть у всех. Но потолок: 20%.

Пока же обычно у наших клиентов обычно где-то 10-12, ну, до 15%.

А серебро и редкоземелье, как активы?

Я в эту сферу не хожу. Понимаю, что это металлы, которые идут рядом с золотом. Разве что случаются временные лаги между «соседями». Но золото остается основным защитным инструментом. Все остальные, даже платина, не так популярны, поэтому я практически вожусь только с золотом.

Ваш прогноз по золоту на 31 декабря?

Банально отвечу, что очень многое зависит от политики. Очень многое. Если геополитика хоть немного снизит накал, начнутся перемирия, золото, естественно, упадет. В нашей части планеты есть две сверхгорячие точки: Украина и Израиль. За океанами - свои территории неблагополучия. И котировки золота кардинально зависят от количества прозвучавших там залпов. При сохранения же текущего уровня напряженности золото может вырасти процентом до конца года еще на 10-15%.

Ну, а если рассуждать конкретно по российскому рынку, я всем рекомендую золото, как защиту еще и от девальвации.

Следующий биржевой тренд. ETFы оккупируют фондовые рынки планеты. Брокеры признают, что уже редко кто из клиентов спрашивает совет по конкретным акциям, спрашивают по сегментным ETF. Нет ли у вас опасений, что когда ETFы победят окончательно, финконсультанты, как профессия, окажутся лишними?

Конкретный пример – общаюсь с новым клиентом, кстати, весьма осторожным. У него портфель только из ETFов. Но в итоге все равно полный бардак. Среди прочего, например, ETFы Вьетнама, хотя он далеко не эксперт по экономике этой страны. Еще какие-то фонды длинных облигаций, присмотреться, рисковых. Ведь ETFы же совершенно разные бывают, и с совершенно разными рисками. То есть, если мы выстраиваем сбалансированный портфель, то берем, скажем, ETF на индексный фонд акций США или мира, или, допустим, на гособлигации США, это понятно. А когда люди включают в портфели, пусть ETFы, но с плечами… Ведь сегодня ETFов великое множество, и у каждого могут обнаружиться собственные подводные камни. В этом плане инвесторам легче не стало. Наоборот, им стало сложнее.

В принципе, ваше отношение к алгоритмической торговле?

Я считаю это бесперспективным и бесполезным. Я знаком со статистикой, она неизменна годы и годы, и в алготрейдинге присутствует лишь 3-5% людей, которые реально могут зарабатывать торговлей. И все эти лица известны. Поэтому массовое желание заработать, остается лишь желанием. Точнее, за некий конкретный год что-то заработать можно. Постоянно – увы.

Еще, какие интересные биржевые тренды на российском и на мировом рынке вы бы выделили?

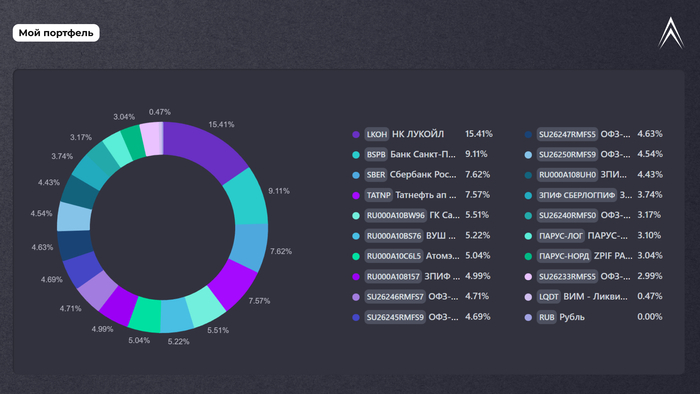

Простые. В России рынок в целом непредсказуем. В условиях санкций нельзя прогнозировать прибыли компании. Но не просчитываешь прибыли - не сможешь представить, вверх или вниз пойдут акции. Мы видим это на примере «Газпрома». Прибыли ушли, акции рухнули. Непредсказуемо: грянут новые санкции, либо будут снимать прежние. Поэтому прогноз по акциям бесполезен. И я сейчас держу в портфеле лишь долю в 25% акций, и выше не поднимаю.

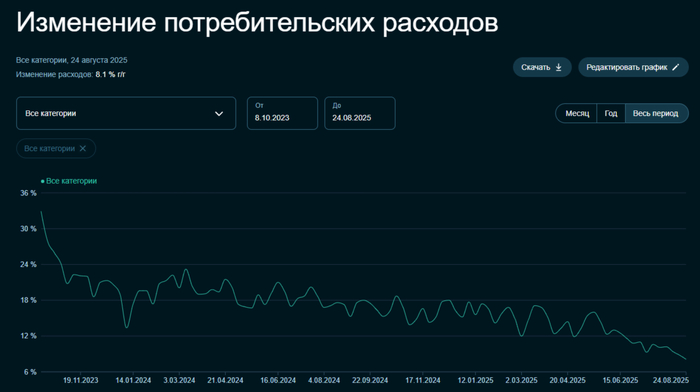

ОФЗ и денежный рынок. До сих пор мы держали очень много средств в денежном рынке. А в этом году начали покупать ОФЗ, поскольку ключевая ставка пошла вниз. Но тут тоже нет бурного энтузиазма. Ведь по инфляции вопросы остаются. Она вроде и падает, но вроде и не сильно падает. И как дальше себя поведет денежная политика Центробанка, и в целом как будет экономика развиваться, и будут ли денежные вливания? То есть, мы понемножку из денежного рынка часть средств вывели в ОФЗ. Диверсификация между акциями, ОФЗ, денежным рынком и золотом. Четыре актива, которые надо держать в портфелях в разных долях.

Теперь возьмем развиваются собственные фондовые рынки на постсоветском пространстве. В первую очередь, конечно, Казахстанская фондовая биржа KASE. Насколько я осведомлен, вы достаточно активно используете эту площадку в работе. И хотя скептики ругают этот ресурс, он показывает неплохой рост объемов и доходности с середины 2024 года. Можете прокомментировать?

Объясняю просто. Потому что количество инвесторов в Казахстане растет, это видно невооруженным взглядом. В свое время и в России такое происходило на фоне общего роста индекса Мосбиржи. Но все равно пока там очень скромная ликвидность. Если человек там инвестирует $10 тыс. в ценные бумаги на KASE, то весь рынок сдвигает.

Нет ли здесь составляющей, что через Казахстан россиянам удобней выходить на активы недружественных стран. Законом не запрещено в РФ, но через KASE проще.

Безусловно. Я и сам через казахстанский брокеридж инвестирую не только на KASE, но и на более отдаленные биржи. То есть, я покупаю ценные бумаги в Нью-Йорке, Лондоне и далее по списку.

У меня на днях читатель интересовался, зачем ты нам про индийский рынок пишешь? Где Индия, а где я? Предлагаю вам ответить.

Через Казахстан Индия доступна, конечно, не вся. Но, открыв счет у брокера, можно купить ETF на индийский рынок, который торгуется в Нью-Йорке.

Вроде бы, есть спекулянты, которые играют на разнице котировок на казахстанской бирже и биржах недружественного контура. Собственно, одно это может приносить приличные доходы.

В Казахстане на биржах цены выше, однозначно выше, чем на биржах за рубежом. Играть можно, но с $1 тыс. или $2 тыс. Повторюсь, ликвидность на бирже Казахстана очень низкая.

Допустим, тогда я через европейского брокера возьму бумаги и попробую продать на казахстанской бирже. Играть на разнице уже в эту сторону.

Можно за рубежом купить и дешевле, а вот продать дороже в Казахстане вы не сможете. В Казахстане интересная маржа - она очень широкая. То есть, цены покупки выше, чем в США и в Европе, а цены для продажи ниже. Я просчитывал эту идею, и получается ни та, ни другая операция дохода не приносит.

А биржа Беларуси? Кстати, на мои вопросы про биржу Армении спикеры только смеются.

Все правильно. Биржа Беларуси – это место, где фиксируются сделки. Сначала договорился с покупателем или продавцом, потом пришел на биржу и оформил куплю-продажу. Там очень неликвидно, и бумаги только белорусские, и все сложно. Да, там есть известный брокер, который пытается поднять площадку, но до приличного результата еще очень далеко.

Например, у меня есть акции местного предприятия, когда-то по наследству достались. И если я хочу их продать, то даю частное объявление. И по итогу обращаюсь на биржу.

Заметно ли влияние Китая на фондовые рынки Беларуси, Туркменистана, Армении, Казахстана?

Я даже не понимаю, какое там влияние может быть. Знаю, что Китай инвестирует в Казахстан. Но это не биржа, а прямые инвестиции. На фондовый рынок Казахстана они пока не влияют. На бирже KASE котируются в основном давно известные казахстанские компании. Или банки, давно в Казахстан пришедшие. А IPO появляются достаточно изредка.

Два последних вопроса. О чем будет ваша следующая книга?

Вообще-то, мы с партнером уже написали новую книгу, и она должна была выйти в марте 2022 года. И, естественно, она не вышла, потому что в секунды стала неактуальной. Но мы хотим ее сейчас переписать, переделать и все-таки издать. Она называется «Как жить на пассивный доход». Многие считают, что можно на пенсии получать доход в 10-15% годовых от накоплений и жить на него. Конечно, 10-15% на пенсии - нереально много и рискованно. Так на пенсии не живут. Но мы анализируем, какие инструменты хотя бы в первом приближении должны такому доходу помочь. Какой капитал должен находиться на старте, какие инструменты для получения пассивного дохода оптимальны. Сейчас ведем переговоры с издательствами.

И под занавес: поскольку у вас есть определенный опыт, если бы вас позвали в ВУЗ преподавать авторский курс по бирже, вы бы согласились?

Собственно, биржевой торговлей я пытался заниматься в свое время. Теперь считаю, что пассивные инвесторы, портфельные инвестиции долгосрочные – в итоге все равно обыгрывают. И каждый год я вижу подтверждающую статистику.

Но по инвестированию преподавать интересно. Я всегда преподавал, я и в МБА вел курс, и в ВУЗах. Возможно, и пошел бы. Как минимум, подумал бы над предложением.