Обвал рынка акций ускоряется! Как далеко ещё можно упасть?

На этой неделе обвал рынка акций не только продолжился, но и ускорился. В этом помогли также обвалы на иностранных биржах и падение цен на сырье. В итоге в начале недели индексу ММВБ удалось не только пробить и закрепиться под ключевым уровнем 3025, но и преодолеть следующий сильный уровень 2800 пунктов в последний день недели. Давайте проанализируем текущую ситуацию в индексе и выясним, какие возможны дальнейшие сценарии движения рынка.

Вообще, ситуация становится всё напряженнее. Рынок даже не пытается затормозить и приостановить падение. О смене тренда речь вообще не идет, нисходящий тренд только всё больше набирает обороты. И даже несмотря на то, что я упорно шорчу рынок акций последние пару месяцев, скорость этого обвала не может не пугать даже меня, ведь это признак кризиса. Собственно, на фондовом рынке США он уже явно начался.

На прошлой неделе индекс ММВБ упал без коррекций на 200 пунктов от уровня 3200 до 3000, что было удивительно, ведь раньше коррекцию рынка постоянно выкупали, а тут вдруг покупатели исчезли. На этой же неделе он прошел вниз еще большее расстояние, в основном в четверг и пятницу. Покупателей теперь вообще не найти. Их было так много в течение февраля-марта, когда индекс был выше 3200, и акции стоили неоправданно дорого, о чем постоянно напоминал в своих статьях, но вот как акции подешевели и стали привлекательны для покупки, желающие их купить куда-то резко пропали.

В целом, все это было технически возможно и ожидаемо. Как раз в прошлом обзоре я прогнозировал дальнейшее падение индекса, как минимум, к 2900 в случае закрепления цены под уровнем 3025, что произошло уже в начале этой недели. Поэтому снова взял в шорт фьючерс на индекс от 3025 в расчете на продолжение обвала рынка, о чем заранее предупредил в своем торговом плане в телеграм-канале.

Кстати, ранее в телеграм-канале опубликовал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

Ранее в феврале мне удалось взять шорт по фьючерсу на индекс от 3360 пунктов в ожидании падения рынка к области 3000-3025. Это была минимально необходимая коррекция, которую технически необходимо было сделать после мощного роста рынка с конца декабря. Рынок довольно долго разворачивался вниз, поэтому несколько раз фиксировал позицию возле уровней 3200 и 3120, после чего набирал ее снова от 3260 и последний раз от 3230 перед заседанием ЦБ, так как прогнозировал, что риторика регулятора приведет к продолжению падения рынка к уровню 3025.

И вот в конце прошлой недели зафиксировал прибыль по шорту в области 3000-3025, полагая, что от этого уровня может быть отскок, поэтому изначально планировал набрать в этой области уже длинную позицию. Однако пятницу индекс закрыл под уровнем 3025, на что в прошлом обзоре обратил внимание своих читателей. Технически это означало продолжение падения рынка. Поэтому лонг решил не брать, а в понедельник в случае подтверждения закрепления цены под 3025 снова взять шорт с целью 2900.

Так в итоге и сделал. Как видно из графика, в начале недели индекс вернулся к уровню 3025 и преодолеть его не смог, поэтому снова набрал шорт по фьючерсу в расчете на продолжение падения рынка.

И довольно быстро индекс приблизился к моей цели 2900, но застрял у 2920 на пару дней. Возле этого значения решил закрыть шорт в ожидании отскока к локальной линии нисходящего тренда. К ней индекс и отскочил в четверг, но пробить ее не смог. А это означало, что сбить нисходящий тренд не удалось, и цена пойдет к моей следующей цели, уровню 2800, о падении к которому в ближайшей перспективе я так же говорил в прошлом обзоре. Поэтому снова вернулся в шорт около 2960 и зафиксировал прибыль по нему на уровне 2800.

По сути, все цели падения, которые обозначил в прошлый раз, рынок уже исполнил и даже немного перебил. От уровня 2800 хоть и произошел небольшой отскок, но к закрытию дня и его тоже удалось пробить, упав до 2780. Не думал, что все произойдет настолько быстро. Но резкий обвал рынка США на 10% за четверг-пятницу, а также обвал нефти Brent почти на 15% с $75 до $64 российский рынок акций просто не мог оставить незамеченными.

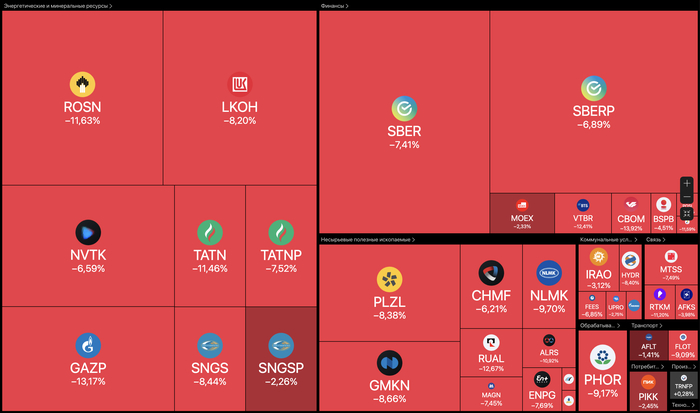

Поэтому в пятницу индекс ММВБ упал на 2,71%, а большинство весомых российский акций, такие как Сбербанк, Газпром, Лукойл, Норникель, Роснефть, Магнит, НЛМК, Сургутнефтегаз, Мечел, Новатэк, ВТБ — на 5-7%. Настоящая черная пятница! Но никто не спешит скупать эти бумаги, как уже сказал выше.

Тот же Газпром уже перебил все разумные цели падения. Ранее прогнозировал, что он упадет к уровню ₽136, это самая сильная поддержка, положение цены возле которой фактически разделяет фазу растущей и падающей цены. Ее Газпром достиг на этой неделе, смог пробить почти до ₽124 и закрепиться под ней. Думаю, с таким успехом цена может упасть и до уровня ₽116, следующей сильной поддержки. По крайней мере, с пробоем ₽136 путь к ней открылся. Но, надеюсь, прежде мы все-таки увидим отскок и возврат хотя бы к ₽132, где также проходит линия большого прошлогоднего аптренда. Пожалуй, сделаю на днях отдельный подробный обзор по Газпрому.

Пробой же в нефти уровня $69,5, от которого недавно наблюдался отскок до $75, означает переход нефти в фазу большого долгосрочного падения, и это не может не влиять на российских рынок. Полагаю, теперь нефть отскочит к $69,5, и если не сможет закрепиться выше этого уровня, то это большое падение и начнет развиваться. Рынок США тоже, скорее всего, в перспективе продолжит падение. Таким образом, теперь и внешний фон для нашего рынка стал сильно негативным. Ждать перехода рынка к продолжительному росту сейчас не приходиться. А вот технически отскок можно было бы увидеть.

Что же стоит дальше ждать от индекса ММВБ? Когда неделю назад писал, что рынок упадет к уровню 2800, то не думал, что это произойдет настолько быстро. Из графика хорошо видно, что мы столкнулись с разгоном рынка вниз. А где он закончится, сказать заранее точно нельзя. Лишь сломав локальный нисходящий тренд, можно будет рассчитывать на приличный отскок. То есть пока есть вероятность, что падение рынка еще только набирает обороты! Выкупать такое падение крайне рискованно, пока нет слома локального тренда.

Еще до четверга считал, что преодолеть уровень 2800 сразу не получится, и более вероятно развитие бокового движения в области 2800-3000 в ближайшие недели, а значит, и отскок рынка, поэтому хотел начать покупать акции. Однако пробой 2800 в пятницу вечером заставил меня несколько пересмотреть ожидания. С технической точки зрения, если индекс останется в рамках нисходящего тренда, а уровень 2800, действительно, будет пробит, и индекс закрепится под ним также, как это произошло с уровнем 3025, то обвал рынка может еще больше ускориться уже с целью 2450-2500 пунктов. Это моя следующая глобальная цель падения, если индекс не сможет в начале будущей недели вернуться выше 2800.

Еще раз замечу, что идет разгон рынка вниз! Этот разгон похож на тот, что был вверх в феврале, и тогда рынок одним днем проскочил 300 пунктов вверх после закрепления над уровнем 3025, хотя столь большие разгоны вверх, скорее, аномалия и редкость. Сейчас же мы также видим разгон рынка, но вниз. А вниз разгоны всегда более мощные, ведь чтобы толкать цены вниз, новые деньги не нужны. Зачастую такие разгоны заканчиваются каким-то негативным событием и сильным обвалом рынка, поэтому до смены локального тренда что-то покупать рискованно, то есть до тех пор, пока нельзя будет убедиться, что разгон завершился.

Так что пока ничего не купил, а шорт по фьючерсу зафиксировал, так как моя цель падения была достигнута, а само падение слишком затянулось. Технически рынку нужен отскок, локально он уже достаточно упал и много прошел. Шортить на минимумах довольно рискованно, как и покупать на максимумах, а значит, действовать сейчас нужно очень осторожно и обязательно со стопами. Поэтому в понедельник вернусь к шорту с коротким стопом только если индекс подтвердит закрепление под уровнем 2800. Если же он сможет закрепиться над ним, то попробую лонг по фьючерсу также с коротким стопом под этим уровнем, так как все же надеюсь на отскок рынка. Но существенный отскок стоит ждать только после слома нисходящей тенденции.

Как и раньше, считаю, что инвесторам пока стоит дождаться появления признаков завершения падения, прежде, чем что-то покупать. Тогда уже можно будет рассчитывать на продолжительный рост акций, и я обязательно вас об этом предупрежу.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, обвал рынка ускоряется. Следующая неделя будет решающей для акций: либо индекс все-таки возвращается над 2800, сбивает падающий тренд, и мы тогда увидим отскок ближе к 3000, либо он закрепляется под 2800, пробивает 2765, и рынок переходит в фазу панического обвала с целью 2500. Так что внимательно наблюдаем за индексом и надеемся на лучшее.

Спасибо, что дочитали. Всем удачи и профита!