170 неделя моего инвестирования. Каждую неделю покупаю дивидендные акции компаний моей любимой Российской Федерации несмотря на новостной фон и движение котировок. Я не знаю, куда пойдет рынок, вверх или вниз, но то, что он пойдет вправо 👉, могу сказать с уверенностью.

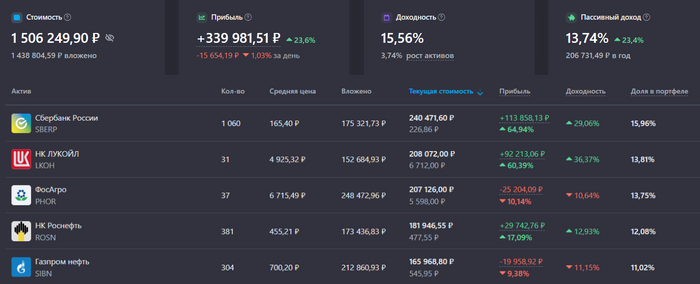

Мой портфель (ТОП-5 акций)

🏦 Сбербанк-п – 240 470 руб (15,9%)

🛢️ Лукойл – 208 000 руб (13,8%)

🌾 ФосАгро – 207 100 руб (13,7%)

🛢️ Роснефть – 181 900 руб (12%)

🛢️ Газпром нефть – 165 900 руб (11%)

Доходность портфеля – 15,5% годовых

🏛 Индекс Московской биржи

Рынок продолжает ползти вниз. Прошлую неделю закрыли на уровне 2485, упали с 2 536.

С начала года индекс показывает минус 21%. А с локального максимума в мае, уже целых минус 30%. Машина времени существует, индекс на уровне марта 2023 года, кто тогда не успел, заходите, покупайте, ну или не покупайте.

У меня есть какая-то тактика и я ее придерживаюсь, поэтому я спокойно, на растущем и падающем рынке продолжал методично и регулярно покупать российские акции. Мой портфель не показывает ракет, но и не находится в огромных минуса, а что самое важное, количество акций становится только больше, как и будущих по ним дивидендам.

Рынок грустит, инвесторы пьют пустырник. У нас на манеже все те же, инфляция бушует, все с замиранием сердца ждут заседания ЦБ в пятницу, на геополитической арене подъехал 15й пакет с пакетами.

Ну а я просто продолжаю каждую неделю покупать дивидендные акции моей любимой Российской Федерации, прошлая неделя не стала исключением.

Вашему вниманию также интересные дивидендные подборки:

Че покупал?

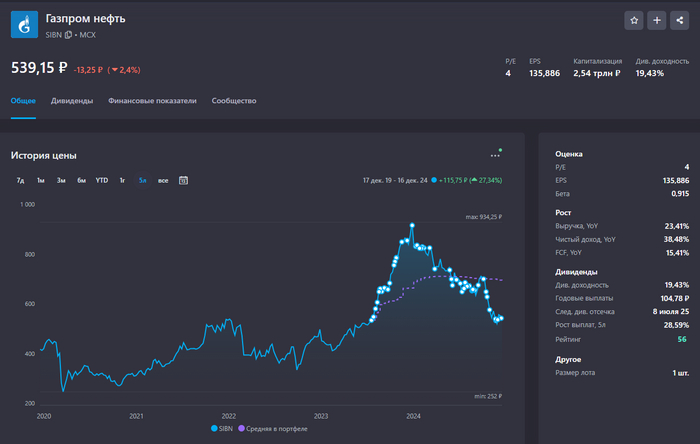

🛢️ Газпром нефть SIBN – 3 акции

Не знаешь, что покупать, покупай акции нефтяного сектора.

Один из лучших нефтяников нашей страны. Стабильный развивающийся бизнес. Одна из самых дешевых себестоимости добычи нефти. Плюс, «болеющему» Газпрому нужны деньги на свои хотелки. Если все делать аккуратно и правильно, то достойная дивидендная корова нам обеспечена.

Торгуется за смешные P/E – 4.

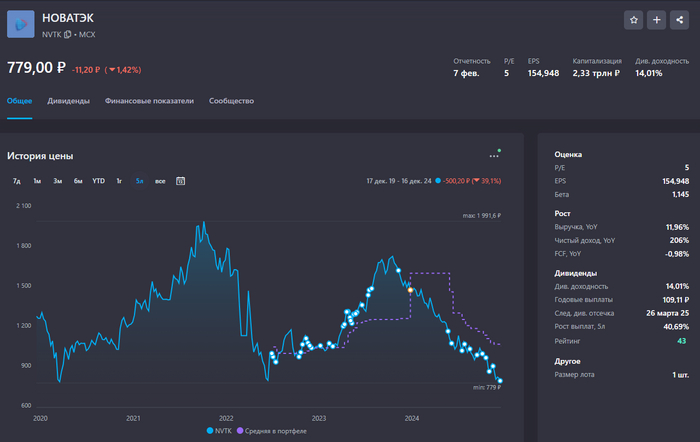

🏭 Новатэк NVTK – 1 акция

Бумага с прицелом на вырост. В данный момент испытывает трудности из-за санкций, которыми обложили компанию, но бизнес, пусть и с трудностями, справляется со своими инвестиционными проектами. Верим в Новатэк и понемногу набираем.

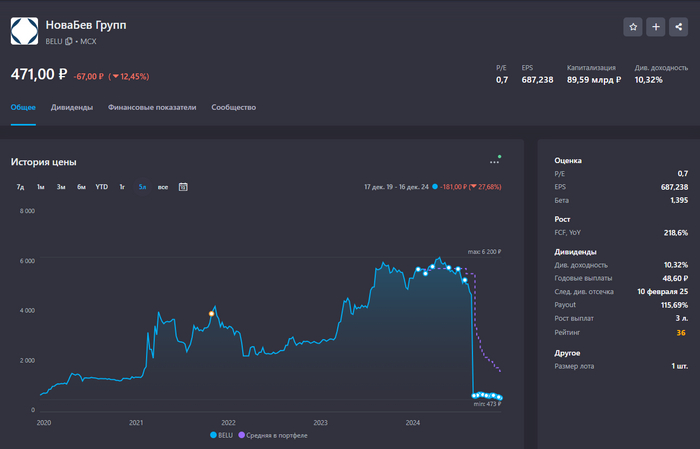

🍷 НоваБев групп BELU – 2 акции

Довожу долю до целевой в 5%. На этой неделе придется еще немного усредниться, так как акции рухнули, видимо начали торговаться ранее замороженные акции после дробления.

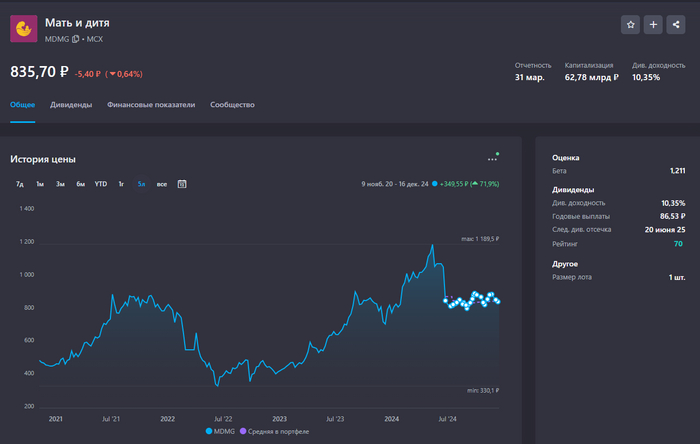

👩🍼 Мать и Дитя MDMG – 2 акции

Компания чувствует себя уверенно, ведет себя лучше рынка в целом. Также скучно и регулярно покупаю акции, доводя долю до 5% от портфеля.

Фонды

Золото через фонд от УК Первая – 40 паев

Золото в портфеле считается защитным активом, сберегающим ваши деньги от инфляции. Но стоит помнить, что мы живем с вами в турбулентное время и активы могут ходить вверх и вниз совсем не так, как писали в учебниках по инвестициям и строили графики, учитывая прошлые колебания.

Сколько потратил?

На прошлой неделе пополнил счет на 6 000 рублей, за год вложил в фондовый рынок 266 000 рублей. Цель минимум в 250 000 рублей выполнил.

Что дальше? У меня есть план и я его придерживаюсь

Как и у любого здорового инвестора, она заключается в следующем: покупать все хорошее, не покупать ничего плохого, больше зарабатывать, больше откладывать в дивидендные акции для своего светлого будущего и формирования пассивного дохода.

Моя главная задача – формирование капитала через дивидендные акции компаний со стабильным бизнесом, с регулярными дивидендами, желательно растущими со временем.

Пока мой портфель в дивидендном вакууме выглядит вот так. Будут ли изменения? Возможно. Обязательно обо всем буду рассказывать.

Прошлые покупки тут, а учет инвестиций веду на платформе Snowball-income.

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.