Заседание ЦБ по ставке уже сегодня! Продолжится ли обвал рынка акций?

Уже сегодня состоится заседание ЦБ по ключевой ставке, которое, вероятно, окажет заметное влияние на рынок акций, который на этой неделе снова перешел к обвальному падению на фоне бурного потока негативных новостей о новых санкциях, в результате чего индекс ММВБ упал более чем на 6% и достиг уровня 2557 пунктов. Давайте посмотрим, какие есть перспективы у рынка акций, и как на него может повлиять решение ЦБ по ставке уже сегодня.

Всего неделю назад индекс наконец-то выбрался из длительного нисходящего тренда, в котором падал более месяца, и перешел к резкому и сильному росту на фоне позитивных новостей, который произошел в основном на вечерней сессии. Поэтому индекс на следующий день открылся с огромным гэпом вверх. И уже на этой неделе во вторник вечером его удалось закрыть, после чего индекс немного отскочил от области 2600-2620 и перешел в боковик.

В целом, динамика рынка что на подъеме, что на падении была предсказуема. Еще с начала октября несколько раз предупреждал, что рынок постепенно разворачивается вверх с целью 2700-2800, поэтому зафиксировал прибыль по шорту фьючерса на индекс, который брал еще от 2900 пунктов перед прошлым заседанием ЦБ в расчете на падение индекса к 2500-2600, и начал переходить к лонгу фьючерса из этой области в ожидании разворота акций вверх.

И, как видите, не зря. Рынок, действительно, развернулся вверх, причем очень быстро. В прошлый четверг буквально за пару часов до взлета опубликовал свой прогноз на ускорение роста индекса к уровню 2620 при пробое уровня 2557, поэтому планировал на этом пробое снова взять лонг по фьючерсу на индекс, что в итоге и сделал. После чего на позитивных новостях рынок резко взлетел, пробил нисходящий тренд и еще ускорил рост, в результате чего ему удалось за пару дней приблизиться к уровню 2765, единственному сильному сопротивлению после уровня 2620.

И именно от 2765 я спрогнозировал коррекцию индекса в прошлом обзоре. Поэтому вблизи этого уровня зафиксировал большую часть прибыли по длинной позиции еще на торгах в субботу, а остальное закрыл в понедельник около 2750, как планировал в воскресенье, и стал переходить снова к шорту, так как прогнозировал падение индекса хотя бы к 2680, а по-хорошему к уровню 2620 пунктов, от которого (если цена удержится выше уровня) может продолжится рост акций.

И во вторник этот прогноз реализовался. Шорт по фьючерсу в итоге зафиксировал по 2615. В течение всего дня индекс падал и под вечер опустился в область 2600-2620, от которой резко отскочил к 2680. Однако продолжить рост рынок не смог. Цена перешла в боковик, а затем на негативных новостях резко ускорила падение к 2600 и немного ниже, о возможности чего, кстати, предупреждал за несколько часов до падения на моем канале.

Кстати, ранее в телеграм-канале публиковал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

В результате чего вчера индекс открылся с гэпом вниз вблизи уровня 2557. Того самого уровня, после прохождения которого в прошлый четверг рынок резко взлетел. То есть, по сути, весь этот мощный рост конца прошлой недели был полностью скомпенсирован за пару дней на этой неделе. Да, так быстро новостной позитив с нашего рынка еще не улетучивался.

Перспектива по рынку теперь значительно ухудшилась, говорить о возможности возвращения к росту пока нет повода, хотя бы отскок к 2600-2620 увидеть бы. И может в случае закрепления выше 2620 и получится снова постепенно перейти к росту.

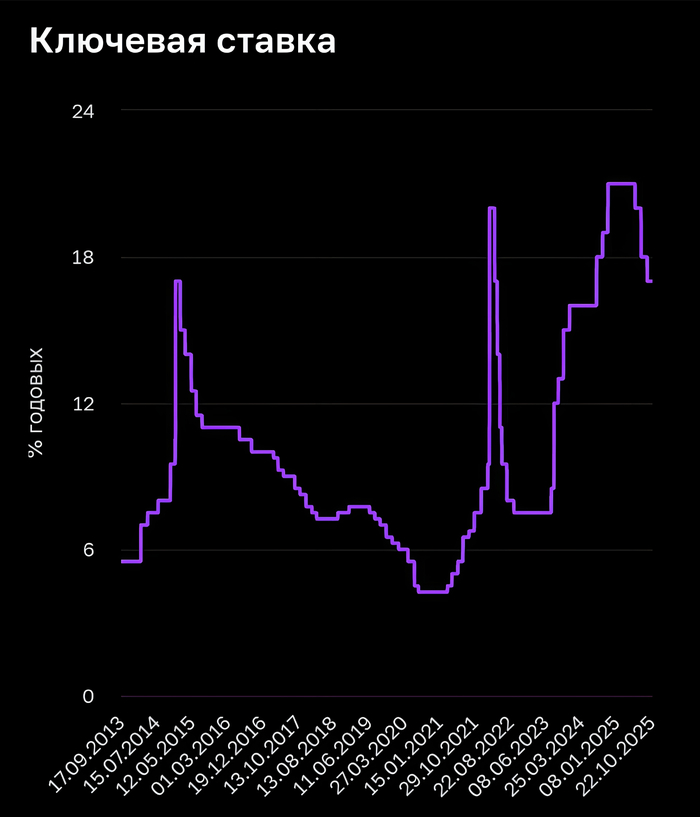

И вот в этом, похоже, нам может помочь только ЦБ со своим снижением ставки. Строго говоря, а вообще уместно ли оно сейчас? Ну, скорее, нет, чем да. Еще в сентябре я прогнозировал снижение ставки максимум на 1 п.п., до 17% и допускал ее возможное сохранение (когда почти весь рынок был уверен в снижении до 16%), почему и шортил тогда упорно рынок акций в ожидании его обвала.

И на октябрь сразу после сентябрьского заседания прогнозировал сохранение ставки на уровне 17%, в лучшем случае снижение до 16%. И как мы видим в последние пару недель, очень многие стали ожидать именно сохранение ставки на 17%. Раньше такого не было. То есть именно эти ожидания рынок перекладывал в цены последний месяц, пока упорно падал вниз.

Поэтому если ЦБ снизит ставку до 16%, то, скорее всего, для рынка это будет позитивное событие, и он заметно отскочит, полагаю, к 2660 пунктам, так как сейчас рынок этого, скорее, не ждет.

Но может ли ЦБ позволить себе снизить в октябре ставку? Ну, пожалуй, если он не сделает это сейчас, то вряд ли сделает на следующих заседаниях до весны. Макроэкономических основний на это нет: кредитная активность растет, годовая инфляция снова начала расти хоть и немного, до 8,19% с 7,98% на конец сентября, инфляционные ожидания в октябре остались на уровне 12,6%. И как-то повода для снижения что одного, что другого в ближайшие месяцы нет, скорее, наоборот.

Так что ждать сильное снижение ставки бессмысленно, и об этом много раз говорил с июля, что ниже 16% в этом году ставку вряд ли снизят. Но вот до 16% снизить пока еще, думаю, возможно. Все дело в том, что на ЦБ продолжают давить другие ведомства, а также бизнес. И пока цены и курс рубля более-менее стабильны, снизить ставку еще немного, думаю, позволительно. К тому же это может привести к ослаблению рубля, что облегчит ситуацию с бюджетом, поэтому пока это уместно. А вот когда цены и курс снова пойдут стремительно вверх, вот тогда снижать ставку будет уже поздно, ее придется, вероятно, снова повышать.

Поэтому по итогу заседания ЦБ ожидаю диапазон ставки 16-17% и, скорее, позитивную реакцию рынка (либо нейтральную при сохранении), чем негативную, как в сентябре. Впрочем, важна не только ставка, но еще и риторика, а она в лучшем случае будет нейтральной. Однако давайте это сопоставим с техническим анализом и посмотрим, на что нам стоит ориентироваться в ближайшие дни по индексу.

Как и в начале октября цена снова пришла к уровню 2557, а также линии глобального аптренда, закрепление под которыми может привести к довольно большому падению, сначала к 2450-2500, а затем, полагаю, и значительно ниже. Поэтому и свою торговую стратегию строю на этих ожиданиях. Если индексу удастся закрепиться ниже уровня 2557 сегодня, то буду торговать, полагаю, в шорт в ожидании и снижения к 2450-2500 и оттуда уже в лонг на отскок. Пока же индекс удерживают выше уровня 2557 и старой линии нисходящего тренда, торгую в лонг с коротким стопом (вчера утром взял у 2565 и пока держу).

Как видите, в понедельник очень не зря зафиксировал длинные позиции вблизи 2765 и рекомендовал вам не покупать акции после такого взлета. Теперь же рассматривать покупки стало актуальнее, но с учетом того, что рынок может упасть и глубже, в соответствии с описанными выше уровнями. Обо всех изменениях обязательно предупрежу, как всегда, на своем канале и в чате в реальном времени.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями. Присоединяйтесь сейчас, чтобы не упустить ключевые финансовые возможности уже в ближайшем будущем!

В общем, рынок продолжает падение, новостной фон весьма сильно испортился, и такое впечатление, что только ЦБ может его как-то улучшить и спасти бумаги от более глубокого падения. Посмотрим, получится ли у него это сделать, иначе погружение рынка продолжится.

Спасибо, что дочитали. Всем удачи и профита!