ТОП-10 дивидендных акций с доходностью до 21% на осень 2025 от РБК

Продолжаем богатеть на дивидендах. На сцене сегодня снова аналитики. На этот раз они решили выяснить, какие компании могут этой осенью озолотить инвестора дивидендами. Погнали посмотрим.

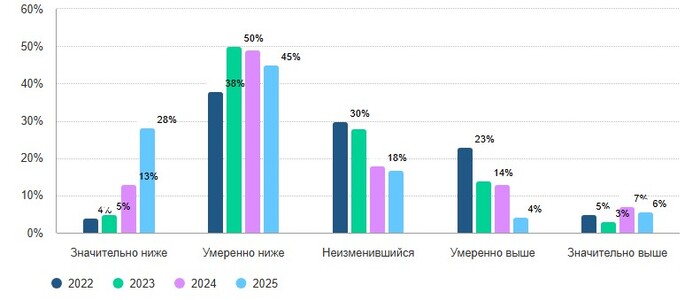

Закладываемое ожидание продолжения цикла снижения ключа, низкие мультипликаторы у компаний, делают их привлекательными для долгосрочного инвестора. Но, еще не все компании переварили высокий ключ и отчеты ожидаются плохими. При прочих равных, те, кто выживет и не задохнется от кредитной удавки, продолжат радовать инвесторов дивидендами. Переходим к десятке компаний на эту осень.

Чтобы не потеряться, подписывайтесь на мой телеграм-канал, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

✅ Также интересно будет для инвестора в дивидендные акции:

🔥 Циан CNRU

• Дивидендная доходность: 17-21%.

• Цена акции: 653 ₽ (1 лот – 1 акция)

Некоторые аналитики насчитали, что дивиденд может составить от 17% до 21%, а сам дивиденд после переезда может превысить 100 ₽.

🔥 Корп центр ИКС 5 X5

• Дивидендная доходность: 11%.

• Цена акции: 2 831 ₽ (1 лот – 1 акция)

300 ₽ могут объявить уже осенью, а за 2025 год дивиденд может составить 610 ₽, что дает 22% доходности. Жирно.

🔥 Европлан ЛК LEAS

• Дивидендная доходность: 10%.

• Цена акции: 515 ₽ (1 лот – 1 акция)

Дивиденд за 9 месяцев 2025 года может составить в районе 51 ₽,ч то дает 10% доходности.

🔥 ЭсЭфАй SFIN

• Дивидендная доходность: 10%.

• Цена акции: 1 046 ₽ (1 лот – 1 акция)

Здесь аналитики также сходятся на цифре в 10%, а выплата составит около 100 ₽.

🔥 Хэдхантер HEAD

• Дивидендная доходность: 6,6%.

• Цена акции: 3 649 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал к выплате 233 ₽, что дает 6,6%. А по итогам года дивиденд может составить 490-500 ₽ на акцию.

🔥 Лукойл LKOH

• Дивидендная доходность: 6%.

• Цена акции: 6 180 ₽ (1 лот – 1 акция)

Аналитики ожидают, что Лукойл может приятно удивить и выплатить 387 ₽ на акцию. Компания планирует погасить 11% квазиказначейских акций и уже в выплатах за 1П 2025 не учитывать их при распределении дивидендов. Финальный же дивиденд может составить 250-300 ₽. Не густо, но лучше других своих нефтяных друзей.

🔥 Евротранс EUTR

• Дивидендная доходность: 5,8%.

• Цена акции: 137 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 8,18 ₽ на акцию за 2кв 2025. На горизонте 12 месяцев по мнению аналитиков компания может направить на дивиденды до 30 ₽ на акцию, что даст больше 22% доходности.

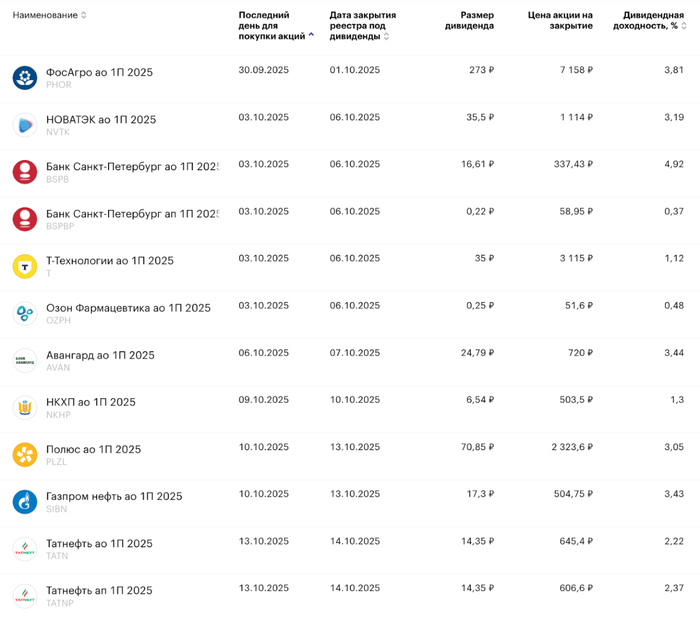

🔥 Банк санкт-Петербург BSPB

• Дивидендная доходность: 4,9%.

• Цена акции: 338 ₽ (1 лот – 10 акций)

Тут дивиденд 16,61 ₽, что несколько разочаровало инвесторов. У банка изменилась дивидендная политика и теперь на дивиденды могут направлять от 20% до 50% чистой прибыли.

🔥 НоваБев Групп BELU

• Дивидендная доходность: 4,8%.

• Цена акции: 402 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал 20 ₽ на одну акцию. По текущим ценам по словам аналитиков, акции компании выглядят привлекательно.

Тут есть один нюанс. Если реализуется запретительная мера госдумы по поводу запретов алкомаркетов в городе, то ВинЛабу будет не очень хорошо от слова совсем.

🔥 ФосАгро PHOR

• Дивидендная доходность: 3,9%.

• Цена акции: 7 181 ₽ (1 лот – 1 акция)

Совет директоров рекомендовал наименьший из предложенных дивидендов, 273 ₽ нат акцию. Восходящий тренд цен на удобрения и девальвация рубля может помочь ФосАгро в увеличении прибыли.

Вот такое придумали и напрогнозировали аналитики из наших инвестдомов. Верите в их прогнозы и какие компании держите сами из выше предложенных?

В любом случае прогнозы могут меняться как в одну, так и в другую сторону. Покупаем качественные и хорошие активы, диверсифицируем портфель,не влюбляемся в компании, которые в вашем портфеле.

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.