Оценка стоимости компании «Северсталь» на 3 квартал 2024 года

Настоящий текст не является индивидуальной инвестиционной рекомендацией и не представляет собой предложение о покупке или продаже финансовых инструментов или услуг. Автор не несет ответственности за возможные убытки, которые могут возникнуть в результате операций или инвестирования в финансовые инструменты, упомянутые в данном материале. Рекомендую не полагаться на представленную информацию как на единственный источник при принятии инвестиционных решений.

Этот текст иллюстрирует мою личную ежедневную аналитику и расчеты, которые я использую для отбора акций. Хотя многие аналитики предпочитают отчеты по МСФО, я сознательно выбрал другой путь и сосредоточился на использовании РСБУ. Такой подход предполагает более строгие правила ведения бухгалтерского учета, что значительно упрощает применение моей модели расчетов, поскольку все компании следуют единым стандартам.

Метод дисконтированных денежных потоков основывается на суммировании всех будущих денежных потоков, приведенных к текущему моменту времени, после чего из полученной суммы вычитается долг компании. В результате этого процесса мы получаем чистую стоимость бизнеса.

О компании.

«Северсталь» — одна из ведущих металлургических компаний России, специализирующаяся на производстве стали и проката. Она занимает значительную долю на российском рынке черной металлургии и экспортирует свою продукцию в более чем 70 стран мира. Основные продукты компании включают горячекатаный и холоднокатаный прокат, оцинкованную сталь и другие виды металлопродукции. «Северсталь» активно развивает свои производственные мощности в различных регионах России, включая Вологодскую область и Челябинскую область, а также имеет значительные запасы железной руды на своих месторождениях.

Исходные данные.

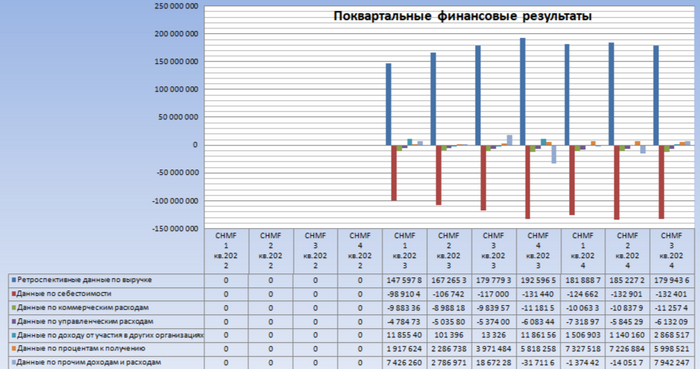

1. Финансовые показатели берем из РСБУ с 2023 по настоящее время поквартально.

2. Период прогнозирования — период 2 года (2024 — 2026).

3. Предположим, что консервативный рост составит 3,0% в год.

4. Средний процент по кредитам берем из «Статистического бюллетеня Банка России» от 07.11.2024: 8,99% в долларах и 14,66% в рублях.

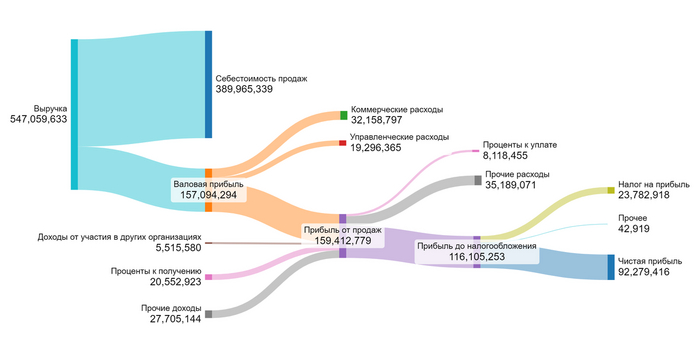

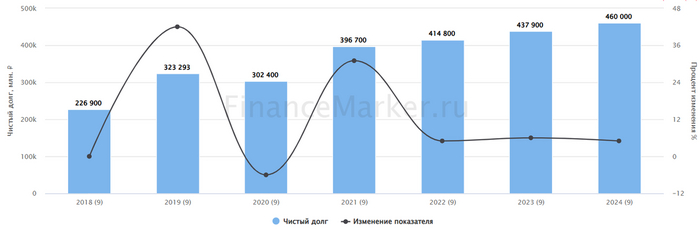

Финансовый результат за 3 кв. 2024 можно представить в виде диаграммы:

Видно что расходная часть (ответвления сверху) не сильно снижают итоговую чистую прибыль. Особо стоит отметить в низкую долю статьи расходов - "проценты к уплате", что не может не радовать во время высокой ключевой ставки.

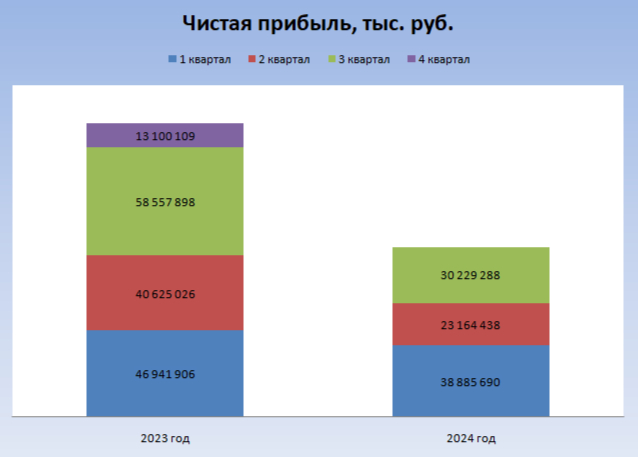

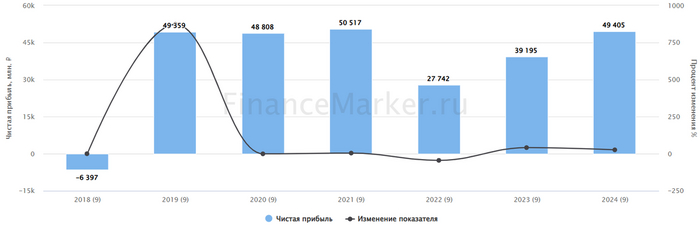

Наглядно представить динамику чистой прибыли с 2023 поможет следующая диаграмма:

Оптимизм по поводу перспектив компании несколько уменьшился по итогу сравнения с предыдущим годом, однако есть надежда, что в четвёртом квартале 2024 года Северсталь сможет показать значительный рост и хотя бы приблизиться по итогу к чистой прибыли прошлого года.

С первого квартала 2024 года компания возобновила выплату дивидендов после длительного перерыва.

Коэффициент free-float: 23%.

Подготовка к оценке стоимости компании.

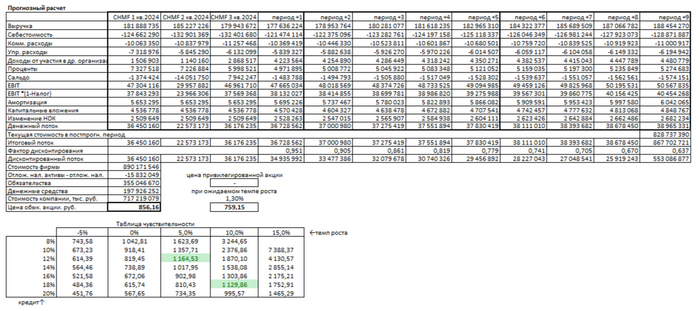

Приступим к расчету возможной стоимости 1 акции «Северсталь» по методу дисконтированных денежных потоков. Для этого мы найдем средние значения показателей из финансовых результатов с 2023 поквартально:

1. Компания относится к сектору металлургии, который отличается высокой капиталоемкостью и сильной зависимостью от цен на сырьевые материалы.

2. Средний показатель доли себестоимости в выручке составляет 68,38%. Это типичный уровень для данной отрасли, где себестоимость обычно составляет от 60 до 80% от выручки.

3. Средний показатель доли коммерческих расходов в объёме выручки составляет -5,84%. Это является средним уровнем для данной отрасли, где коммерческие расходы обычно составляют от 6 до 8% от выручки.

4. Средний показатель соотношения управленческих расходов к выручке составляет -3,29%. Этот уровень также считается нормальным для данного сектора.

5. В среднем доходы от участия в других организациях составляют 2,38% от общего объёма выручки. Это свидетельствует о том, что компания получает небольшой, но дополнительный доход от своих инвестиций.

6. Среднее значение процентных поступлений от выручки составляет 2,80% от общего объёма выручки. Это означает, что компания получает небольшой, но всё же дополнительный доход и от своих инвестиций.

7. Среднее сальдо выручки составляет -0,84%. Этот показатель незначительно негативно влияет на чистую прибыль.

8. Среднее значение амортизации от выручки составляет 3,21%. Это нормальный показатель для металлургической отрасли, учитывая высокие капитальные затраты.

9. Среднее значение доли капитальных вложений в выручку составляет 2,57%. Низкий уровень капитальных вложений может свидетельствовать о зрелости бизнеса.

10. Среднее значение изменения неденежного оборотного капитала от выручки составляет 1,42%. Это говорит о том, что компания эффективно управляет своим оборотным капиталом.

Ретроспективные темпы роста чистой прибыли и дивидендов.

Компания демонстрировала темп роста чистой прибыли, который составил 9,44%.

Как я уже упоминал ранее, у компании был длительный период, когда она не выплачивала дивиденды. Однако, если посмотреть на данные за период с 2016 по 2021 год, можно увидеть, что величина дивидендов ежегодно увеличивалась на 28%.

Расчет WACC.

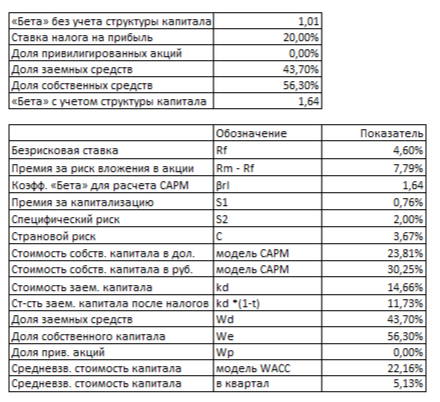

Для расчета модели WACC нам потребуются:

1. Безрисковая ставка для нашего анализа принимается равной ставке Treasury Yield 30 Years, что составляет 4,60% в долларах.

Основываясь на данных A. Damodaran, мы определяем:

2. Премию за страновой риск для России — 3,67% в долларах.

3. Премию за риск вложений в акции — 7,79% в долларах.

4. Премию за риск инвестирования в компании с низкой капитализацией — 0,76% в долларах.

5. Премию за специфический риск конкретной компании — 2,00% в долларах.

В процессе расчета проценты в долларах будут конвертированы в проценты в рублях.

Далее мы рассчитываем средневзвешенную стоимость капитала (WACC), которая составляет 22,16%. Такая высокая WACC может негативно сказаться на итоговой оценке стоимости компании и указывает на значительные риски инвестирования.

Итоговый расчет стоимости компании.

Сценарий №1: Консервативный прогноз.

Если предположить, что выручка компании будет расти консервативными темпами — 3% в год — то, сложив весь ожидаемый доход и разделив его на количество акций, можно рассчитать стоимость одной обыкновенной акции «Северстали». В результате получим 856,16 рублей, что на 23,28% меньше текущей рыночной цены.

Сценарий №2: Ожидаемый темп роста.

Ожидаемый темп роста компании определяется как произведение коэффициента реинвестирования на рентабельность капитала и составляет 1,30%. Если предположить, что выручка компании будет расти на 1,30% ежегодно, то, сложив весь ожидаемый доход и разделив его на количество акций, мы получим стоимость одной обыкновенной акции «Северстали» — 759,15 рублей. Эта стоимость на 31,98% ниже текущей рыночной котировки.

Сравнение с рыночной ценой.

В таблице чувствительности текущая рыночная цена одной акции лучше всего соответствует следующим параметрам: средний процент по кредитам — 18%, темп роста — 10%. Чтобы поддерживать такой темп роста, необходимы благоприятные рыночные условия и эффективное управление компанией. Примеры успешных проектов «Северстали» подтверждают, что компания способна достичь этих показателей.

Этот обзор — лишь один из множества аналитических материалов, которые я подготавливаю. Полный список моих расчётов вы можете найти в моём телеграм-канале.

Если у меня не хватает времени на написание обзора по конкретному расчёту, я также делюсь ссылкой на его Google-таблицу в своём канале. Сейчас в этой таблице уже более 100 тикеров компаний, и каждый день она пополняется!

Буду рад видеть вас среди своих подписчиков!

Данный текст не является индивидуальной инвестиционной рекомендацией и не является предложением по покупке или продаже финансовых инструментов или услуг.