Ленэнерго отчет за 2 квартал 2025 года по РСБУ, обновление максимумов! Сколько заработали дивидендов?

На этой неделе Ленэнерго опубликовала отчет за 2 квартал 2025 года по РСБУ, это моя любимая компания в секторе электроэнергии! С начала года акции компании выросли на 31,37%, а за последний месяц 19,05%. Посмотрим основные финансовые показатели, посчитаем какие дивиденды компания уже заработала, а также посмотрим справедливую стоимость акций и что я делаю с акциями Ленэнерго, давайте начнем!

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал, более 1000 человек сделали это! Там я каждый месяц рассказываю какие активы я купил/продал, разбор акций, облигаций, подпишись и будь с нами!

ПАО «Россети Ленэнерго» – одна из крупнейших и старейшая распределительная сетевая компания страны. С 2005 года, в результате реформы энергетической отрасли, основными функциями «Россети Ленэнерго» являются передача электрической энергии по сетям 110-0,4 кВ, а также присоединение потребителей к электрическим сетям на территории Санкт-Петербурга и Ленинградской области.

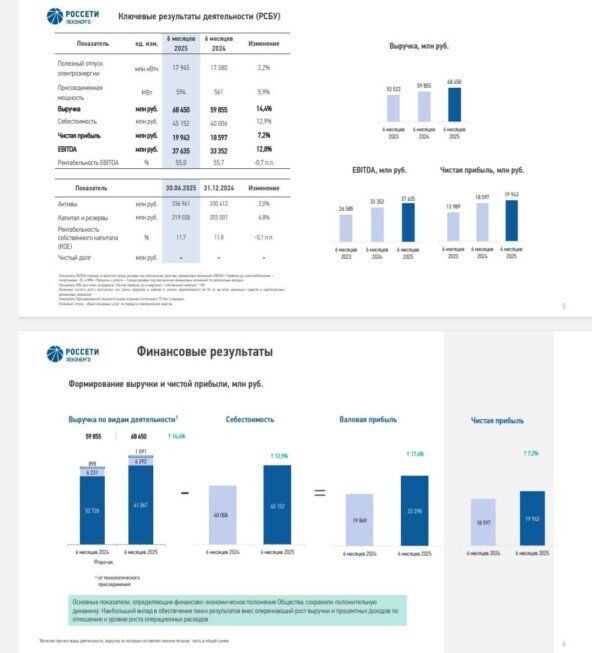

📊Основные показатели компании за 2 кв. 2025 года по РСБУ.

✅Выручка выросла на 18,3% год к году и составила более 31,7 млрд. руб!

✅Показатель EBITDA вырос на 8% год к году и составил 17,03 млрд руб. Хоть рост составил "всего" 8%, маржинальность остается на высоком уровне.

✅ Чистая прибыль выросла на 2% год к году и составила 8,48 млрд рублей. Из-за высокой базы 2-го квартала 2024 года (разовые прочие доходы), рост не такой большой, но этот квартал уступил только 1 кварталу 2025 года за все время компании!

✅Чистые активы выросли год к году на 2% и составили 336,9 млрд. руб!

Компания хорошо растет, но из-за высокой прошлогодней базы это не видать, хотя показатели сейчас на максимуме!

💰Потенциальные дивиденды.

Из прошлого отчета мы знаем, что компания заработала за 1 квартал 2025 года около 11,4 рублей. За второй квартал Ленэнерго заработала 8,4 рубля, итого за полгода 2025 года компания заработала около 19,8 рублей на 1 преф акцию! Исходя из этого можно посчитать потенциальные выплаты, за 2025 год компания может заплатить на уровне 35 рублей на акцию (если не подведет 4 квартал, где обычно происходят все возможные списания). А это 13,2% див доходности по текущей цене, хотя кварталом ранее див доходность была 16,12%!

Дивиденды за прошлые года: 2024 год=25,95 руб или 10,83% 2023 г= 22,24 руб или 10,18% див доходности; 2022г=18,8 руб или 8,23%; 2021г= 21,2 руб или 12,94%; 2020г= 15,1 руб или 9,03%; 2019г= 13,62 руб или 8,08%; 2018г=11,1 руб или 10,06%.

Компания непрерывно платит дивиденды на протяжении 8 лет.

📊Оценка компании и дивиденды за 2026 год.

Также можно подсчитать дивиденды за 2026 год, каким образом? Заходим на сайт Миэнерго , находим инвестиционные программы и берем планируемую прибыль за 2026 год.Вычисляем % который компания оставляет на дивы исходя из див политики и делим ее на количество акций. По таким расчетам теоретическая дивидендная выплата может составить около 47 рублей на акцию или 17,2% дивидендной доходности! Что касается оценки компании, если брать текущую КС в вакууме, то справедливая оценка за акцию около 250 рублей. Но если предположить, что КС и дальше будут снижать к 10-12% справедливая оценка около 310 рублей за акцию!

⭐Вывод.

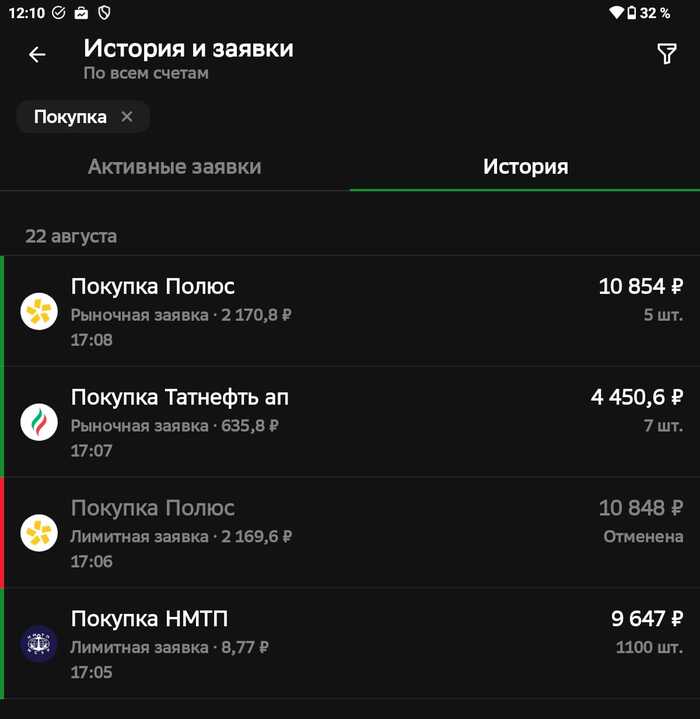

Отличный отчет от Ленэнерго по-другому и быть не может, стабильная и зарабатывающая компания. Ежегодный рост дивидендов и стоимости акции этому доказательство. Но 270 рублей за акцию это дорого, апсайда практически нет поэтому я не покупаю Ленэнерго, буду ждать какие-нибудь проливы. Позиции удерживаю.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!