Уоррена Баффета золотом не купишь. Это «перепуганная» инвестиция

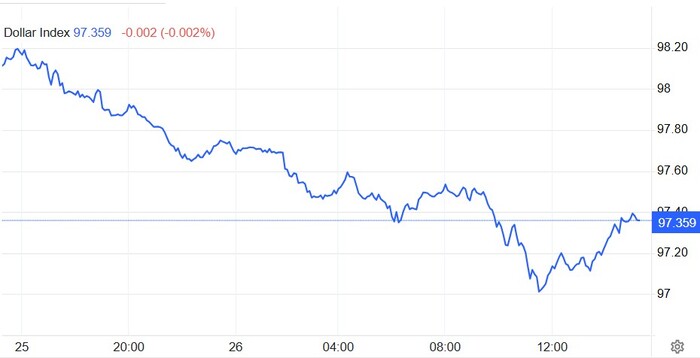

Золото в четверг выросло выше $3340 за унцию, что совпало с агрессивным падением доллара США на фоне новых голубиных сигналов для Федеральной резервной системы. На геополитическом фронте очевидная деэскалация конфликта между Ираном и Израилем предотвратила более резкий рост цен на слитки.

Но это все – суета сует и всяческая суета. Вспомним, что говорил великий кормчий и продвинутый гуру по поводу «люди гибнут за металл».

Уоррен Баффет, легендарный председатель и генеральный директор Berkshire Hathaway (BRK.B) (BRK.A), давно известен своим дисциплинированным подходом к инвестированию. Оракул из Омахи славится своей способностью вычленять выгоду там, где никто и не думал искать, и не гоняться за спекулятивными тенденциями. Он находит «хорошие компании по правильной цене».

Это означает, что он держится подальше от золота (GLD) и биткоина (BTCUSD), даже когда они достигают исторических максимумов.

Среди наиболее ярких замечаний Баффета — его критика золота как инвестиционного инструмента. Цитируем:

«Большинство покупателей золота мотивирует вера в то, что ряды напуганных инвесторов будут расти. В последнее десятилетие эта вера не подводила. Кроме того, рост цен сам по себе породил дополнительный покупательский энтузиазм, привлекая адептов, которые видят в росте подтверждение инвестиционного тезиса. Когда «примкнувшие к победе» инвесторы присоединяются к какой-либо партии, они создают свою собственную правду — на какое-то время».

То есть, привлекательность золота в значительной степени носит психологический характер, коренится в страхе и ожидании того, что большинство инвесторов проголосуют за безопасность в неспокойные времена. Этот эффект «подчинения» может создавать самореализующиеся скачки цен, но они часто оказываются неустойчивыми, если не подкреплены базовой полезностью или производительностью.

Кстати, в 2020 году Berkshire Hathaway попала в заголовки газет, купив акции Barrick Gold (B), одной из крупнейших в мире золотодобывающих компаний. Этот шаг был воспринят как изменение позиции Баффета, но Berkshire быстро вышла из этой позиции. Здравые аналитики интерпретировали сделку как тактическую ставку на продуктивную компанию, а не как одобрение самого золота.