Разбираем самые важные новости финансовых рынков и экономики за прошедшую неделю.

Помимо биржевых обзоров, прогнозов и полезных образовательных материалов, еженедельно из нескольких сотен новостей я отбираю самые важные и интересные новости за последнюю неделю по экономике и финансам и составляю из них дайджест с моими краткими пояснениями:

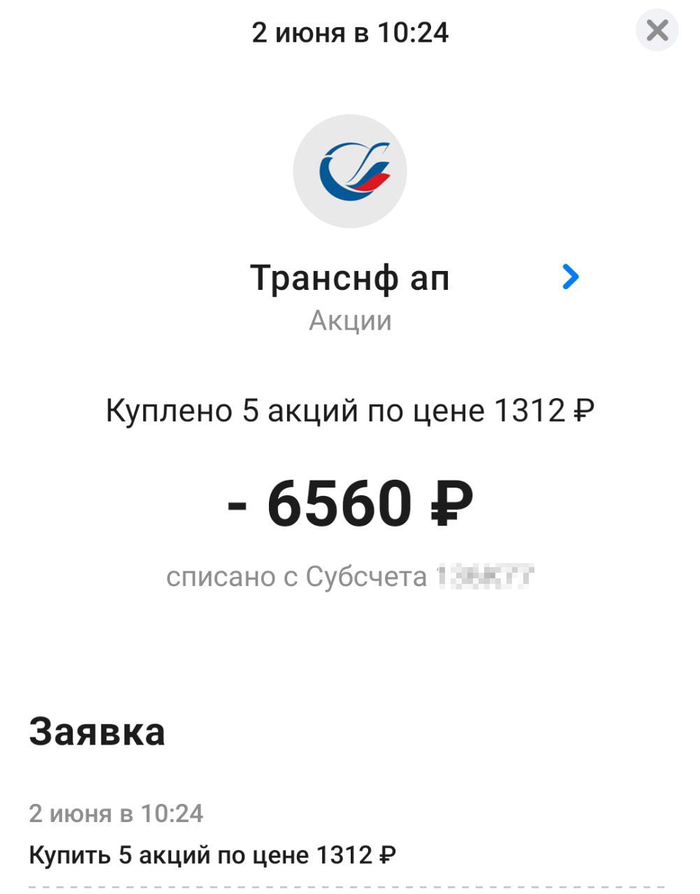

— Транснефть анонсировала дивиденды по итогам 2024 года — ₽198,25 на акцию. — доходность 15%.

— Акции ТМК взлетели почти на 10% после того, как компания сообщила о планах присоединить 8 «дочек» и перейти на единую акцию. Этот вопрос рассмотрят 16 июня. — вот только там еще и допэмиссию под это дело планируют провести.

— Стоимость поездки в такси из-за нового закона о локализации автомобилей могут вырасти на 30%, считают в Общественном совете по развитию такси. — еще вклад в инфляцию в следующем году.

— РФ и Украина в ходе второго раунда переговоров в Стамбуле обменялись списками для обмена. Мединский сообщил, что РФ передала Украине меморандум, в котором содержатся варианты прекращения огня, и договорилась отправить Киеву тела 6000 погибших. — особо ничего нового.

— Суд в Москве заочно арестовал бывшего топ-менеджера «Роснано» Удальцова и экс-главу дочерней «Пластик Лоджик» Тычинина по делу об особо крупном мошенничестве при создании «планшета Чубайса». Его Чубайс представил в 2011 году. Но завод для производства построен не был. — никого не забыли?

— Акционеры «Фосагро» одобрили итоговые дивиденды за 2024 год в размере ₽87 на акцию — в 2 раза ниже рекомендации СД (₽171). — доходность всего около 1%.

— Мосбиржа запустила торги фьючерсом на криптовалюту — первым на рынке РФ. Базовый актив — акции биткоин-ETF iShares Bitcoin Trust от BlackRock. — пригодится.

— Стоимость энергетического угля из РФ на азиатском рынке снизилась до четырехлетнего минимума, — NEFT Research. — тяжело угольщикам.

— Маск назвал «отвратительной мерзостью» законопроект Трампа о сокращении госрасходов, заявив, что больше не может этого выносить. — а изначально ему так не казалось?

— Акции Tesla обвалились на 17% после резких слов Трампа о Маске. Президент США признал, что раньше у них были хорошие отношения, но теперь «вряд ли всё будет по-прежнему». — Трамп — манипулятор рынков покруче Маска.

— Доходы РФ от продажи нефти упали до двухлетнего минимума, — Bloomberg. — а рубль всё ещё силен.

— Президент РФ усомнился в возможности проведения саммита с Украиной и перемирия на фоне «последних терактов». — похоже, перемирие отменяется.

— Трамп сообщил, что снова поговорил по телефону с президентом РФ. «Это был хороший разговор, но не тот разговор, который приведет к немедленному миру», — заявил Трамп. — теперь для акций это уже не позитив.

— На срочном рынке Мосбиржи с 10 июня стартуют торги фьючерсами на апельсиновый сок. — лишним не будет.

— Спрос на ноутбуки в РФ в I квартале сократился на 4% в штуках и на 12% — в деньгах. Средняя цена упала на 3,2%, до ₽60,000. Продажи ноутбуков сократятся еще на 10–15% в штуках по итогам года. — при обвале валюты на 15-20% вообще незаметное снижение цен.

— ЕЦБ снизил все три ключевые ставки на 25 б.п., до 2%. — ожидаемо.

— Акции «Ленты» выросли на 5% на новостях о возможной покупке гипермаркетов «Магнита». — неожиданно.

— РФ 6 июня приступила к передаче Украине более 6000 тел военнослужащих ВСУ, а также к обмену пленными, однако Киев неожиданно перенес их на неопределенный срок, — Мединский. — тоже добавило негатив на рынок в пятницу и усилило падение рынка.

— Хуснуллин предупредил о риске падения темпов жилищного строительства на 30% к 2027 году — у застройщиков заканчиваются деньги на эскроу-счетах. Уже приостановлены отдельные проекты, а сроки сдачи ЖК массово сдвигаются. — может снизить цены, и деньги появятся?

— Минприроды предложило в разы увеличить экосбор почти на все товары. — очередной проект, который приведет к ускорению инфляции и сокращению производства товаров. А цикл снижения ключевой ставки точно стоило начинать снижать? С такими предложениями инфляцию загасить толком и не удастся.

— Льготную ипотеку под 5% запустят для врачей, учителей и учёных. В Госдуме готовят соответствующий законопроект. Депутаты отмечают, что мера связана с критическим дефицитом специалистов в медицине, образовании и оттоком научных кадров. — наконец-то что-то разумное.

— Банк России прервал тянувшуюся с осени прошлого года паузу в изменении ключевой ставки, снизив ее на 1 п.п., до 20%. Это первое снижение ставки почти за три года. Регулятор принял решение несмотря на высокие инфляционные ожидания населения. — немного странное решение на мой взгляд. Оно же привело к обвалу рынка акций на 2,47%, который падает и сегодня. Об этом я подробно рассказал на своем канале.

— Сбербанк сообщил о снижении ставок по ипотеке и потребкредитам с 10 июня и по вкладам с 11 июня. Максимальная ставка для сберегательных продуктов составит 19%. — ставки все же высокие.

Кстати, чтобы всегда быть в курсе ключевых рыночных трендов и не пропустить новые выпуски, присоединяйтесь к моему телеграм-каналу, где я оперативно делюсь самыми важными прогнозами и новостями.

Спасибо, что дочитали. Если понравилась статья, поставьте, пожалуйста, лайк! Всем удачи и профита!