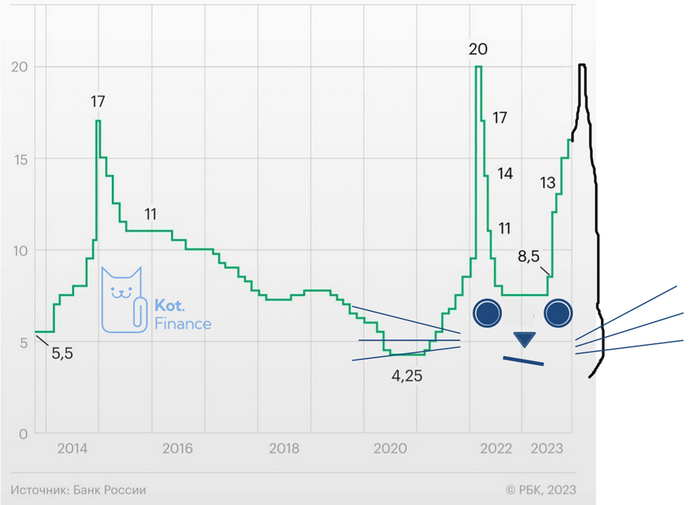

Уже сегодня состоится долгожданное заседание ЦБ, на котором регулятор, скорее всего, снова повысит ключевую ставку, как, в целом, и ожидает большинство аналитиков, да и сам рынок акций, который с конца прошлой недели упорно падал до вечера среды и смог даже провалиться ниже 2400 пунктов по индексу ММВБ. А значит, само повышение ставки уже заложено в цены акций. Поэтому главный вопрос сейчас заключается в том, насколько сильное повышение ставки уже учтено рынком, и что стоит от него ожидать после решения ЦБ? Давайте разберемся в этом вопросе.

В конце прошлой недели индексу ММВБ удалось снова пробиться ниже уровня 2500 пунктов. В предыдущие два пробоя этого рубежа цена надолго не задержалась ниже него, но в этот раз индексу удалось упасть уже значительно ниже и даже сразу пробить линию аптренда, и этот как раз то, чего опасался и о чем я предупреждал на прошлой неделе — о начале новой большой волны обвала рынка акций, которая может начаться после закрепления под ключевым уровнем 2500. И, видимо, это погружение произошло как раз на ожиданиях сильного повышения ставки ЦБ в пятницу.

То, что повышение ставки в декабре вполне возможно, было ясно еще из риторики регулятора в октябре. Но по мере приближения к заседанию прогнозы аналитиков по повышению ставки становились всё более значительными. Если изначально говорилось про повышение ставки до 22-23%, то в ноябре на фоне резкого ускорения инфляции, появились прогнозы о повышении сразу до 24% и даже 25%!

Для рынка акций и облигаций такое сильное повышение будет сильным ударом, и, думаю, рынок этого не ждет, особенно рынок облигаций. Но так как в последнюю неделю индекс ММВБ упорно снижался и упал в итоге почти на 200 пунктов, полагаю, что повышение ставки до 22-23% не вызовет на рынке паники. Более того, может даже привести к отскоку рынка. Лично я считаю, что в более сильном повышении ставки пока нет необходимости и ожидаю, что ЦБ поднимет ее до 23%. Но нужно понимать, что обвал рынка может продолжится в случае более значительного повышения.

Позавчера мы узнали, что недельная инфляция замедлилась до 0,35% с 10 по 16 декабря после 0,48% и 0,50% неделями ранее. Это привело к резкому отскоку акций вечером в среду, который как раз и напрашивался последние пару дней (к 2450-2460 пунктам), о чем я предупреждал в чате телеграм-канала.

Кстати, ранее в телеграм-канале опубликовал пост с результатами своих прогнозов по нескольким популярным акциям. Результаты отличные, все прогнозы исполнились!

Этот отскок продолжился и вчера. В результате индекс протестировал снизу пробитую линию аптренда, что является необходимым условием с точки зрения технического анализа, поэтому и ожидал отскок индекса в среду. На прошлой неделе полагал, что рынок не сможет сразу преодолеть трендовую и еще побудет в боковике возле уровня 2500 в начале этой недели и только к завтрашнему дню сможет спуститься ниже. Однако рынок вышел вниз из боковика сразу в начале недели и упал до 2370 пунктов, чем несколько усложнил мне торговую стратегию.

Вчера к тому же прошла экспирация квартальных фьючерсных контрактов, а в экспирацию всегда происходит смена движения рынка, поэтому логично было ожидать отскок акций. Но теперь необходимо понять, что же ждать от акций сегодня и в ближайшие дни после решения ЦБ.

Как уже сказал выше, поведение рынка сейчас сильно зависит от решения и риторики регулятора. Поэтому свою торговую стратегию буду подстраивать под него в расчете все же на повышение не более чем до 2 п.п. и отскок рынка на этом фоне. При более значительном повышении, скорее всего, стоит ждать продолжение падения индекса уже к 2300 пунктам. И исключать такой вариант нельзя, поскольку из графика индекса хорошо видно, что ретест трендовой получился успешный, а значит, цена теперь может падать и дальше. Мне бы хотелось, конечно, увидеть все-таки ретест ключевого уровня 2500, и это возможно в случае ожидаемого мной шага повышения, но пока похоже, что всё может ограничиться трендовой.

Конкретных позиций у меня сейчас нет. Вчера только покупал фьючерс на индекс от 2387, как писал в чате канала, в расчете на отскок к 2450, где позицию и зафиксировал вчера. Шортить фьючерс на индекс, как это часто делал прежде, например, в середине ноября от 2780 пунктов в ожидании обвала рынка, сейчас небезопасно, ведь рынок торгуется довольно низко. К тому же пока есть неопределенность со ставкой ЦБ, но не исключаю, что возьму сегодня шорт в случае сильного повышения ставки, о чем также напишу в чате канала.

Как и раньше, считаю, что для основательных покупок акций в расчете на продолжительный отскок пока оснований нет. Ситуация крайне нестабильная и не такая надежная, как, например, была в начале ноября, когда был существенный потенциал для отскока, почему и стоило одновременно со мной закупать акции, о чем тогда предупреждал на своем канале. Тогда это было надежно, так как индекс был стабильно выше 2500, и не было такой волатильности и неопределенности. Поэтому пока стоит подождать новых прогнозов ЦБ и появления четких признаков разворота индекса, вот тогда можно будет рассчитывать на продолжительный отскок акций, и я обязательно вас об этом предупрежу.

Кстати, для тех, кто хочет всегда быть в курсе ключевых рыночных трендов, у меня есть телеграм-канал, где я оперативно делюсь самыми важными прогнозами и новостями по финансовым рынкам и экономике. Присоединяйтесь!

В общем, сегодня важный день, советую быть очень острожным в своих сделках, потому что амплитуда колебаний будет высокая. Не факт, что рынок сразу определится с направлением движения после решения ЦБ. Поэтому стоит быть осторожным, даже если решение регулятора окажется в рамках ожиданий.

Спасибо, что дочитали. Всем удачи и профита!