Пока мы с вами ждём решения ЦБ по ключу 6 июня, ситуация меняется, правда разнонаправленно. С одной стороны, снижается годовая инфляция, укрепляется рубль, охлаждается экономика, замедляется кредитование и начались прямые переговоры. С другой стороны, замедление инфляции носит сезонный характер, а геополитическая обстановка напряжённая. Каков же консенсус-прогноз по ключу и надают ли Костину по лбу?

Очень важное объявление: приглашаю в мой телеграм-канал про инвестиции, в нём уже более 16 тысяч подписчиков, присоединяйтесь!

💬 Что говорят?

«Думаю, варианты решения как по ставке, так и по сигналу у нас будут даже более разнообразные, чем в апреле. Но обо всем этом вам расскажет в следующую пятницу Эльвира Сахипзадовна», — сказал зампред ЦБ Филипп Габуния.

«ЦБ получил большое поле возможностей для принятия решений в части ДКП благодаря замедлению темпов роста кредитования и охлаждению экономики», — заявил министр финансов Антон Силуанов.

Нормальная такая риторика, но очень осторожная. Если что, никто их не обвинит в том, что их прогнозы хуже, чем у синоптиков.

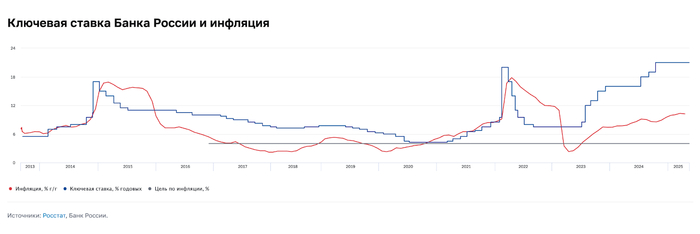

ЦБ в пресс-релизе сообщил, что текущее инфляционное давление продолжает снижаться, но по-прежнему остаётся высоким. Но сигнал смягчился, про повышение ключа формулировок уже не было.

Также ЦБ понизил диапазон средней ключевой ставки в целом за год до 19,5–21,5%, то есть, КС в диапазоне 18,8–21,8%. Но пока не похоже, что ЦБ настроен решительно. Зато кормит нас надеждами.

🧮 Консенсус-прогноз

Консенсус-прогноз у аналитиков и прочих экспертов — опять 21%. Но риторика ЦБ продолжит смягчаться и может появиться сигнал о будущем снижении. А если и снизят, то на 1% максимум.

Не все эксперты придерживаются такого мнения. Есть те, кто готов поспорить на щелбаны, что ключ понизят, например, Костин, но мы знаем, что он всегда ошибается, и теперь может за это в лоб получить.

🥊 Давай поспорим

«Готов поспорить (на 10 щелбанов), что ставка ЦБ будет снижена. Мы видим признаки плавного охлаждения экономики, замедления инфляции. Да, инфляционные ожидания высоковаты. Но Банк России анализирует данные более глубоко, у них массивы больше, интеллектуальные ресурсы отличные», — признался Костин из ВТБ.

Может ли ставка измениться? Да, вероятность такого исхода выше, чем в апреле. Но есть шанс, что ЦБ не снизит ключ только ради того, чтобы Костин получил в лобешник.

🚨 Каким будет сигнал?

Большинство аналитиков сходятся во мнении, что сигнал смягчится.

Из факторов, годных для мягкого сигнала, у нас есть мощное укрепление рубля. Ещё один важный сигнал — замедление темпов роста денежной массы М2 в последние месяцы.

🤔 Инфляция и ожидания

Но инфляционные ожидания населения всё равно растут. В мае показатель вырос с 13,1% до 13,4%. Ну никто не верит в то, что рубль будет дорогим. А официальная годовая инфляция опустилась ниже 10%.

✂️ Банки режут ставки

Весь май банки активно ухудшали условия по вкладам. Средняя ставка в топ-10 банках приближается к 19%, но на короткие периоды можно найти выше.

🏔 И всё же, 21% — это пик?

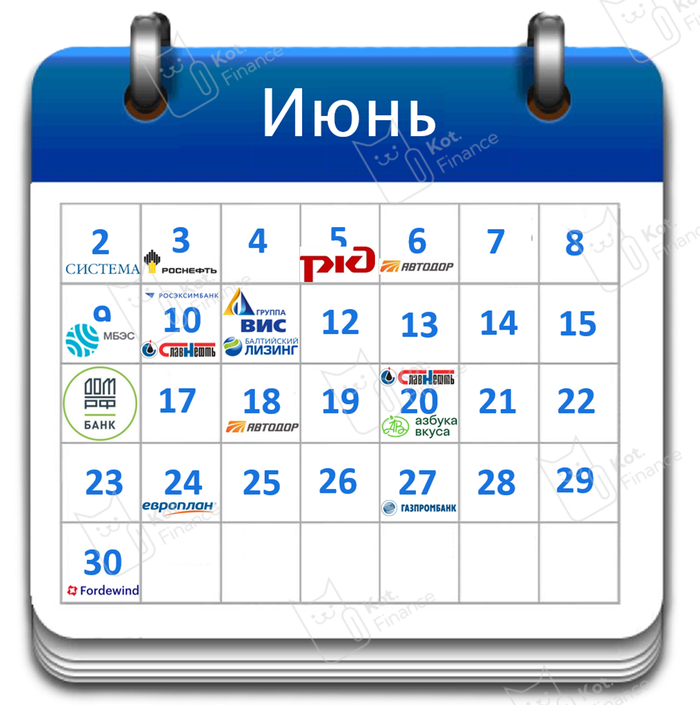

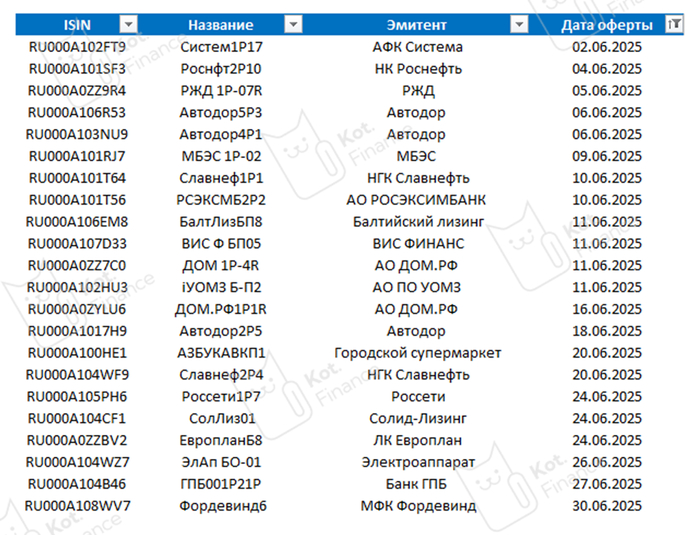

Очень вероятно, что да, повышения не будет. RGBI потихоньку поднимается. Эмитенты уже не могут или не хотят давать большие премии к КС в облигациях. Золотое время доходностей в 25–30% прошло. Стройка, лизинг и прочие уже заставили свечками все церкви, лишь бы скорее снизили ключ.

Экономика ещё не трещит по швам, но постепенно выпадать могут всё более и более важные элементы. Как долго может всё не рушиться при ключе на 21, проверять никто не хочет.

📈 Что будет с акциями и облигациями?

Если снизят, то рынок пойдёт вверх, несмотря на дивидендный сезон. Если ставка не изменится, то сигнал о дальнейшем движении ДКП будет играть важную, но не критическую роль. Будут доминировать геополитические факторы. Мягкие сигналы не запустят ракету.

📉 Что будет с кредитами и депозитами?

Ставки по депозитам снижаются, по кредитам тоже, но там ставки заградительные и так. Одним сигналом меньше, одним сигналом больше — существенно ничего не меняется.

💬 Как считаете, какой будет ставка, ну и что по сигналам?

🧮 Сервис учёта инвестиций, которым я пользуюсь.

👍 Поддержите пост лайком — это лучшая поддержка и мотивация!

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.