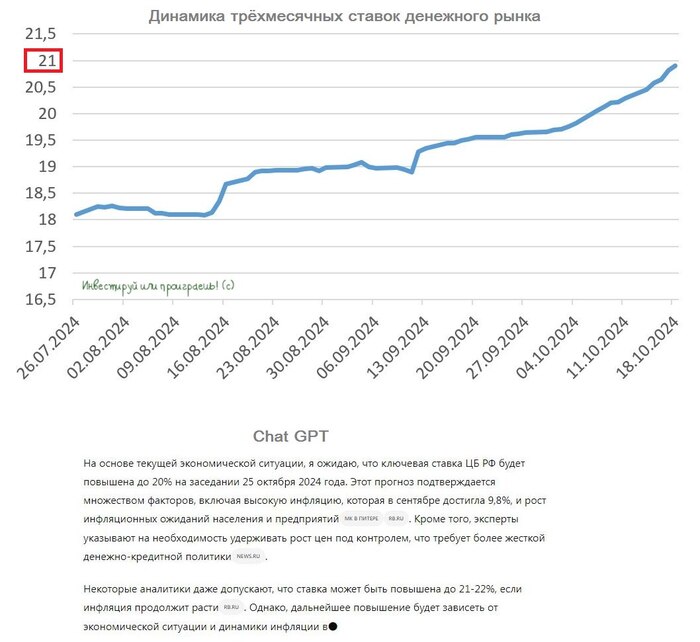

‼️Про нынешнюю слабость первички писал тут, субъективные оценки в обзоре убирать не стал, но лишний раз подчеркиваю, что они сейчас могут меняться очень быстро (выношу наверх, чтоб возле каждой не повторяться об этом)

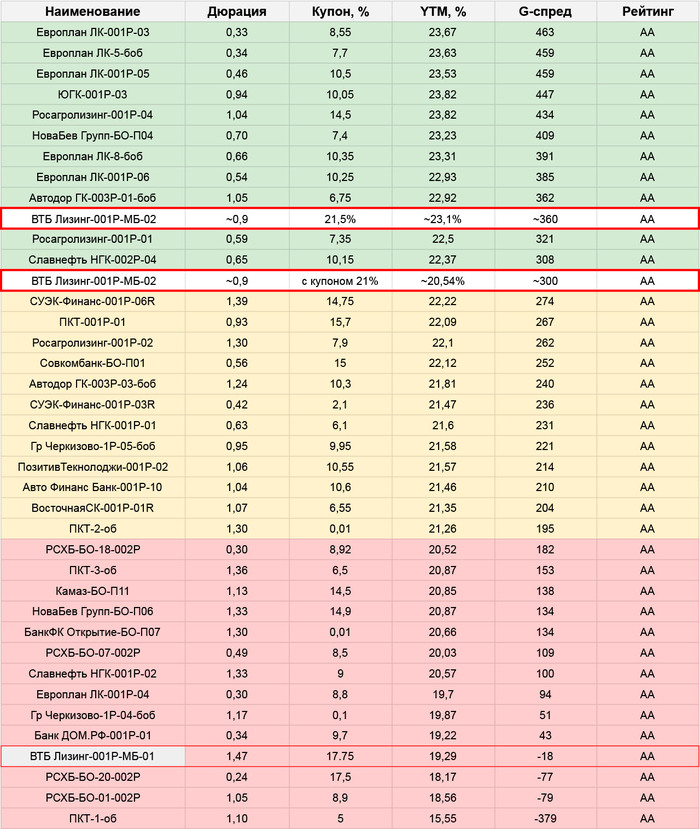

⚠️Еще обращает на себя внимание повышенное количество AA-AAA грейда на размещении. Потенциал в стакане у этих бумаг во многом сводится к интересу от институционалов. Остались ли у них еще деньги, и когда они начнут заканчиваться аналогично тому, что уже происходит в рейтингах пониже – довольно насущный вопрос. Потерять по телу даже 0,5% для верхних рейтов – уже большая редкость, да и сидеть с ними в просадке не страшно, но учитывать стоит

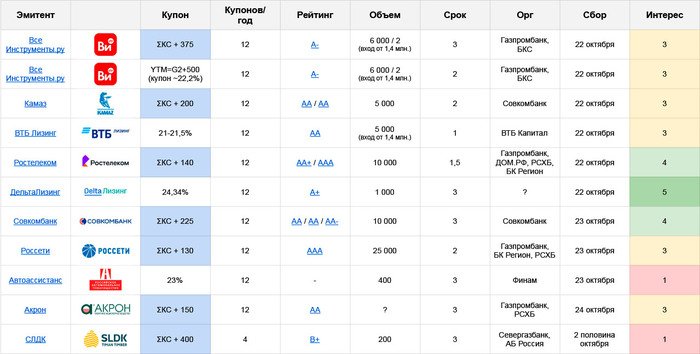

🔨 ВсеИнструменты.ру (A-) два выпуска общим объемом 6 млрд.:

Подробный разбор бумаг тут, выглядят неоднозначно, кроме аномального прошлого выпуска явных плюсов не вижу

🚚 Камаз: AA, флоатер ΣКС + 200, ежемес. купон, 2 года, 5 млрд.

Ранее бумаги эмитента имели репутацию «сильных», торговались получше рынка, во всяком случае на старте. Но свежий негатив эту ситуацию может поменять:

Стартовые параметры выпуска по группе вполне хорошие, и по всем параметрам есть премия к своему флоатеру RU000A109JW0 (КС+150, квартальный на 3 года, торгуется ~99,6%). Но особого запаса на снижение – в нынешних условиях считаю, что нет

💰 ВТБ Лизинг: AA, купон 21-21,5% ежемес. (YTM до 23,1%), 1 год, 5 млрд.

Сумел удивить с недавним июльским выпуском RU000A108Z93. Кто-то зачем-то покупал довольно много этих бумаг под YTM 16-17%. В новом – объем в 5 раз больше, зато срок сократили до года.

В холд, как некий аналог депозита, кажется приемлемым, надежность сейчас в цене. Спекулятивно – лотерея, аналогично ВИ (также, теоретически, длина не даст особо разогнаться даже в хорошем сценарии. Правда, с прошлым выпуском никакие теории не работали). И вход тоже от 1,4 млн.

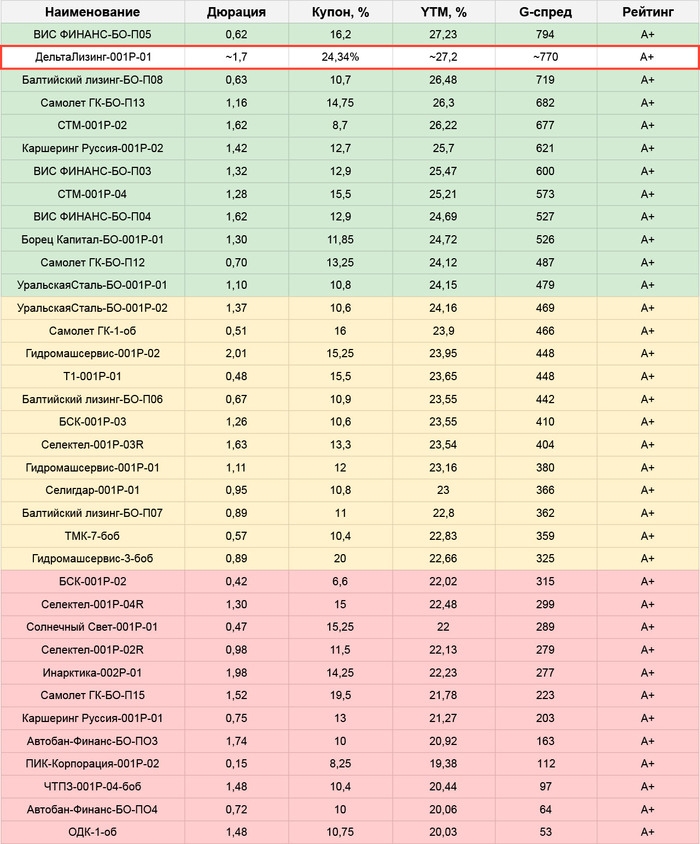

💰 ДельтаЛизинг: A+, купон 24,34% ежемес. (YTM~27,2%), 3 года, 1 млрд.

Крупный лизинг (11 место по объему портфеля за 1п’24, сравнимо с Совкомбанк-Лизингом). Ранее компания принадлежала концерну Siemens, называлась «Сименс Финанс» и работала на материнских займах. В 2022 году лавочка закрылась, и почти год Дельта не инвестировала в новый бизнес, а в начале 2023 компанию продали по интересной схеме

Поэтому сейчас у них довольно много собственного капитала, но слабоватый финрезультат. В норме это должно быстро поменяться в сторону более традиционной модели ЛК, насколько успешным будет сам бизнес – без прогнозов, отчетность тут пока не очень показательна. Новый собственник – бывший член СД SFI и Европлана Авет Миракян, часть команды оттуда же, и это дает повод для оптимизма (кстати, сам Европлан до 2004 года назывался именно «DeltaLeasing»)

Параметры выпуска в моменте очень хорошие. Ставка купона выглядит так, будто по примеру ВИ ее тоже «перепутали» с YTM, но у Дельты она уже зафиксирована на раскрытии. В таком виде есть большая премия к рейтинговой группе, плюс ежемесячные выплаты и честная длина без оферт. Если кто хочет сейчас рисковать с фиксами – этот кажется очень даже подходящим

📱 Ростелеком: AA+/AAA, флоатер ΣКС + 140, ежемес. купон, 1,5 года, 10 млрд.

За счет рекордно короткого срока – выглядит на старте самым привлекательным из всех нынешних выпусков верхнего грейда. Кроме того, облигации РТК часто попадают в маржинальные списки брокеров, это тоже дополнительный фактор в пользу бумаги. Стандарт спреда в ААА все еще держится в районе 130, в этих пределах считаю новый выпуск весьма интересным

🏦 Совкомбанк: AA/AA-, флоатер ΣКС + 225, ежемес. купон, 3 года, 10 млрд.

Свежий экспресс-разбор по самому банку тут, но он больше касается акций, по кредитоспособности претензий никаких, и явно плохого сантимента по банку тоже нет, скорее даже наоборот

Удобно, что для ориентира есть СКБ Лизинг RU000A1099V8 (КС+200, торгуется на уровне рейтингов самого банка). Эта бумага и заработать дала, и держится до сих пор очень хорошо. Поэтому и по маме ожидания пока вполне позитивные. Объем здесь больше, зато срок меньше (СКБЛ – 5-летний). В пределах КС+200 – считаю вполне интересно

⚡️ Россети: AAA, флоатер ΣКС + 130, ежемес. купон, 2 года, 25 млрд.

Ни сами Сети, ни их дочки, обычно не балуют высокими спредами. И новый выпуск думаю, что исключением не будет. Плюс довольно большой объем, даже по меркам эмитента. Ничего явно плохого, но и за что здесь можно зацепиться – тоже особо не вижу

🌾 Акрон: AA, флоатер ΣКС + 150, ежемес. купон, 3 года, объем не озвучен

Хорошо знакомый рынку, надежный эмитент, обычно торгуется дорого – касается и акций, и бондов (их фиксы сейчас идут в доходностях AAA). Первый флоатер. Лимиты на такое у крупных покупателей полагаю, что еще имеются – можно вспомнить недавний ажиотаж по Фосагро RU000A109K40, которые спылесосили 35 млрд., почти вдвое больше плана, при этом снизили спред со 140 до 110

Срок длинноват по нынешним меркам, но будет ощутимая аморизация после 1,5 лет обращения – по 10% каждый квартал. По совокупности старт выглядит вполне неплохо, хотя вот эти игры с оценкой бумаг выше формального рейтинга – мне лично не очень нравятся

И две темные лошадки:

🚗 Автоассистанс: без рейтинга, купон 23% ежемес. (YTM~25,5%), 3 года, 400 млн.

Работает под брендом «Российское автомобильное товарищество» (РАТ), оказывает техническую и юридическую помощь водителям в сложных ситуациях на дороге

Кредитного рейтинга нет, «ожидается». Судя по купону – метят никак не ниже AA-грейда, иначе зачем нужна такая бумага при наличии рядом того же ДельтаЛизинга? Отчетность выглядит плюс-минус пристойно, но на AA никак не тянет уже даже по масштабу бизнеса: выручка-2023 всего 1 млрд. Теоретические плюсы: маленький объем, вполне известный B2C бренд, связи по учредителям уходят в структуры Росгосстраха, в конечном итоге – ВТБ

Возможно, выпуск адресный под крупного покупателя, возможно повторится история «Моего Самоката», который благодаря тому же ВТБ очень хорошо для своих параметров держится в стакане (и оргом здесь тоже Финам). Посмотреть любопытно, участвовать без всей полноты информации – сомнительно

🌲 СЛДК: B+, флоатер ΣКС + 400(?), квартальн. купон, 3 года, 200 млн.

Полное название – Сыктывкарский лесопильно-деревообрабатывающий комбинат, производят пиломатериалы. Здесь всё упирается в купон: на старте заявили спред КС+400, что абсолютно, запредельно не адекватно нынешнему рынку. Вероятно, будут его увеличивать. С учетом свежего фиаско ГТС RU000A109RX1, заинтересовать тут теперь может что-нибудь в районе КС+800. В остальном вполне себе ВДО, как всегда с кучей нюансов, и даже на первый взгляд далеко не самая слабая в этом сегменте. Подробнее разобрать планирую, если дадут хоть сколько-то приличный спред, иначе особого смысла не вижу

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)