Рубль вернулся в 2020 год, а ты нет. Инфляция и не думает снижаться. Недвижка корректируется. Воскресный инвестдайджест

В удивительные времена живём. Курс доллара к рублю практически достиг пика 2020 года. Трамп снова бузит и требует. Крипта чилит, недвижка дешевеет, дивиденды платятся. А я переместился в Кировск на горнолыжку BigWood и делюсь с вами вашим любимым дайджестом из-за полярного круга, читайте с удовольствием!

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного.

Рубль ещё крепче

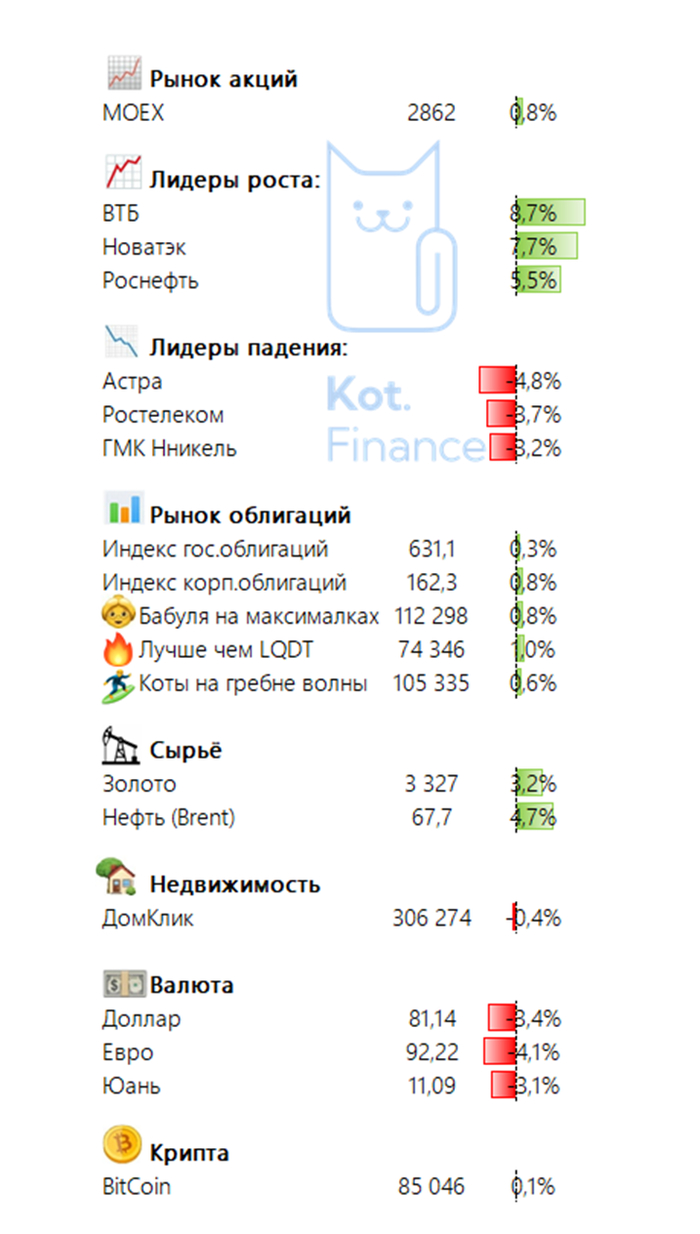

Скоро будет как Балтика 9. Но в этот раз и нефть подорожала. Изменение за неделю: 83,24 → 82,10 руб. за доллар (курс ЦБ 84,00 → 81,13). Юань 11,25 → 11,03 (ЦБ 11,47 → 11,08). Поговаривают, что о чём только не поговаривают. Зато можно покупать валюту дёшево. Сейчас курс доллара вернулся в 2020 год на его пик. Правда минимум тогда был около 70 за доллар.

В Газпромбанке спрогнозировали рост курса доллара до ₽105. Верим?

Как инвестировать в валюте? Можно взять юаневые, замещающие или квазидолларовые облигации. Они сейчас дают неплохой дисконт, нивелирующий падение рубля, доходность может быть выше 12%+ в валюте.

Осторожный рост

Политики наделали очередных заявлений, а нефть подорожала. Итоговое изменение IMOEX с 2 829 до 2 872. Трамп снова бузит и чего-то от кого-то ждёт, а мы ещё ждём решения ЦБ по ключевой ставке 25 апреля, которая останется 21%.

РТС вырос с 1 061 до 1 115.

Укрепление рубля сделало РТС снова дорогим и не самым интересным для покупок. Но если проводить аналогии с курсом доллара к рублю, то и в акциях у нас тоже 2020 год, правда он был таким волатильным, что ещё не 5 лет хватит.

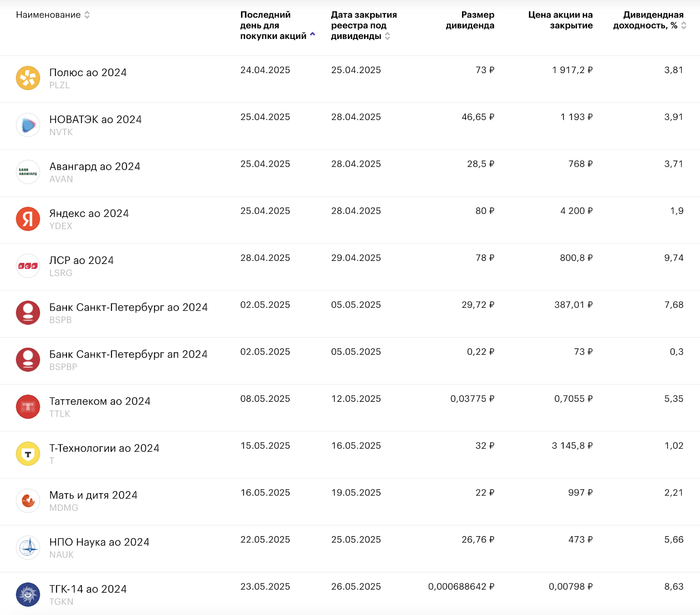

Дивиденды

Продолжаем богатеть. Отсёкся ЦМТ. Новое: Хендерсон 3,15%, Аренадата 1,99%+0,67%. СД Роснефти 25 апреля обсудит дивиденды за 2024 год, ждём, как и от Германа Оскаровича. Globaltrans анонсировал спецдивиденды после продажи части бизнеса. А вот Делимобиль, Алроса и ТМК не будут платить. На следующей неделе закроют реестры Полюс, Новатэк, Авангард и Яндекс.

Ближайшие дивиденды:

Полезное про акции и дивиденды:

Топ-5 дивидендных акций от АТОН. Дивидендная доходность до 30% NEW

Топ-10 акций по дивидендной доходности от «Цифра брокер» в 2025 году NEW

📈Обогнал рынок на 110%. Инвестировал 10 лет только в акции Сбера и Лукойла — что из этого вышло?

📉Отстал от рынка на 90%. Инвестировал 10 лет только в акции Газпрома и ВТБ — что из этого вышло?

Разборы: Башнефть, Яндекс, Транснефть

Если богатеете на дивидендах, обязательно подписывайтесь и не пропускайте новые дивидендные обзоры.

Облигации

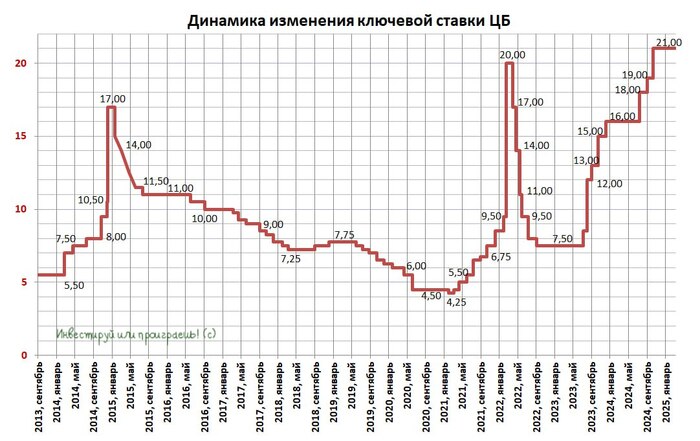

Высокая ключевая ставка и очень много новых облигаций — всё как мы любим.

Разместились/собрали заявки: Мегафон, Новые технологии, Полипласт, Газпром капитал USD, М Видео, Яндекс, Ростелеком, РЖД. В Полипласте поучаствовал.

На очереди: Аэрофлот, Манимен, Акрон USD, ПКБ, Мечел и другие. Присматриваюсь к удобрениям. Скоро будет ещё много интересных выпусков, не пропустите.

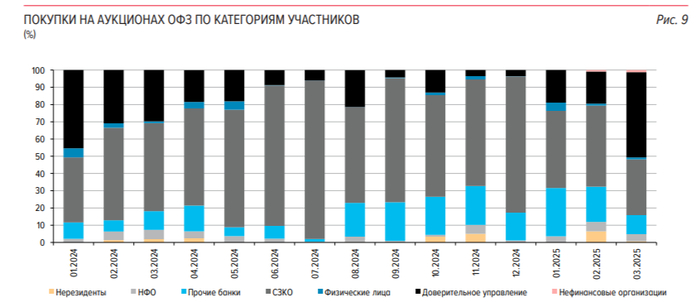

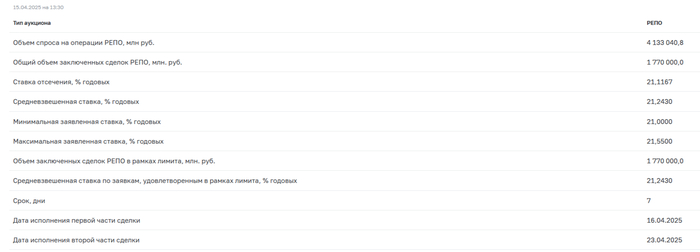

RGBI пытался расти, но не вышло: 107,84 → 107,99. В пятницу заседание ЦБ по сохранению ставки. Я продолжаю немного покупать длинные ОФЗ.

Полезное про облигации:

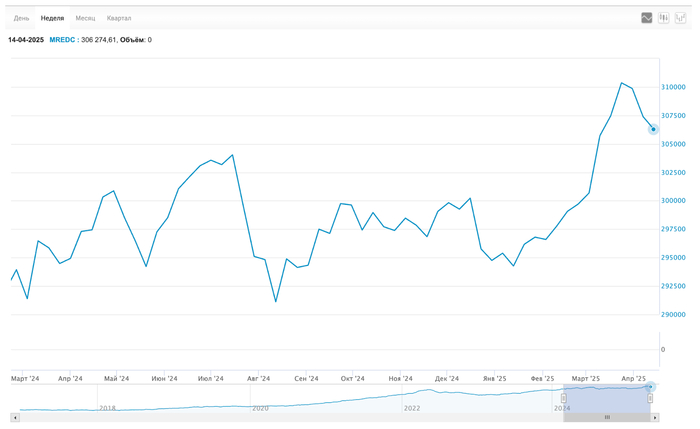

Коррекция цен на недвижку

Продолжается отскок. Индекс MREDC снизился с 307,3к до 306,2к за метр.

Продолжают давать скидки, предварительно подняв цены. Ну и застройщики ищут новые способы мотивации спроса. Например, это рассрочка на 1–3 года, а в некоторых случаях и на 10 лет (у Самолёта есть такая).

Биткоин на чиле

Неделя была очень спокойной для биткоина, так что он не вырос и не упал. Мой криптопортфель вырос с 1780 до 1810 долларов.

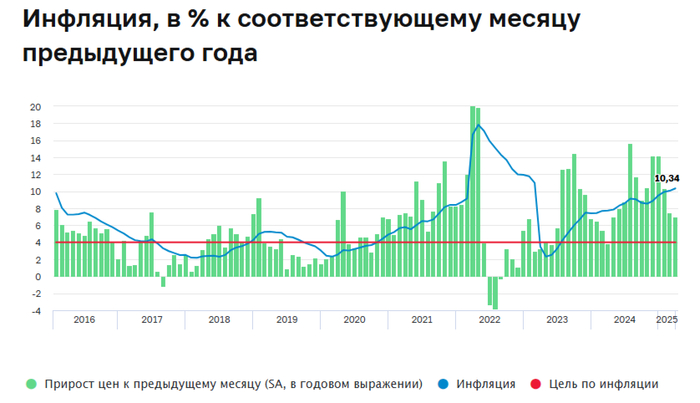

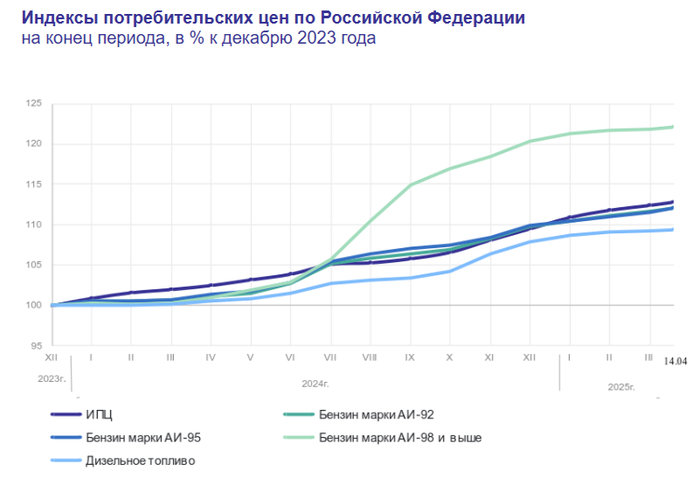

Инфляция не думает снижаться

Инфляция за неделю составила 0,11% после 0,16% неделей ранее. С начала года рост цен составил 2,99%. Годовая инфляция выросла до 10,34%. Сильнее всего дорожают капуста и картофель. А вот снизились цены на яйца и телевизоры. Инфляционные ожидания россиян выросли до 13,1%.

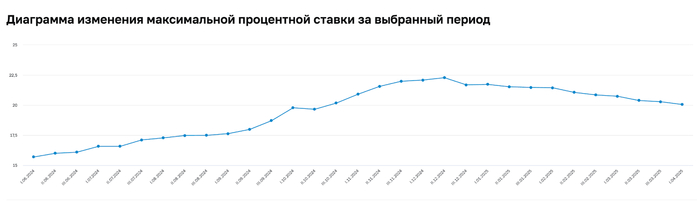

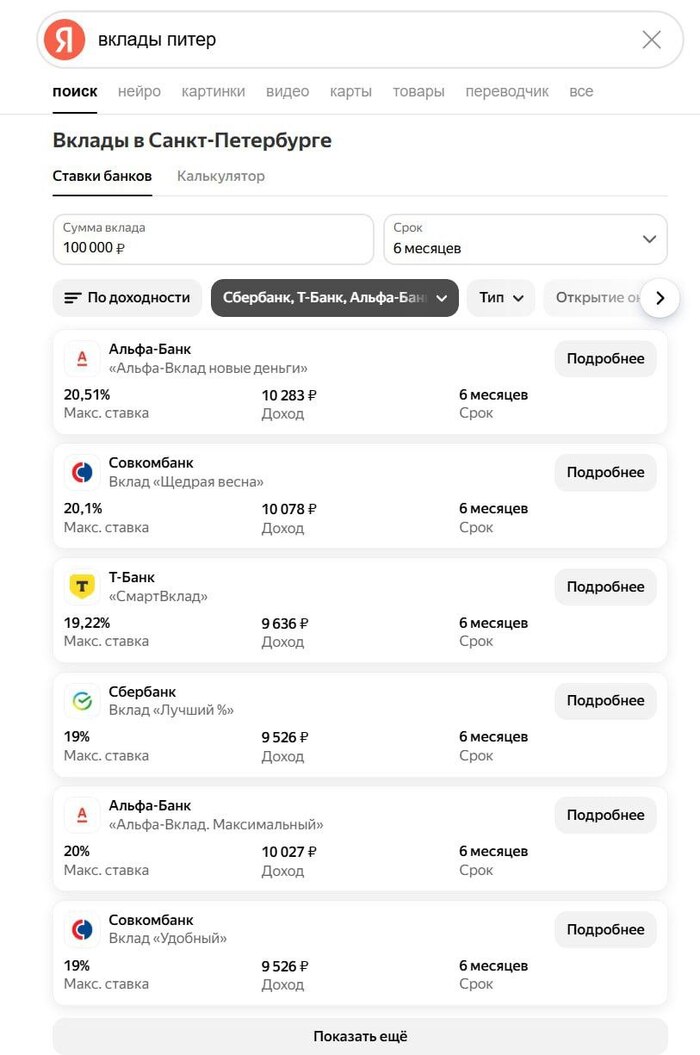

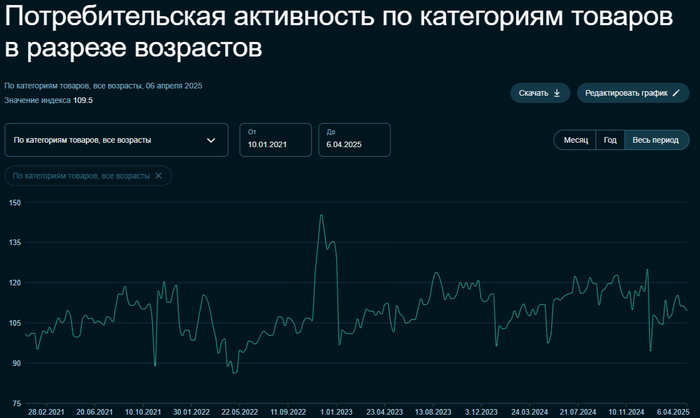

Физлица накотлетили вкладов на 58 трлн

Но ставки по вкладам продолжают снижаться. По коротким депозитам ещё можно получить около 20%, но вот на 1,5–3 года ставки уже настолько слёзные (12–16%), будто все ждут ключевую ставку 10% через год. Деньги с депозитов могут начать перетекать в другие активы уже совсем скоро. Куда? В недвижимость, в акции, в облигации — это уже каждый сам решит. Вы как думаете, куда депозиты будут перетекать?

Какой будет ключевая ставка 25 апреля?

ЦБ будет учитывать новый риск мировых торговых войн. Об этом заявила Эльвира Набиуллина на годовом отчёте ЦБ. Инфляция не падает. Так что консенсус-прогноз — 21%. Но по приколу могут и 25% сделать, ведь заседание 25 апреля.

Что ещё?

Расписки Эталона выросли на новостях о переезде домой

Рубль сильнее всех среди валют за год укрепился к доллару

Нефть по $66, золото по $3 300

Ozon запартнёрился с ФК Краснодар, его стадион переименуют в Ozon Арену

Борец перешёл под контроль Росимущества

Продолжаю чилить в Кировсе, катать по BigWood и пить пивко, каеф

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.